相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

相続税の計算における6種類の税額控除(2022年5月11日更新)

この記事では、まず相続税の計算方法の概要をお伝えし、次に6種類の税額控除の内容をお伝えします(※)

(※)相続時精算課税贈与による贈与税の控除・還付は、この記事の内容に含まれておりませんのでご注意ください。

目次

相続人ごとに2割加算や

税額控除の有無を判定します。

まずは相続税の計算方法の概要をお伝えします。

相続税は、被相続人が所有していた財産の合計額から基礎控除を差し引いた金額(課税遺産総額)がプラスであれば発生する税金です。

もう少し具体的には、課税遺産総額から相続税の合計額(相続税の総額)を計算し、相続税の総額を各相続人が財産を取得した割合で按分して、各相続人の税額を計算します。

例えば、被相続人の財産の合計額が8,000万円、基礎控除が4,800万円(法定相続人が配偶者と子2名の計3名)の場合は、課税遺産総額は3,200万円(8,000万円-4,800万円)となります。この場合の相続税の総額は350万円となります。

被相続人の財産を配偶者が50%、子がそれぞれ25%ずつ取得したと仮定すると、配偶者の税額は175万円(350万円×50%)、子の税額はそれぞれ87万5千円(350万円×25%)となります。

相続税の計算はこれで終わりではなく、ここから相続人ごとに2割加算がないか、税額控除がないかを判定して計算を続けることになります。

今回の記事は税額控除の話になりますが、2割加算を解説した記事はリンク先からご覧になれます。よろしければそちらもぜひご覧ください。

まずはそれぞれの控除の概要を

抑えましょう。

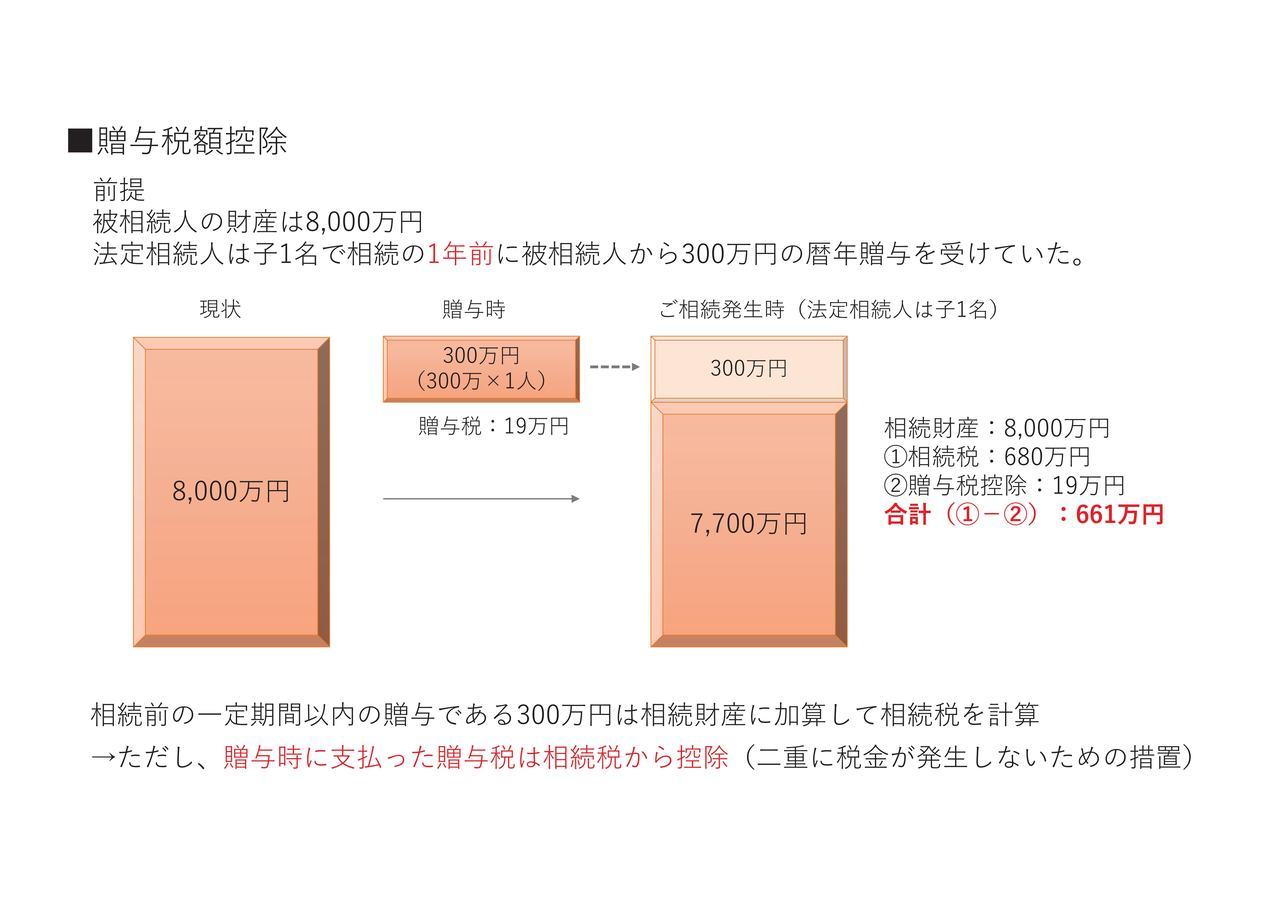

被相続人から相続前の一定期間以内に一定の相続人が受けた一定の贈与は、相続税を計算するうえでは、被相続人の相続財産に加算されます。

生前贈与加算の話を続けると、今回の記事の内容から逸れてしまいますので、詳しくは次のリンク先の記事をご覧ください。

贈与税額控除は、生前贈与加算をされた財産の贈与時に贈与税を支払っていた場合に、相続税の計算上、その贈与税を差し引くことで相続税と贈与税を二重にかけることがないようにするための措置です。

控除額の計算は次のイメージ図をご覧ください。

配偶者の税額軽減は6種類の税額控除の中では最もよく登場しますし、最も重要な制度だと思います。

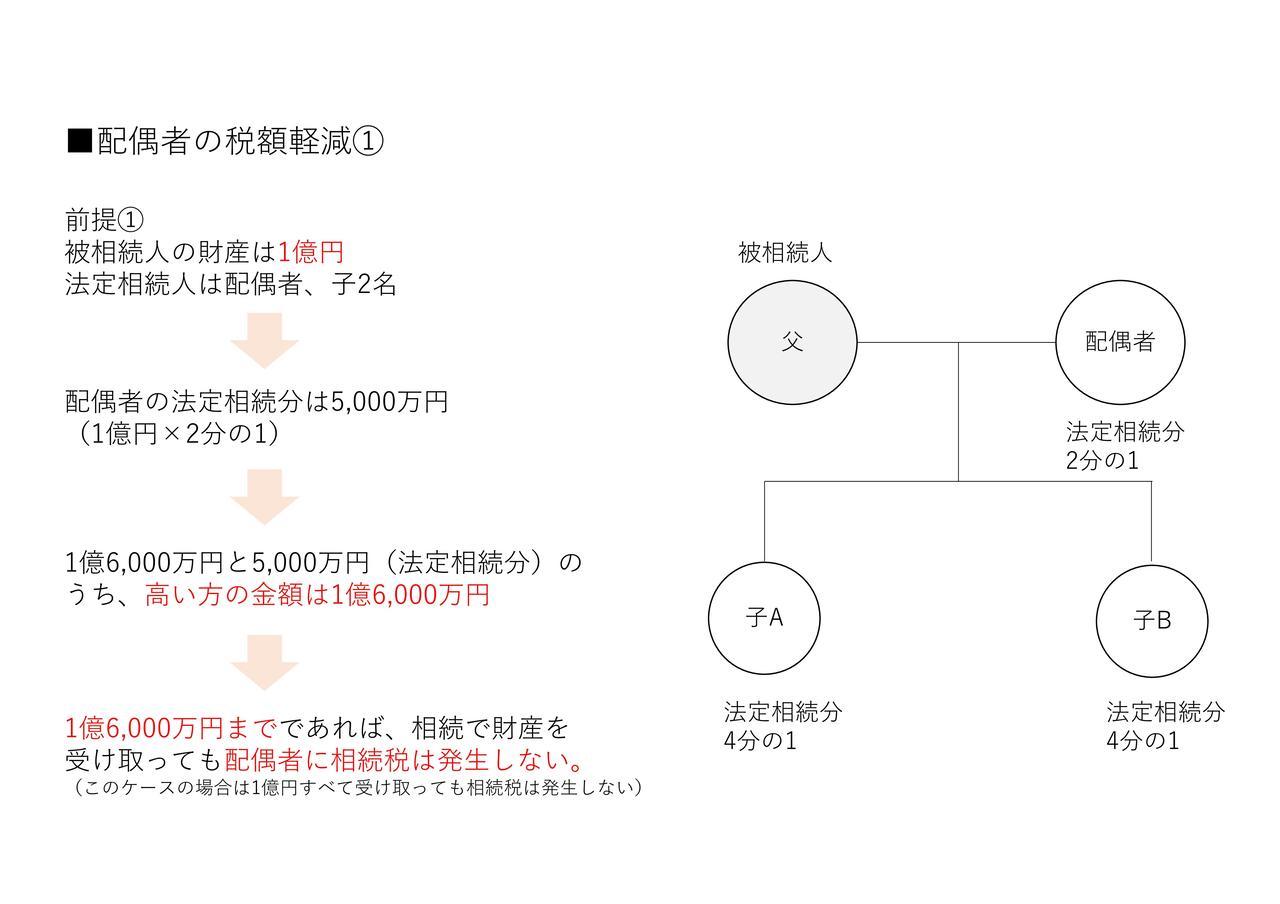

内容としては、配偶者が相続で財産を受け取った場合に、受け取った財産の金額が1億6,000万円または法定相続分のうちいずれか多い方の金額以内であれば、配偶者に相続税をかけないというものです。

例を2つ用意しました。

1つ目の例は被相続人の相続財産が1億円で、法定相続人は3名(配偶者、子2名)の場合です。配偶者の法定相続分は2分の1ですから、金額にすると5,000万円(1億円×2分の1)となります。

1億6,000万円と5,000万円(法定相続分)のうち多い方の金額は1億6,000万円なので、配偶者は相続で受け取った財産が1億6,000万円以内であれば相続税はかかりません。被相続人の相続財産1億円を配偶者がすべて受け取ったとしても、配偶者の税額軽減を利用すれば、相続税がかからないということになります。

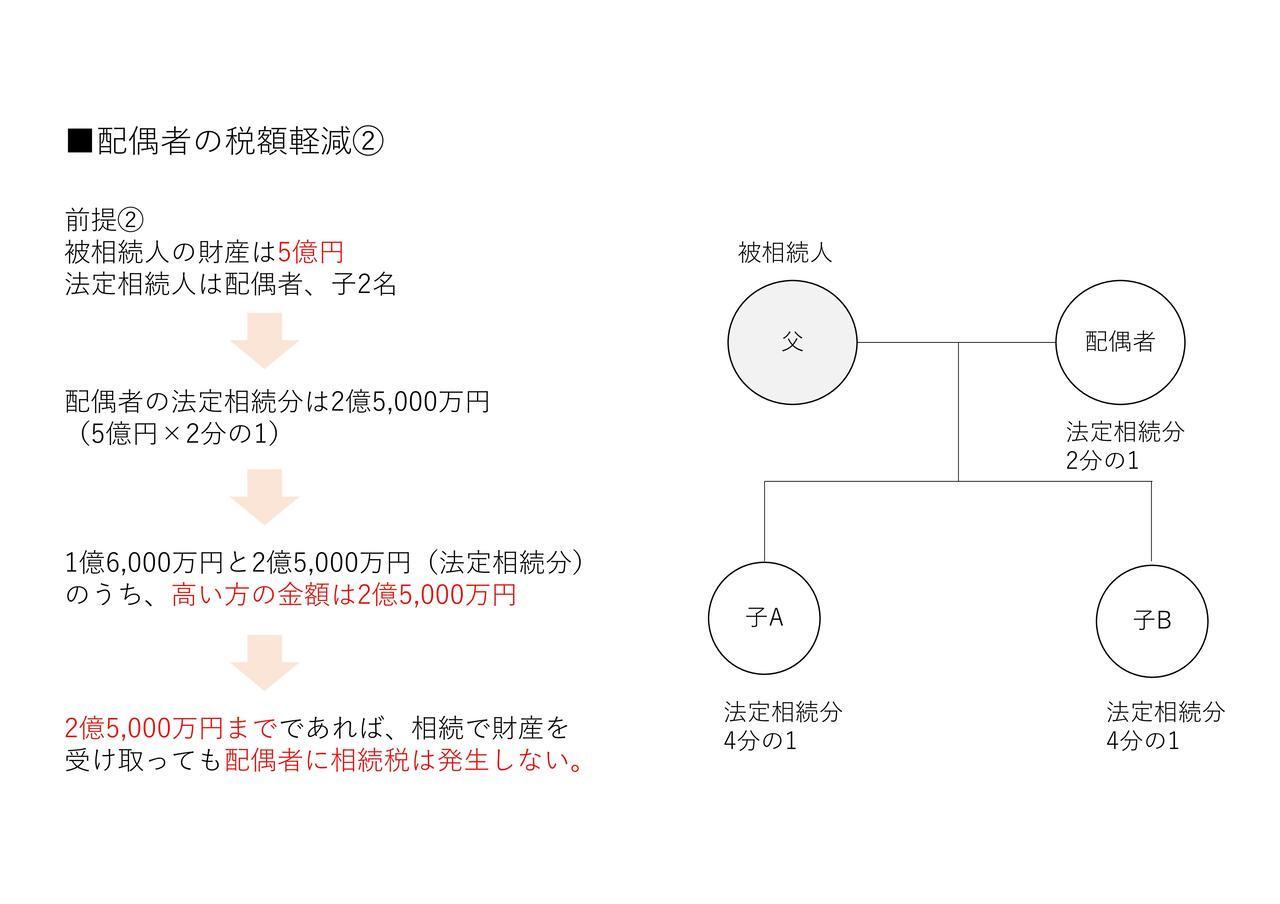

2つ目の例は被相続人の相続財産が5億円の場合です。その他の前提は1つ目の図と同じです。

このケースでは、配偶者の法定相続分に対応する金額は2億5,000万円(5億円×2分の1)であり、1億6,000万円より高くなっています。

つまり、法定相続分である2億5,000万円までであれば、配偶者は相続で財産を受け取っても相続税はかかりませんが、2億5,000万円を超えて受け取った場合は配偶者にも相続税が発生することになります。

配偶者の税額軽減が利用できれば、少なくとも1億6,000万円までの財産を受け取っても配偶者に相続税がかかりませんので、非常に影響の大きい特例です。

利用するためには、原則として相続税の申告期限までに遺産分割が確定していること(相続人間で誰がどの財産を取得するかが決まっていること)が必要であり、かつ税務署に対して相続税の申告を行うことが必要です。

別の記事でも配偶者の税額軽減の内容や活用方法などを紹介していますので、よろしければそちらもご覧ください。

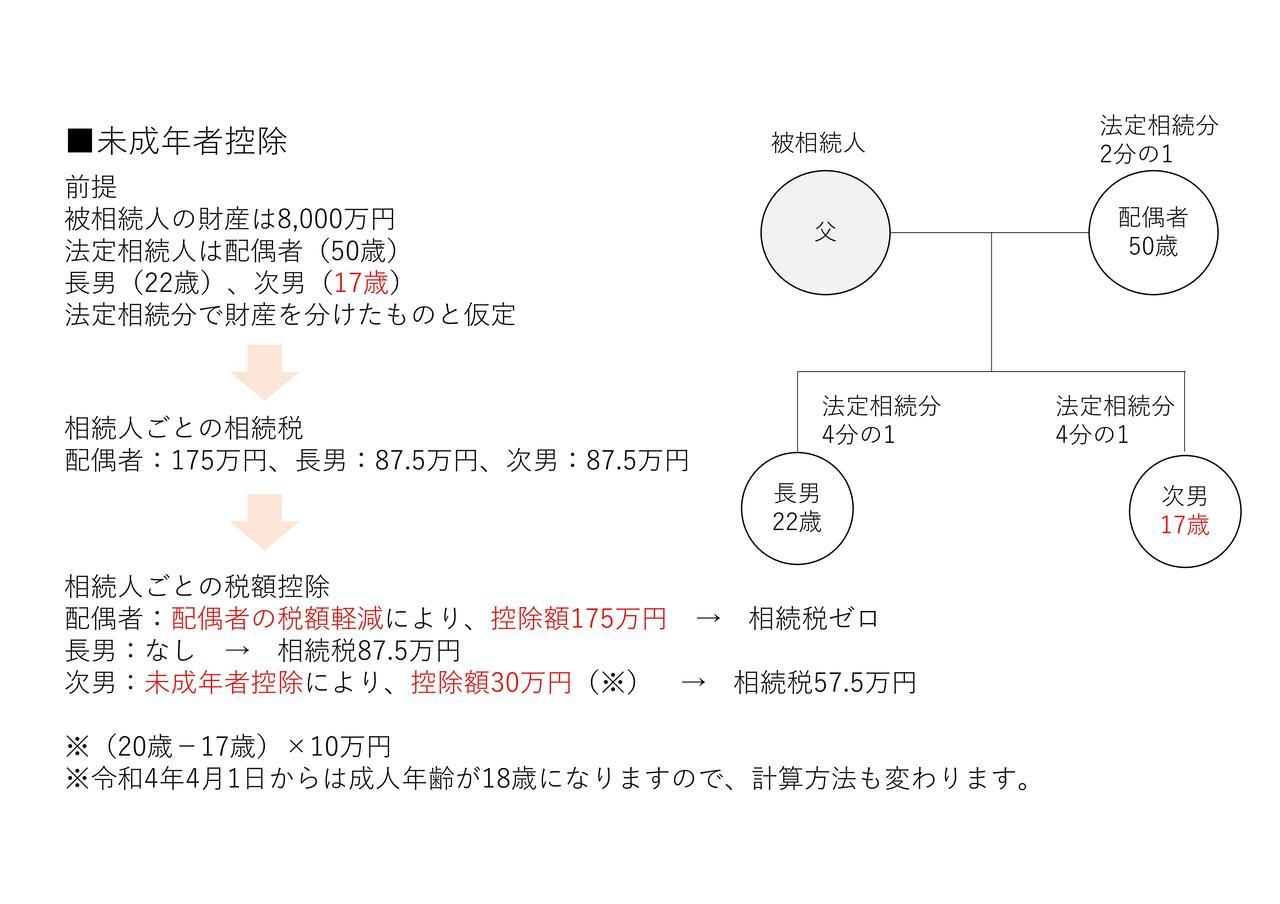

未成年者控除は名前のとおり、相続で財産を受け取った相続人が未成年者の場合に利用できる控除の制度です。

2022年(令和4年)4月1日からは、成人年齢が18歳になりますので、計算方法が若干変わりますが、成人年齢が20歳とされている現状では控除額は次の算式により計算されます。

未成年者控除額=(20歳-未成年者である法定相続人の年齢)×10万円

なお、控除額を計算する際に、例えば未成年者である法定相続人の年齢が17歳9か月であった場合は、17歳として計算します。

未成年者が法定相続人となる場合は、未成年者控除が利用できないかを検討することはもちろんですが、未成年者の代理人を立てなければ相続手続きが進みませんので、そちらの方が重要かもしれません。

特に、特別代理人(※)を選任する場合は家庭裁判所での手続きが必要になりますので、早め早めに対応することが望ましいです。

(※)通常、未成年者の代理人は親権者である親です。ただ、相続の場合は親もその未成年者である子も同時に法定相続人となるケースがあります。その場合に、親が未成年者である子の代理人となると、1人の相続人としての立場と子の代理人である相続人の立場とが混ざり、利益相反となってしまいますので、親や他の法定相続人以外の特別代理人を選ぶ必要があります。

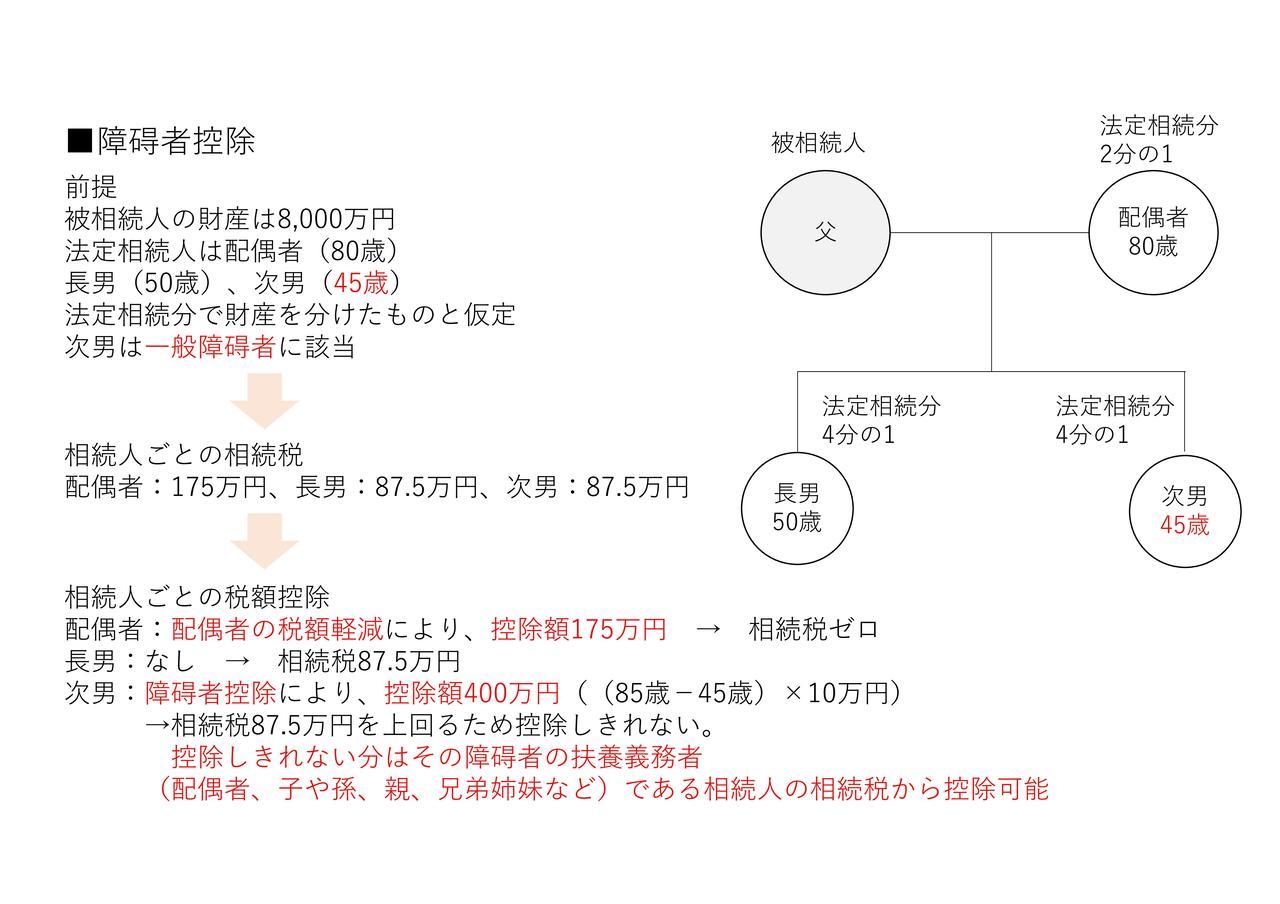

障碍者控除も名前のとおり、相続で財産を受け取った相続人が障碍者である場合に利用できる控除の制度です。

相続人が一般障碍者か特別障碍者かにより控除の金額が異なります。

一般障碍者と特別障碍者の範囲は細かくなるので詳細は省きますが、身体障碍者手帳をお持ちの方であれば3級から6級までの場合は一般障碍者、1級または2級の場合は特別障碍者となります。

一般障碍者の控除額=(85歳-障碍者である法定相続人の年齢)×10万円

特別障碍者の控除額=(85歳-障碍者である法定相続人の年齢)×20万円

なお、控除額を計算する際に、例えば障碍者である法定相続人の年齢が70歳9か月であった場合は、70歳として計算します。

先ほどの未成年者控除と障碍者控除は、基本的には未成年者または障碍者である相続人本人の税額から控除することになりますが、ケースによっては控除しきれないという場合もあります。

例えば、次の図のようなケースでは、障碍者である次男の相続税は87.5万円です。障碍者控除は400万円ですので、控除しきれない金額が312.5万円残ります。

この控除しきれない金額は、障碍者である次男の扶養義務者(配偶者、子や孫、親、兄弟姉妹など)の相続税から控除してよいことになっています。

配偶者は配偶者の税額軽減により、すでに相続税はゼロになっているので、長男の相続税87.5万円から控除をすると長男の相続税もゼロになるというわけです。

この図は障碍者控除の場合ですが、未成年者控除の場合も考え方は同じです。

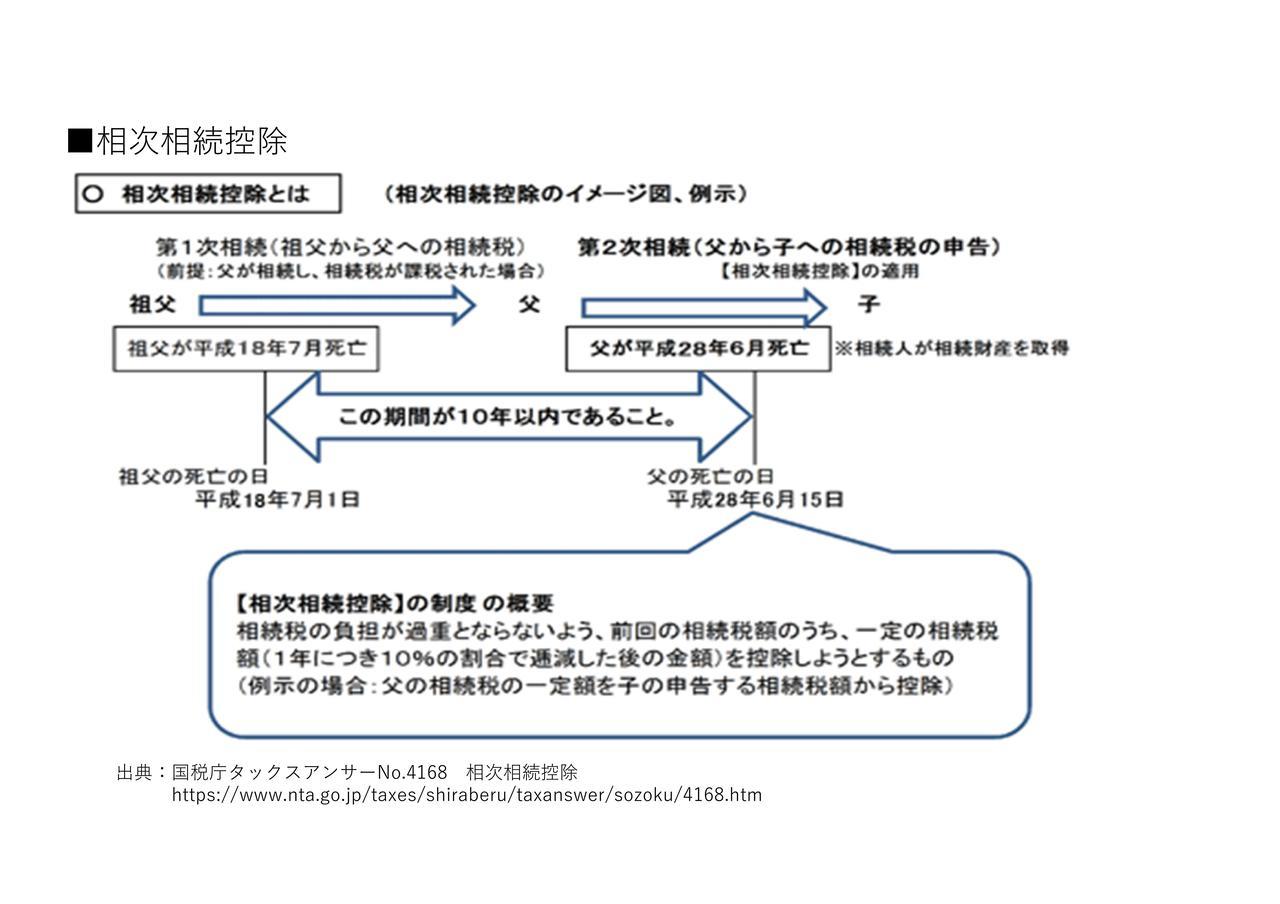

相次相続控除は、過去10年以内に相次いで相続が発生した場合に検討する控除の制度です。

例えば、祖父に相続が発生したときに父が財産を引き継ぎ、父が相続税を払ったとします。その10年後に父に相続が発生し、父の財産にまた相続税がかかるとなると、短期間で2回も相続税が発生することになり、ご家族にとって負担が非常に重くなってしまいます。

そこで、1回目の相続が発生してから10年以内に2回目の相続が発生した場合は、相次相続控除という一定の計算式により、2回目の相続税の負担を軽くしようというものです。

短期間で連続して相続税を払うことの負担を軽くするための措置ですから、1回目の相続で相続税が発生していない場合は、この控除は使えませんのでご注意ください。

計算式は少し複雑なので、ここでは省略しますが、1回目に支払った相続税の金額をベースに1年ごとに10%ずつ減額していくイメージになります。

1回目に支払った相続税の額が1,000万円、3年後に発生した2回目の相続でも1,000万円の相続税が発生すると仮定した場合は、2回目の相続における相次相続控除は700万円(1回目の相続税1,000万円×(1-10%×3))となります(※)

(※)簡易的な計算方法ですので、詳しくは税理士等にご確認ください。

被相続人が国内だけでなく国外にも財産を所有していたという場合もあると思います。

被相続人または相続人が日本に住所を有していれば、基本的には国内・国外を問わず被相続人のすべての財産が日本の相続税の対象となります(※)

(※)住所を有していないケースでは、国籍や住所の変遷などにより、すべての財産が対象になるケースと日本国内の財産だけが対象になるケースとに分かれます。

一方で、国外に所有していた財産については、その国外でも日本の相続税に相当する税金がかけられることも想定されます(国により相続税がない場合もありますので、その国の税制によります)

仮に国外で所有していた財産Aにその国の相続税に相当する税金がかけられた場合に、日本でもその国外財産Aに相続税をかけると、同じ財産Aに対して国内と国外で二重に課税されていることになります。

その二重課税を調整するための措置が外国税額控除です。

外国税額控除を利用するには、国外で相続税に相当する税金を納めたことを証明する申告書なども必要になりますので、手続きにかなり時間がかかることも想定されます。したがって、国外に財産を所有していた方に相続が発生した場合は、通常よりもスケジュール管理に気をつける必要があります。

最後に税額控除の順番を解説します。

今回は6種類の税額控除についての内容を紹介しました。

実はこの6種類の控除には順番があり、紹介した順番に控除を行います。つまり、贈与税額控除、配偶者の税額軽減、未成年者控除、障碍者控除、相次相続控除、外国税額控除の順番で控除を行うということです。

障碍者控除の箇所で少し触れましたが、例えば相続人である配偶者が障碍者である場合は、配偶者の税額軽減と障碍者控除の適用が考えられます。

配偶者の税額軽減を利用すれば、配偶者に相続税が発生しないことが多いのですが、さらに障碍者控除が利用できるという場合は、配偶者の扶養義務者へその障害者控除の金額を割り当てることができます。

次のリンク先の記事は実際の対応事例になりますので、よろしければぜひご覧ください。

相続に関するこちらの記事もぜひご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。