相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

相続税の計算における2割加算について(2020年10月27日)

目次

特定の方が相続で財産を受け取ると、相続税が2割増しとなります。

相続税は、相続財産の金額が基礎控除の金額を超える場合に発生します。

細かな計算過程は省きますが、相続税は、まず相続税の合計額(相続税の総額)を計算し、その総額を各相続人が財産を取得した割合に応じて按分します。

そして、按分して計算された相続税を各相続人が個別に納めることになります。

例えば、相続税の総額が500万円、相続人がAさんとBさんの2名、Aさんが財産全体の60%、Bさんが財産全体の40%を取得した場合は、Aさんの相続税は300万円(500万円×60%)、Bさんの相続税は200万円(500万円×40%)となります。

通常はこのように計算をするのですが、特定の方が相続で財産を受け取ったときには、その特定の方の相続税が2割加算されるという制度があります。

特定の方とは、配偶者と1親等の血族以外の方になりますので、大まかには配偶者・子・親以外の方が相続で財産を受け取った場合は、相続税が2割加算されることになります。

先ほどの例で言えば、仮にAさんが2割加算の対象である場合は、Aさんの相続税額は360万円(300万円+300万円×20%)となります(※)

(※)相続財産が基礎控除以下で相続税が発生しない場合は、そもそも加算対象の相続税がないので2割加算をされても相続税はゼロです。

2割加算の対象となる方を

もう少し詳しく確認します。

それでは、2割加算の対象となる方を、もう少し具体的にみていきましょう。

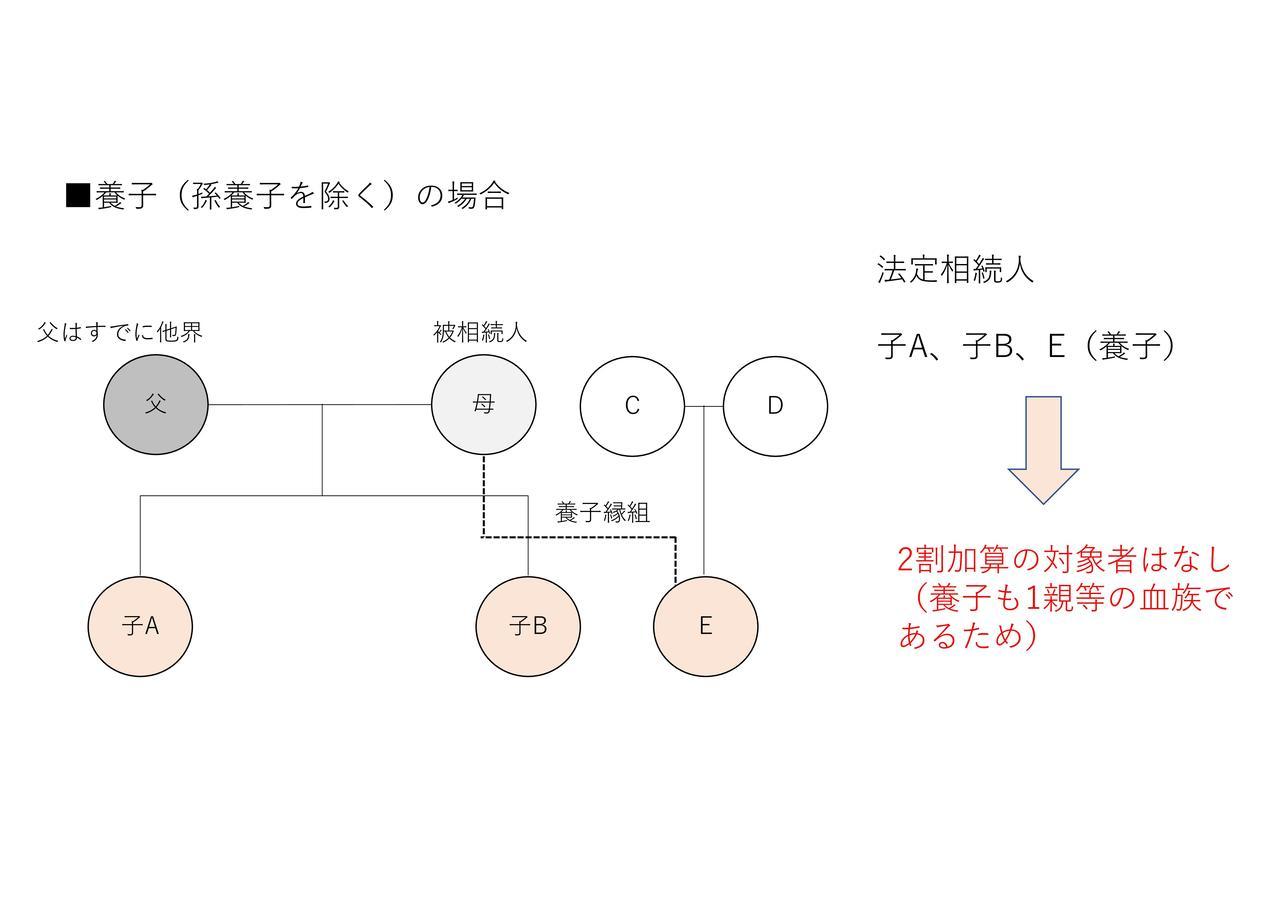

養子は実子と同じく1親等の血族となりますので、2割加算の対象外です。

ただし、孫養子の場合は別の扱いとなりますので、詳しくは、2-2.孫養子の場合、2-4.孫養子が代襲相続人の場合をご覧ください。

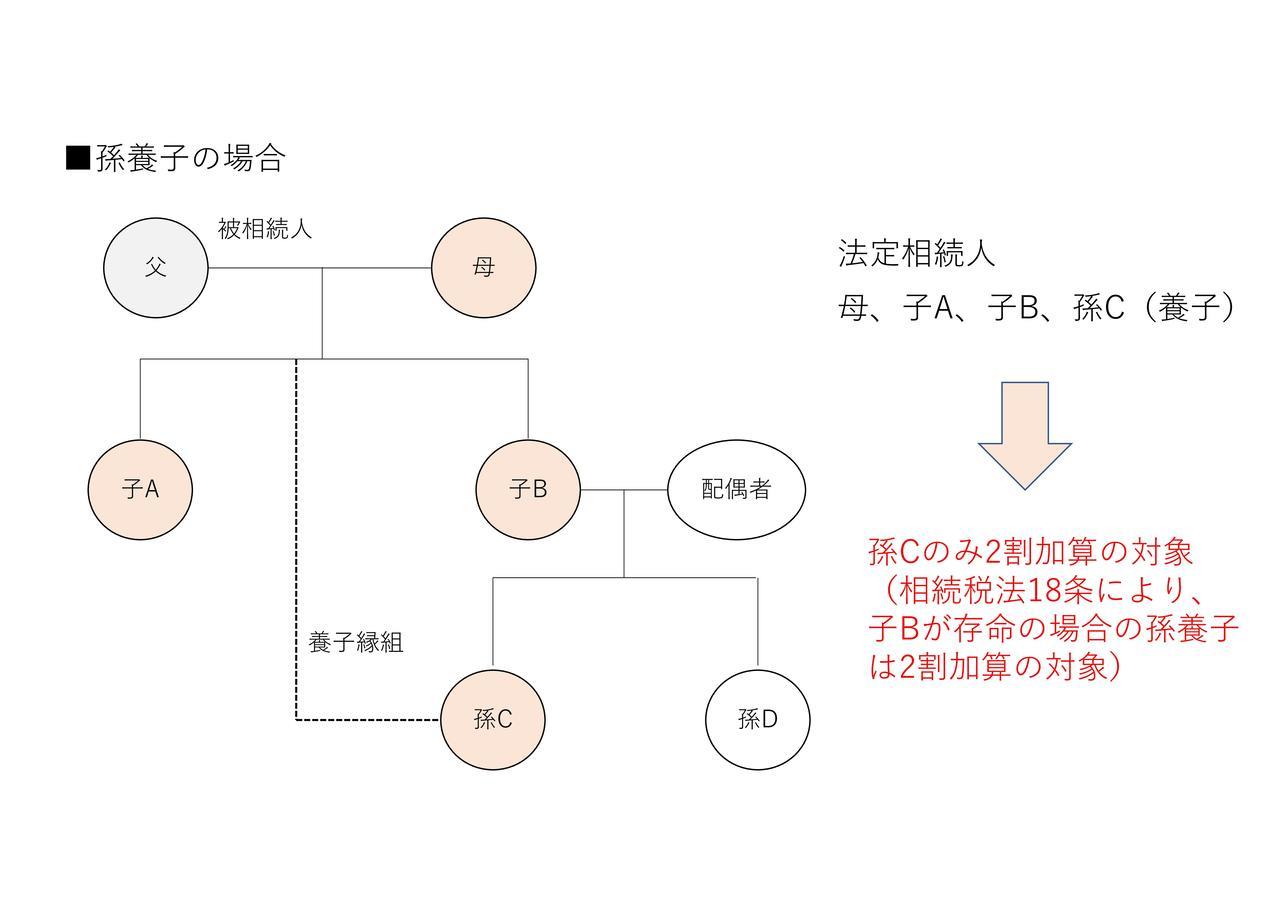

孫養子の場合は、子(孫からみた親)が存命であるかにより扱いが異なります。

図のように、子B(孫Cからみた親)が存命の場合は、孫Cは2割加算の対象になります。

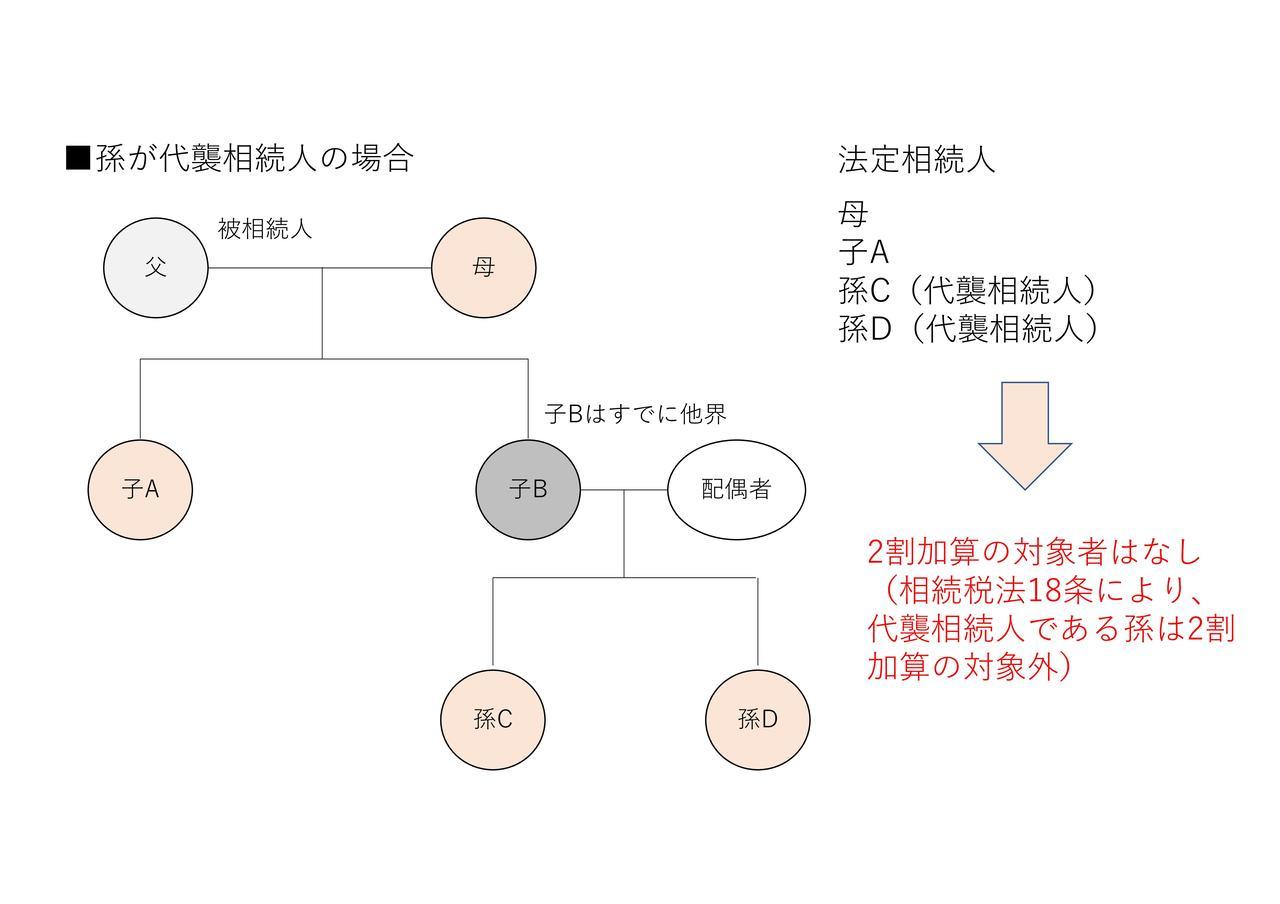

次の図の場合の代襲相続とは、父の本来の相続人である子Bがすでに亡くなっているため、子Bの直系卑属である孫C、孫Dが子Bに代わって相続を行うことです。

この場合は、孫C、孫Dは子B(1親等の血族)の立場を引き継いでいるので、2割加算の対象外と考えるのがわかりやすいかと思います。

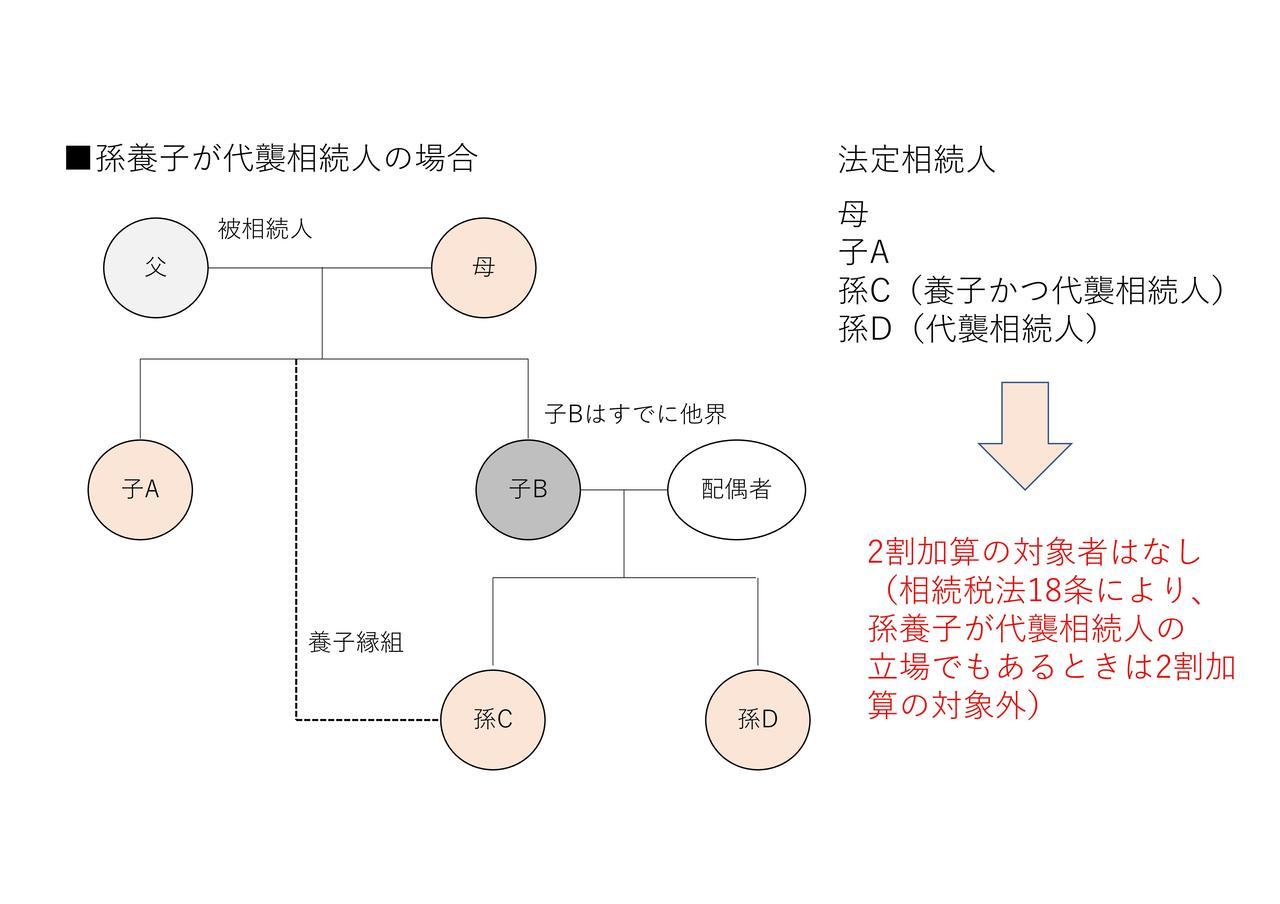

少しややこしいですが、孫Cの立場がポイントです。孫Cは養子でもあり、子Bの代襲相続人でもあります。

養子と考えれば2割加算の対象になるとも思われそうですが、この場合は法律で2割加算の対象外であることが明確になっています。

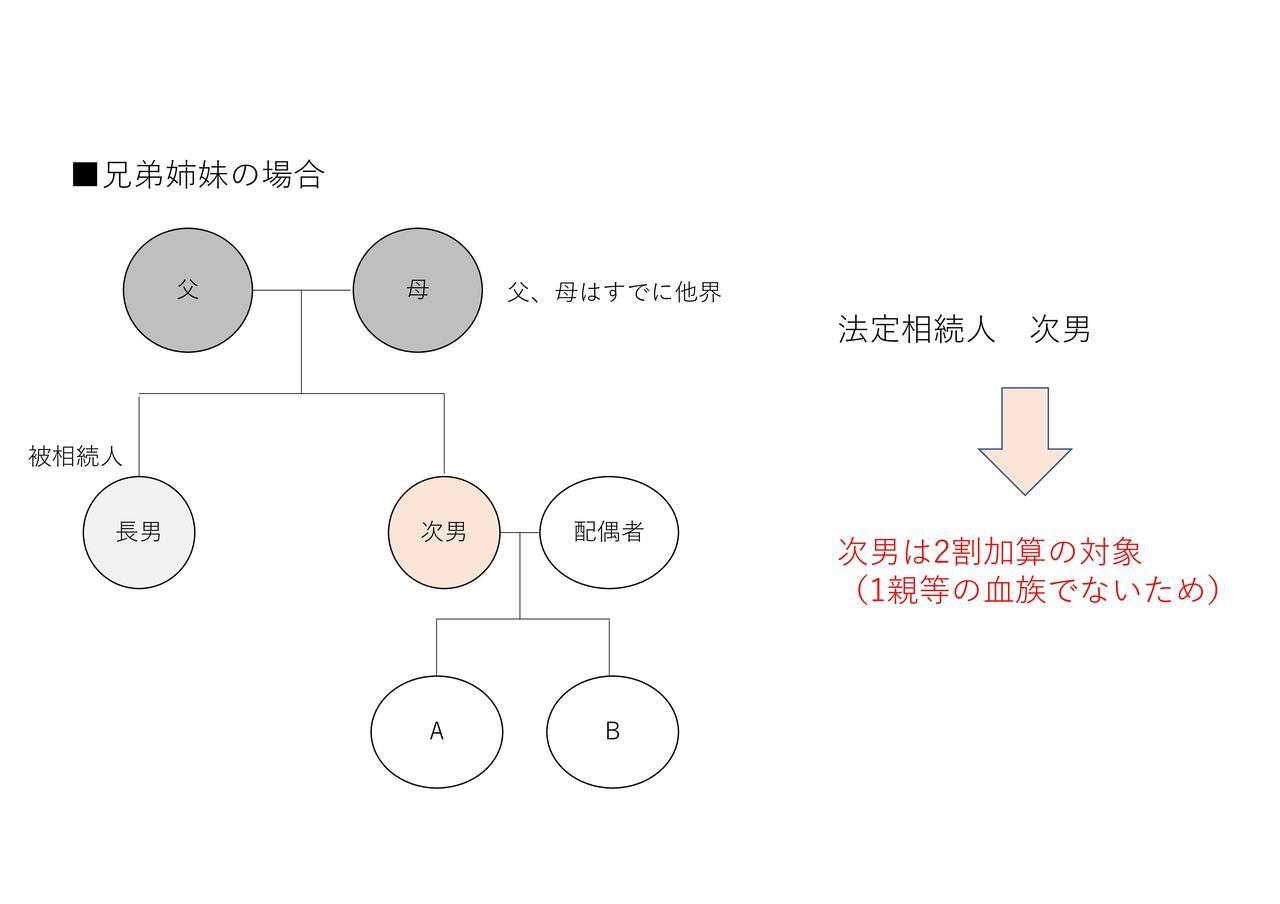

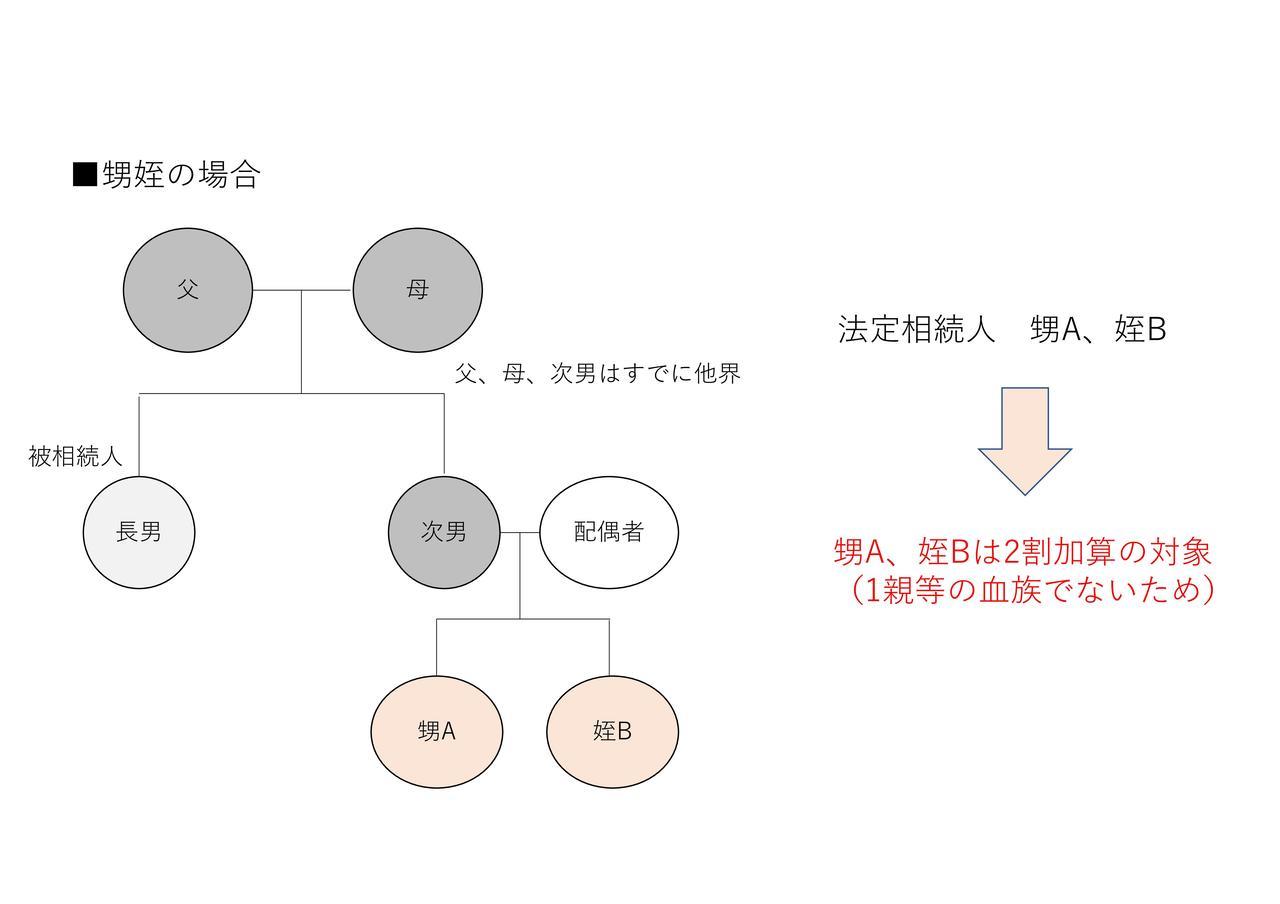

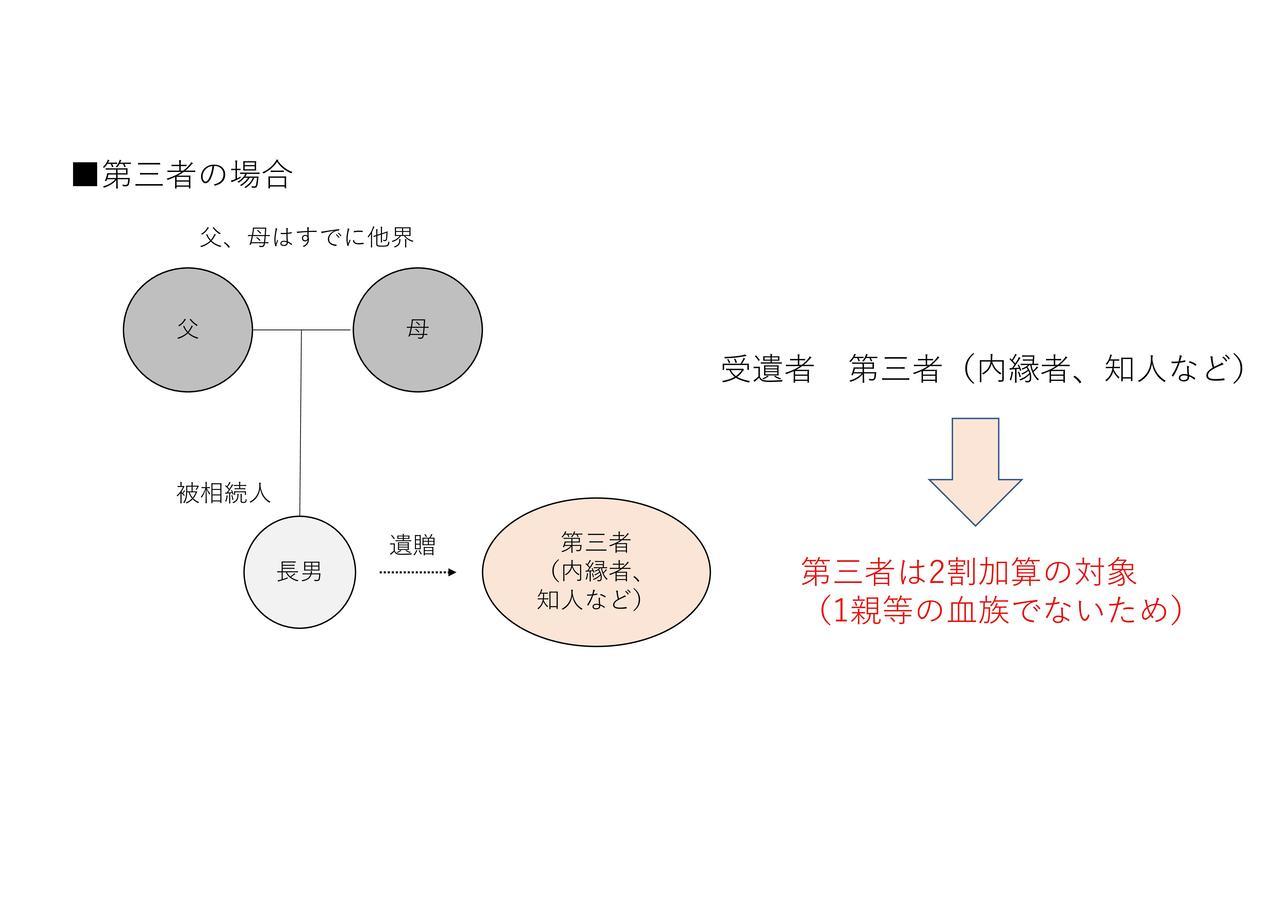

いずれの場合も相続で財産を受け取った方が、配偶者でも1親等の血族でもないため、2割加算の対象になります。

税金の観点からの話になります。

2割加算の制度と対象者について確認してきました。

基本的には、2割加算がない方が相続税は少なく済みますから、ないに越したことはありませんが、ここでは、あえて2割加算の対象者へ相続や遺贈(遺言書で相続財産をわたすこと)を行うことを検討してもよいケースを挙げてみます。

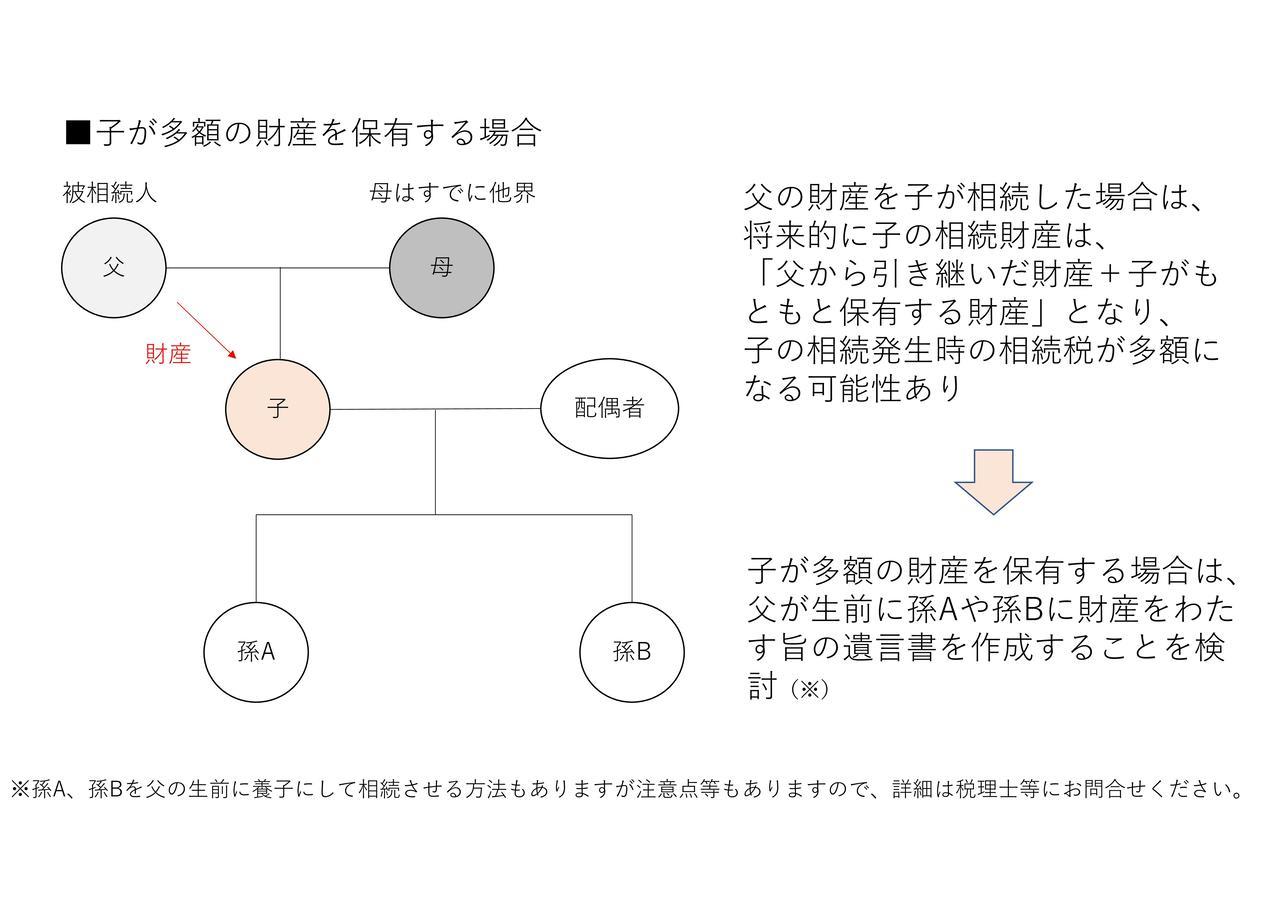

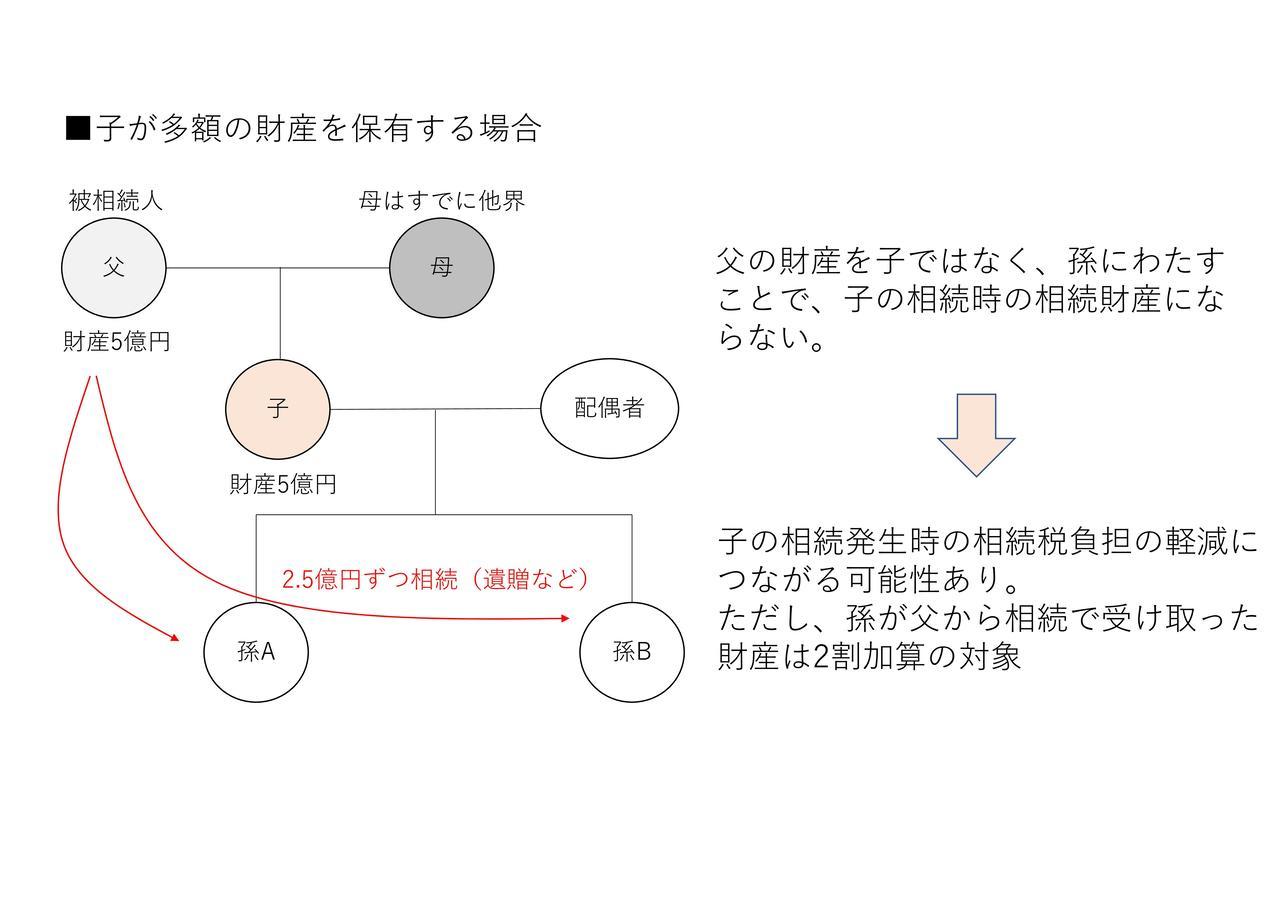

上の図にも示しましたが、子が多額の財産を保有している場合は、通常どおり父の財産を子が引き継ぐと、相続後の子の財産規模がさらに大きくなります。

例えば、上の図で父と子が5億円ずつの財産を保有しており、父に相続が発生したと仮定します。子が父から5億円の財産を相続した場合は、子は相続税を1億9,000万円支払います。相続後の子の財産は、子がもともと所有していた5億円と父から相続した5億円から相続税1億9,000万円を支払った後の残額の合計で8億1,000万円となります。

将来的に子の相続が発生するまでの時間は空くと思いますが、子の財産額が変わらなかったとすると、子の相続発生時には8億1,000万円の財産に対して相続税が発生することになります。

そこで、次の図のように父の5億円の財産を子ではなく、孫へわたすことにより、子の相続時の相続税負担を減らすという対策が考えられます。

この場合に、孫が祖父(子からみた父)から相続で引き継ぐ財産は、2割加算の対象になります。子が引き継ぐ場合の相続税は1億9,000万円でしたが、孫の場合は2億2,800万円です(※)

(※)1億9,000万円+1億9,000万円×20%。本来はもう少し細かい計算ですが、結果は変わりません。

子が引き継ぐよりも相続税を多く払うことになります。ただ、子の相続時の相続財産はもともと子が保有していた5億円となり、先ほどの8億1,000万円よりも少なくなるので、相続税負担も軽くなります。

かなり先のこと(子世代の相続)までを予想した対策ですし、2割加算を受けてまで子ではなく孫にわたすことが本当に節税につながるかは、しっかりとシミュレーションをするべきと言えます。

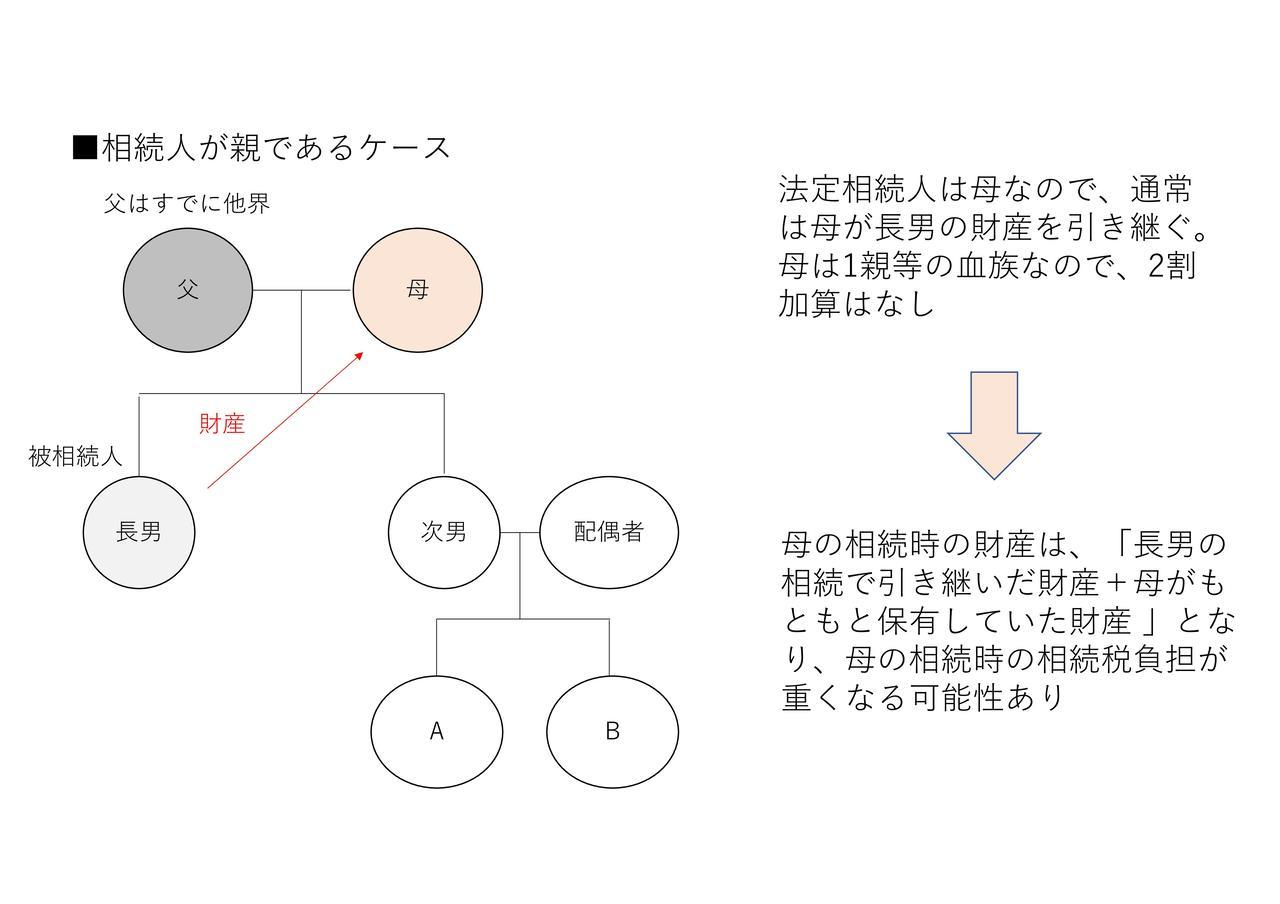

続いて、法定相続人が親となるケースです。

例えば、上のような家系図で長男に相続が発生した場合は、法定相続人は母になります。母が長男の財産を相続した場合は、母は長男の1親等の血族ですから2割加算の対象にはなりません。

一方で、相続後の母の財産は、長男からの相続で引き継いだ財産と母がもともと所有していた財産の合計になります。母の相続時には、この合計額が相続税の対象となりますので、財産の合計額によっては、次男の相続税負担が重くなる可能性が考えられます。

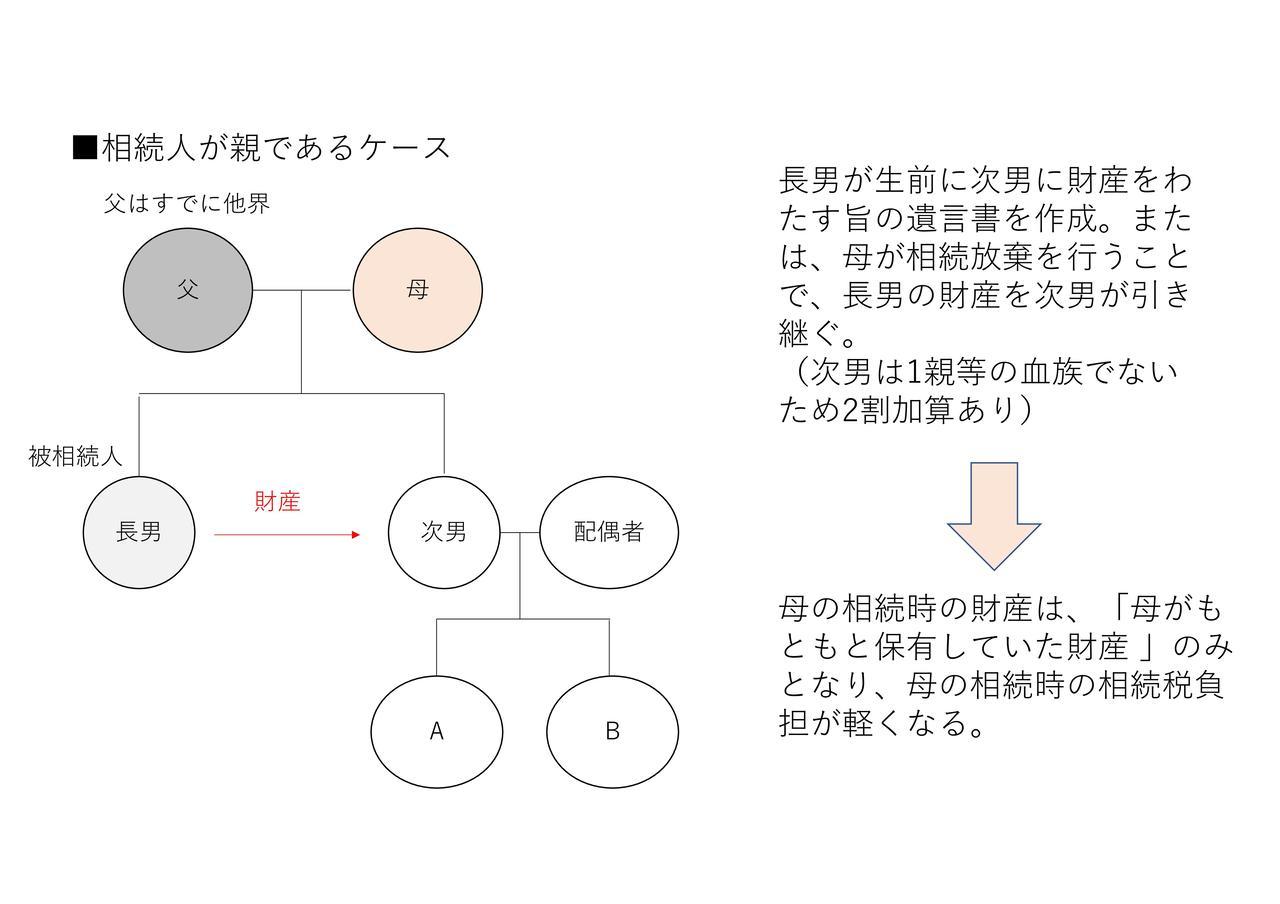

そこで、次の図のように長男が生前に次男(または次男の子=甥姪)に財産をわたす旨の遺言書を作成するか、長男の相続時に母が相続放棄をして次男に財産を引き継いでもらいます。

次男は長男の1親等の血族ではないため2割加算の対象になります。

ただ、母は長男の財産を引き継ぎませんので、母の相続時の財産は母がもともと保有していた財産のみとなり、次男の相続税負担を抑えられる可能性があります。

2割加算の対象者への相続(遺贈)をあえて検討するケースを紹介しましたが、あくまで税金の観点からの考え方です。相続財産を引き継ぐときは、単に税金だけでなく、財産の管理や心情面なども大事な観点ですので、考え方の一つとして捉えていただければと思います。

また、検討する際は、将来のことを踏まえたシミュレーションをしっかりと行うことが大切です。

- 配偶者と1親等の血族以外の相続人は基本的には2割加算の対象

- 孫は2割加算の対象になる場合とならない場合がある。

- 2割加算の対象者への相続や遺贈をあえて検討するケースもある。

相続に関するこちらの記事もぜひご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。