相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

土地の相続税評価額(概算)の計算方法について(2020年9月28日執筆、2024年7月16日更新)

相続税を計算するには、すべての財産を評価することが必要ですが、正確に評価をするためには相続税法や財産評価基本通達など確認すべき資料が膨大になります。

税務署に相続税の申告をする際には、必ずそれらを確認し正確な評価を行うべきなのですが、中には相続税がかかる可能性があるかを知りたい、相続税の概算額を知りたいなど、まずはおおよその財産の評価額を確認したいという方もいらっしゃると思います。

そこで今回は財産の中でも土地を取り上げ、簡易的に土地の相続税評価額を計算する方法をお伝えします。あくまで「簡易的」な方法ですので、目安として考えていただくようお願い致します。

目次

簡易的に土地を評価する方法は、

大きく2つです。

自宅の土地(戸建て)の相続税評価額(概算)を計算する方法は2つあります。この2つの方法は、他の土地の概算評価を計算する際にも使いますので、まずはそれぞれの方法を抑えていきましょう。

方法①:土地の路線価と面積を調べ、路線価に面積を掛けて計算する方法

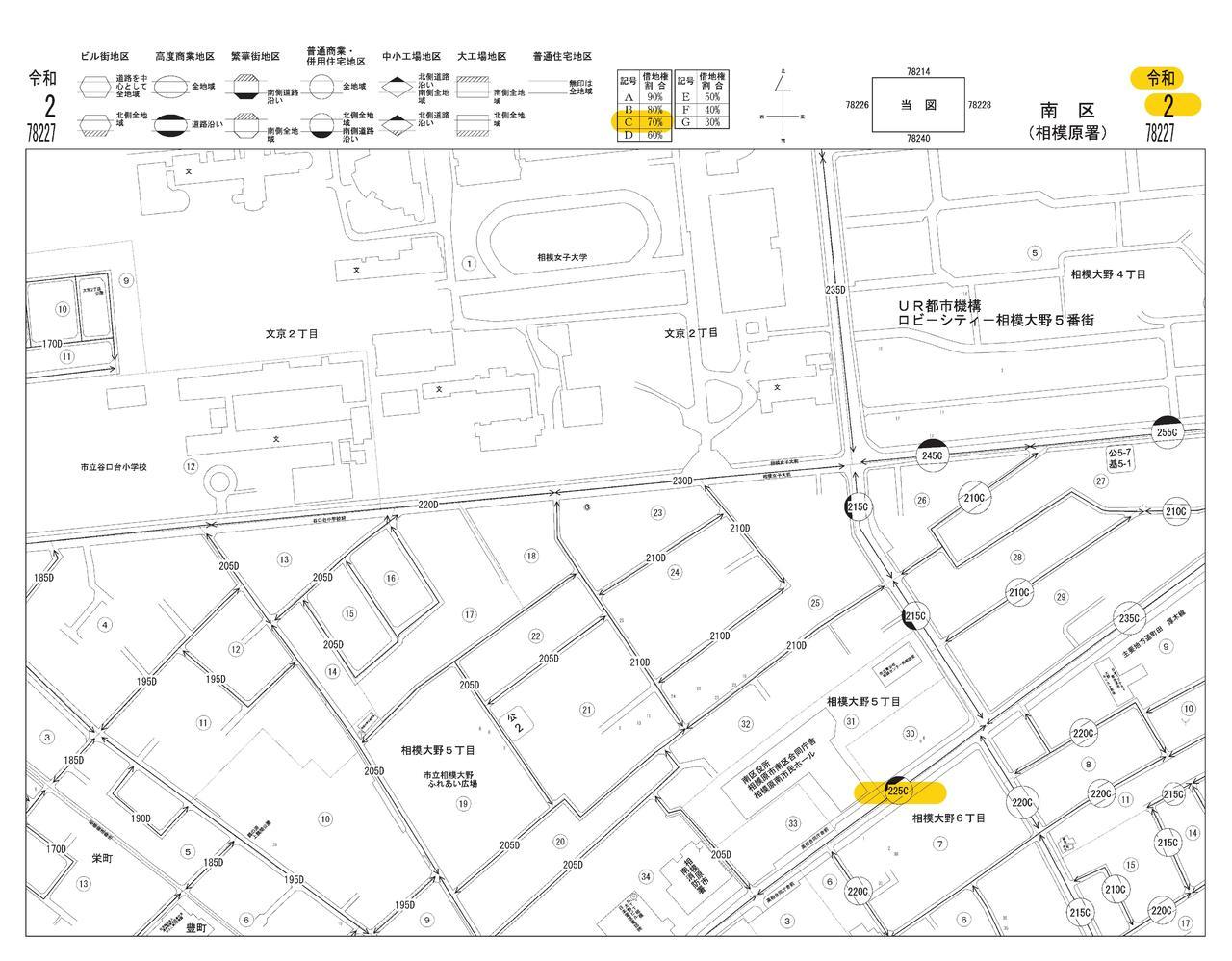

路線価は国税庁が年度ごと、かつ地域ごとに下の画像のような図面で公表しています(公表は毎年7月です)

路線価図は独特な図面ですので、見方に戸惑うかもしれませんが、まずはグーグルマップやヤフーの地図などと見比べながら、自宅の土地の場所を路線価図から探します。

次に、自宅の土地が接している道路の路線価を見つけます。例えば、画像のように南区の合同庁舎の南側の道路であれば、令和2年分の路線価はオレンジのマーカーで引いた「225C」となります。

225というのは、1㎡あたりの路線価が225千円(22万5,000円)ということで、Cというのは借地権割合が70%という意味です。自宅の土地の場合は、借地権割合は使用しませんので、ここでは気にしなくてかまいません(後ほどの貸している土地や借りている土地を評価する際に使います)

なお、土地が2つ以上の道路に接している場合は評価する方法が別にありますが、土地が所在する場所の地区区分や側方路線影響加算率などの補正率が関連してややこしくなるため、ここでの説明は省略します。もし該当する場合は、いったんは接している道路の中で最も高い路線価を選んで、面積を掛けて計算してください(※)

(※)本来は、接している道路の数だけその土地の利用価値が高まると考えられ、土地の評価額が増加しますので、詳しくは税理士に確認することをおすすめしています。 また、路線価がない地域もありますが、その場合は基本的には固定資産税評価額をもとに計算します。

土地の面積は、登記事項証明書(謄本)、土地の売買契約書、固定資産税の課税明細書などに記載されていますので、いずれかにより確認します。

路線価が225(1㎡あたり22万5,000円)で、土地の面積が100㎡であれば、2,250万円(22万5,000円×100㎡)となり、おおよそ土地の相続税評価額が2,250万円前後だな、というアタリがつけられます。

路線価の調べ方、面積の確認方法を抑えましょう。

なお、路線価図から路線価を探すのが手間だと感じる方は、一般財団法人資産評価システム研究センターが提供する全国地価マップを利用するのも手です。

掲載マップの中から路線価を選択して、ご自宅の住所を入力するとその場所と路線価を表示してくれますので、路線価図とグーグルマップなどを見比べてという手間が省けます。

ただし、最新の路線価が掲載されるまでに時間がかかります。この記事の執筆時点では、令和元年分までの路線価の掲載にとどまっており、令和2年分の路線価は11月末に掲載予定となっています。最新年の土地の価格が前年と比べて急変動している場合などはご注意ください。

方法②:固定資産税評価額をベースに計算する方法

2つ目の方法は固定資産税評価額を基にして計算する方法です。一般的に、土地の相続税評価額の基礎となる路線価は時価の80%を目安に設定されています。一方で、固定資産税評価額は時価の70%を目安に設定されています。

つまり、理論的には以下の計算式が成り立ちます。

- 相続税評価額=時価×80%

- 固定資産税評価額=時価×70%

これを方程式の要領で紐解いていくと、固定資産税評価額÷70%=時価となり、相続税評価額=(固定資産税評価額÷70%)×80%となります。

したがって理論的には、相続税評価額は固定資産税評価額の7分の8倍(約1.15倍)となるので、固定資産税評価額を1.15倍して計算すると、おおよその相続税評価額が出せることになります。

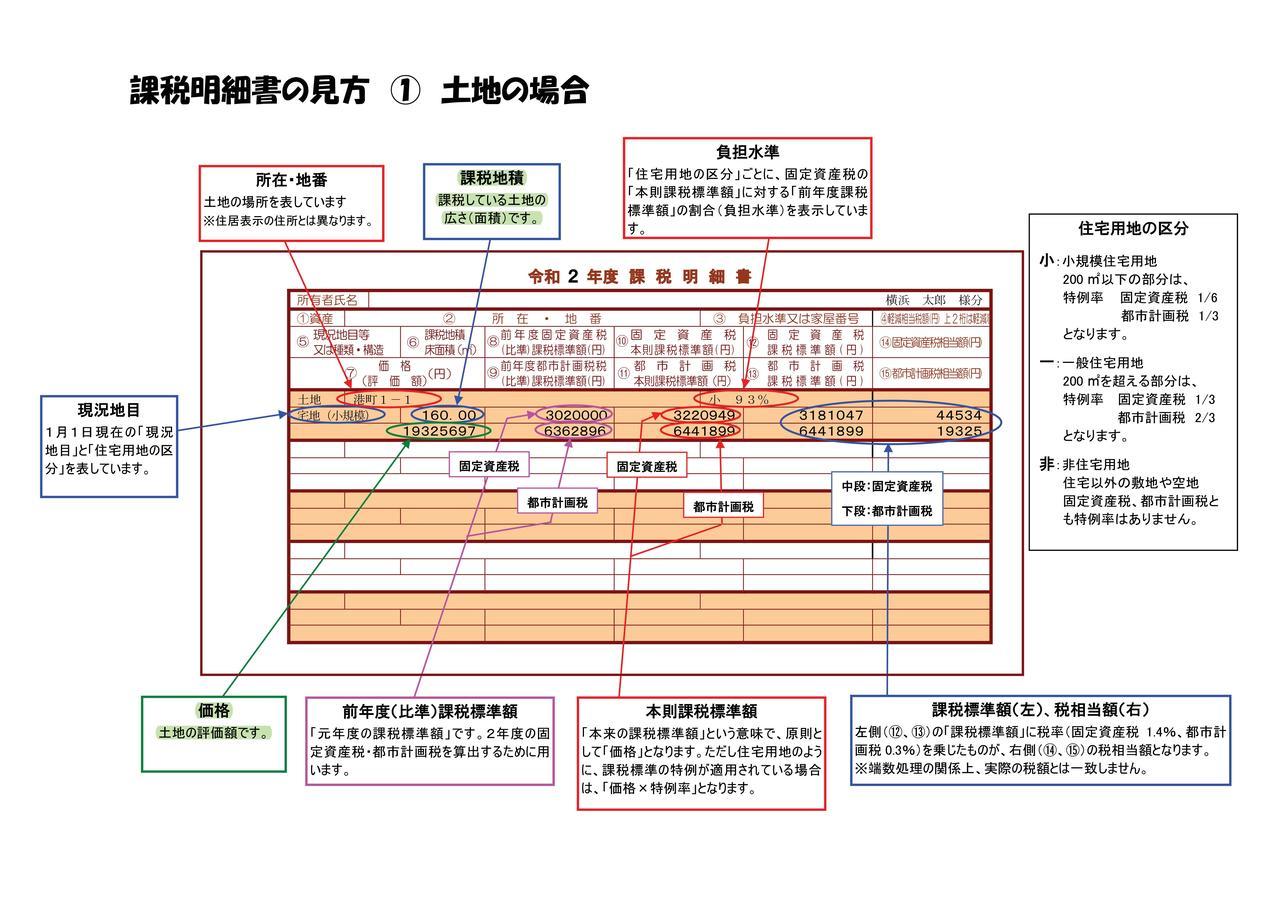

固定資産税評価額は、固定資産税の課税明細書(毎年4月から6月にかけて市区町村から送付される固定資産税額が記載されている通知書)を確認することが最も手軽です。

下の画像は、横浜市のホームページに掲載されている固定資産税の課税明細書のサンプルです。緑のマーカーで引いた「評価額」または「価格」とある欄に記載されている数字が固定資産税評価額です。

なお、課税標準額という欄もありますが、こちらはあくまで固定資産税額を計算するための基礎となる数字であり、固定資産税評価額とは異なります。土地のおおよその相続税評価額を計算する際に、課税標準額を使用しないようにご注意ください。

マンションの1室に住んでいるという場合も基本的な考え方は戸建ての場合と変わりません。

ただ、マンションの場合は大ざっぱに言えば、マンションの各部屋の所有者が個々の割合(敷地権割合)に応じて、マンションの土地を所有していることになるので、敷地権割合を確認することが必要です。

敷地権割合の確認方法としては、登記事項証明書(謄本)か売買契約書が一般的です。

マンションの土地について、路線価と面積から計算する場合は、例えば、路線価が22万5,000円、土地全体の面積が3,000㎡、敷地権割合が10,000分の80の場合は、540万円(22万5,000円×3,000㎡×80/10,000)となります。

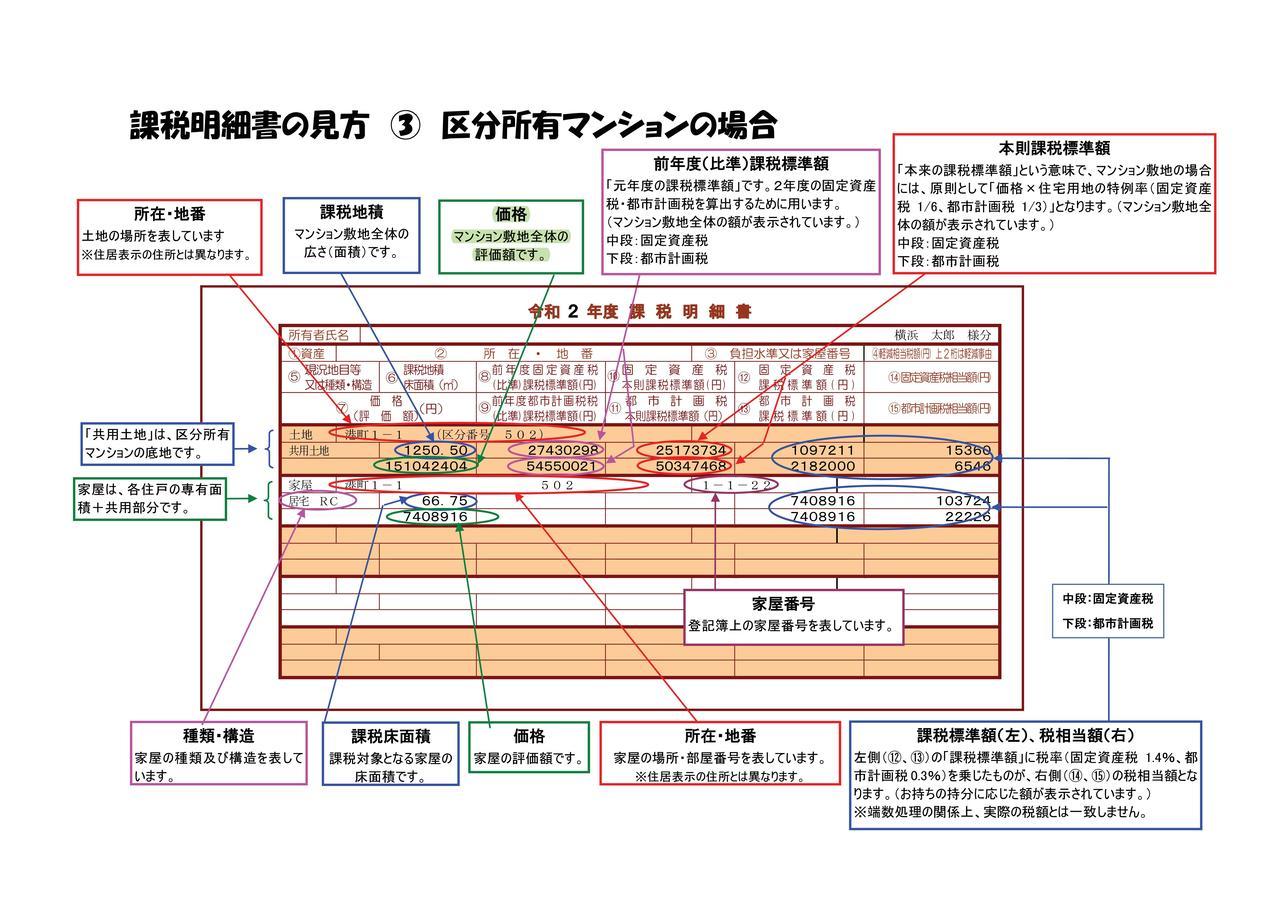

固定資産税評価額をベースに計算する場合は、戸建ての土地と同様に固定資産税の課税明細書を確認します。ただし、課税明細書にはマンションの土地全体の評価額が記載されていることが圧倒的に多いので注意が必要です。

これも横浜市の課税明細書のサンプルを図に示しますが、説明として「マンション敷地全体の評価額です」(緑のマーカー部分)とあります。

したがって、この全体の評価額を1.15倍すると途方もない評価額になってしまうのでご注意ください。この場合は、「固定資産税評価額(価格)×1.15倍×敷地権割合」で計算することになります。

なお、令和6年以降の相続・贈与でマンション1室を取得する場合は、評価方法が変わります。詳しくは次のリンク先の記事をご参照ください。

土地を所有しておりその土地を貸している、かつ土地の借主がその上に建物を建てているという場合は、貸している土地は貸宅地と言われます。貸宅地を計算する場合は、借地権割合も使用します。

先ほどの相模原市南区の合同庁舎の南側道路は225Cとあり、そのCが借地権割合70%を意味しています。

例えば、225Cの道路に接している貸宅地があり、面積が200㎡であったとすると、まずは戸建ての土地と同じように評価額を計算し、4,500万円(22万5,000円×200㎡)と計算します。

ここから貸している分の借地権を控除しますので、1,350万円(4,500万円×(1-70%))となります(※)

(※)土地を貸している場合は、借主がいるので、自由にその土地を利用・処分できないという制約があります。この制約があるという点を踏まえて、計算上は借地権部分を控除して、貸宅地の相続税評価額を算定します。

固定資産税評価額をベースにする場合は、固定資産税評価額×1.15倍×(1-70%)となります。

土地・建物をともに所有しており、建物を貸している場合の土地は貸家建付地と言われます。貸家建付地を計算する場合は、借地権割合に加え、借家権割合も使用します。

先ほどの貸宅地と同様に、例えば、225Cの道路に接している土地が貸家建付地で、面積が200㎡であったと仮定します。

まずは戸建ての土地と同じように評価額を計算し、4,500万円(22万5,000円×200㎡)と計算します。

ここから貸している分の借地権や借家権を控除しますので、3,555万円(4,500万円×(1-70%×30%))となります(※)

(※)建物を貸している場合は、借主がいるので、自由に建物と建物に付随する土地を利用・処分できないという制約があります。この制約があるという点を踏まえて、計算上は借地権や借家権部分を控除して、貸家建付地の相続税評価額を算定します。なお、借家権割合ですが本記事の執筆時点では一律30%です。また、本来は賃貸割合(貸している部分から空室などの部分を除いた割合)も考慮しますがここでは省略します。

固定資産税評価額をベースにする場合は、固定資産税評価額×1.15倍×(1-70%×30%)となります。

貸宅地とは逆に、土地を借りてその上に建物を建てている場合は、土地そのものは所有していませんが、借地権を有することになるので、通常は借地権の評価が必要になります。

例えば、225Cの道路に接している土地を借りて、そこに建物を建てて住んでおり、土地の面積が200㎡であったと仮定します。

まずは戸建ての土地と同じように評価額を計算し、4,500万円(22万5,000円×200㎡)と計算します。

ここから借りている分の借地権を抽出して計算しますので、3,150万円(4,500万円×70%)となります。

なお、固定資産税の課税明細書は地主(土地の所有者)の元に送付されるので、固定資産税評価額を確認することは少し難しいかもしれません(市役所などに出向いて固定資産税の課税台帳を確認する方法もありますが、賃貸借契約書などを用意する手間や手数料がかかります)

貸している土地も借りている土地も、

まずは路線価×面積か固定資産税評価額×1.15倍で

評価額を計算しましょう。

よくあるケースはこれまでにご紹介した5つのパターンではないかと思われますが、他にも、自宅兼貸アパートの土地、駐車場の土地、借りている土地を又貸ししている場合の土地、など様々なケースが想定されます。

また、貸している土地や借りている土地は、賃料の水準や支払状況、賃貸借契約書の有無、更新料の支払状況などにより、評価方法が変わるケースもあります(特に親族間の貸し借りは要注意です)

したがって、おおよその土地の評価額を確認した後は、やはり税理士にも確認することが一番だと思います。

- 簡易的な土地の評価方法は2つ

- 1つ目は路線価に土地の面積を掛ける方法

- 2つ目は固定資産税評価額を1.15倍する方法

- マンションの土地を評価する際は敷地権割合に注意

- 貸している土地・借りている土地は借地権や借家権を考慮

- 様々な土地があるので、税理士に評価額を確認することも一つの方法

関連するその他の記事はこちらをご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。