相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

新型コロナに伴う特例要件の緩和(住宅取得資金贈与と住宅ローン控除)(2020年11月3日、2020年12月13日更新)

新型コロナウイルスは企業や個人事業者に大きな影響を与えていますが、一般の個人の方にも同じように大きな影響を与えています。国や自治体などで様々な対策が採られており、税制面でもいくつかの支援策が公表されているところです。

今回は、住宅に関する税制のうち、住宅取得資金贈与と住宅ローン控除について、現在の税制を確認し、その後に新型コロナによる特例として、条件が緩和された箇所をみていきたいと思います。

※2020年12月10日に発表された税制改正大綱により、住宅取得資金贈与と住宅ローン控除についての改正案が示されています。そちらも併せてご確認ください。

目次

まずは住宅取得資金贈与の

利用条件を確認します。

住宅取得資金贈与は、令和3年12月31日までに、直系尊属(祖父母や父母)から直系卑属(子や孫)へ、直系卑属が住宅を取得・建築するための金銭を贈与するときには、一定の条件により一定の金額までは贈与税を非課税にするという制度です。

一定の条件とは、おおむね以下の条件になります(主な条件のみ記載しておりますので、詳細は税理士や税務署等にご確認ください)

- 年齢要件:子や孫が贈与を受けた年の1月1日時点で20歳以上であること

- 所得要件:子や孫の贈与を受けた年の合計所得金額が2,000万円以下であること

- 取得要件:子や孫が贈与を受けた年の翌年3月15日までに住宅を取得・建築をすること

※マンションや建売住宅の場合は翌年3月15日までに引渡を受けていること - 居住要件:子や孫が贈与を受けた年の翌年3月15日までに取得・建築をした住宅に住んでいること、または遅滞なく住む見込みであること(贈与を受けた年の翌年12月31日までに住んでいなければ、住宅取得資金贈与は利用できません)

- 床面積要件:取得・建築をした住宅の床面積が50㎡以上240㎡以下であること

- 築年数要件:取得・建築をした住宅が、新築または築後20年(一定のものは25年)以内であること

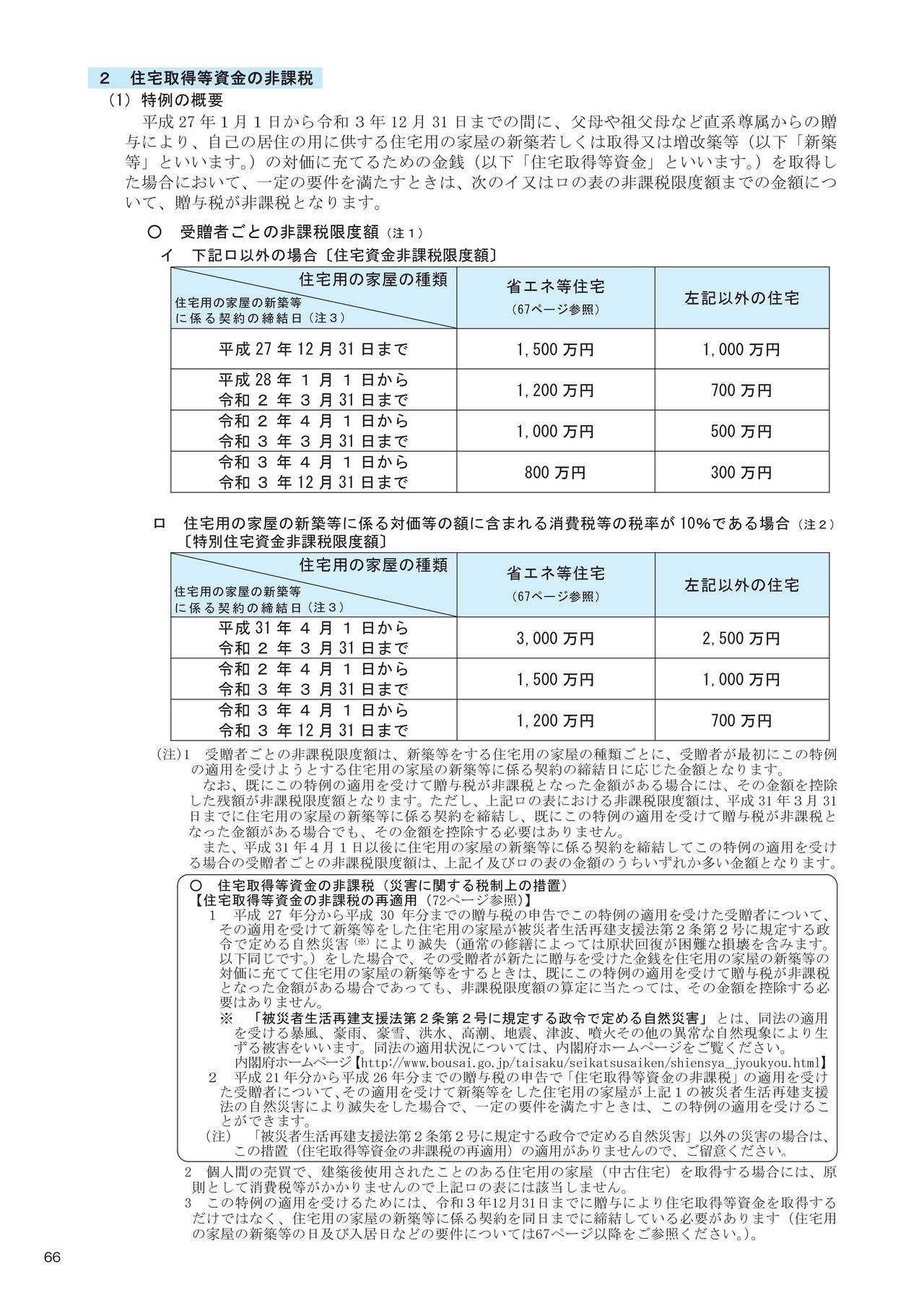

これらの条件を満たすことで、一定の金額までの贈与は非課税になります。なお、住宅を取得・建築する契約を結んだ日付や住宅の種類により、非課税となる金額は以下のように異なります。

出典:国税庁「令和元年分贈与税の申告のしかた」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/tebiki2019/01.htm

この住宅取得資金贈与を利用する場合は、贈与税が発生しない場合であっても、必ず期限内(贈与を受けた翌年の2月1日から3月15日まで)に、贈与を受けた人が贈与税の申告をする必要があります。期限後に申告した場合は、住宅取得資金贈与の利用が認められませんのでご注意ください。

申告を行う際には、贈与税の申告書に以下の書類を添付して税務署に提出します(書類は主なもののみ記載しております。このほかにも必要になる場合がありますので、詳しくは税理士や税務署等にご確認ください)

- 戸籍の謄本(贈与者が直系尊属、受贈者が直系卑属であることが確認できるもの)

- 給与所得の源泉徴収票など贈与を受けた年の子や孫の所得金額がわかる書類

- 取得・建築した住宅の登記事項証明書

- 取得・建築した住宅の売買契約書や請負契約書

住宅の取得時期と居住時期がそれぞれ緩和されています。

現在の住宅取得資金贈与の制度は、上記1で確認したとおりです。

ただ、今回の新型コロナにより住宅の着工が遅れ、例えば贈与を受けた年の翌年12月31日までに住むことができないという場合もあると思います。その場合に住宅取得資金贈与は利用できないのでしょうか?

国税庁が公表している「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」では、緊急事態宣言などによる感染拡大防止の取組に伴う工期の見直しがある場合、資材等の調達が困難であることや感染者の発生により工期が延長される場合については、上記1の取得要件と居住要件のそれぞれの期限が1年延長されることが示されています。

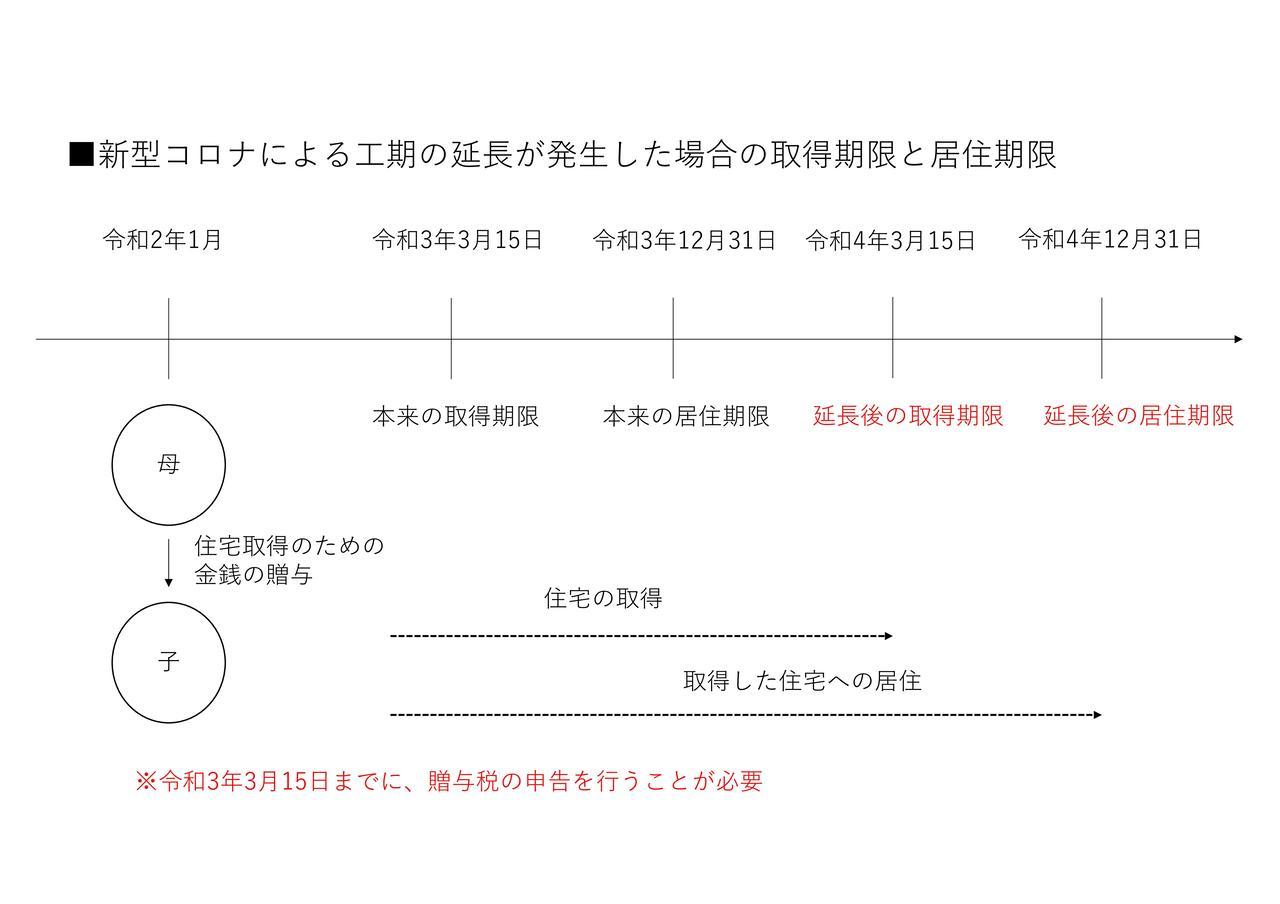

例えば、上の図のように令和2年1月に母から住宅取得のための金銭の贈与を受けて、令和3年3月15日(本来の取得期限)までに住宅を取得し、令和3年12月31日(本来の居住期限)までにその住宅に住む予定であったと仮定します。

ただ、新型コロナの影響で工期が延長され、期限内の取得・居住が難しくなった場合は、取得期限が令和4年3月15日、居住期限が令和4年12月31日となります。

それぞれ延長後の期限までに取得・居住をすれば、住宅取得資金贈与が利用できることになります。

贈与税の申告の際には、新型コロナの影響で工期が延長されていることを証明する書類を不動産会社等に発行してもらい、申告書と併せて税務署に提出するという対応が現実的かと思われます。

住宅ローン控除の利用条件を

確認していきます。

住宅ローン控除は、住宅ローンを利用してマイホームを購入・建築し、かつ一定の条件を満たした場合に、一定の金額を所得税等から控除する制度です。

一定の条件とは、おおむね以下の条件になります(主な条件のみ記載しておりますので、詳細は税理士や税務署等にご確認ください)

- 居住要件:マイホームを購入・建築してから6か月以内に住み、かつ住宅ローン控除の適用を受ける各年の12月31日まで引き続き住んでいること

- 所得要件:住宅ローン控除を受ける年の合計所得金額が3,000万円以下であること

- 床面積要件:購入・建築したマイホームの床面積が50㎡以上であること

- 借入金要件:返済期間10年以上の住宅ローンを有すること(親族や知人からの借入金は対象外)

- その他:マイホームに住んだ年とその年の前2年、後3年でマイホーム売却時の特別控除(3,000万円控除)などを利用していないこと

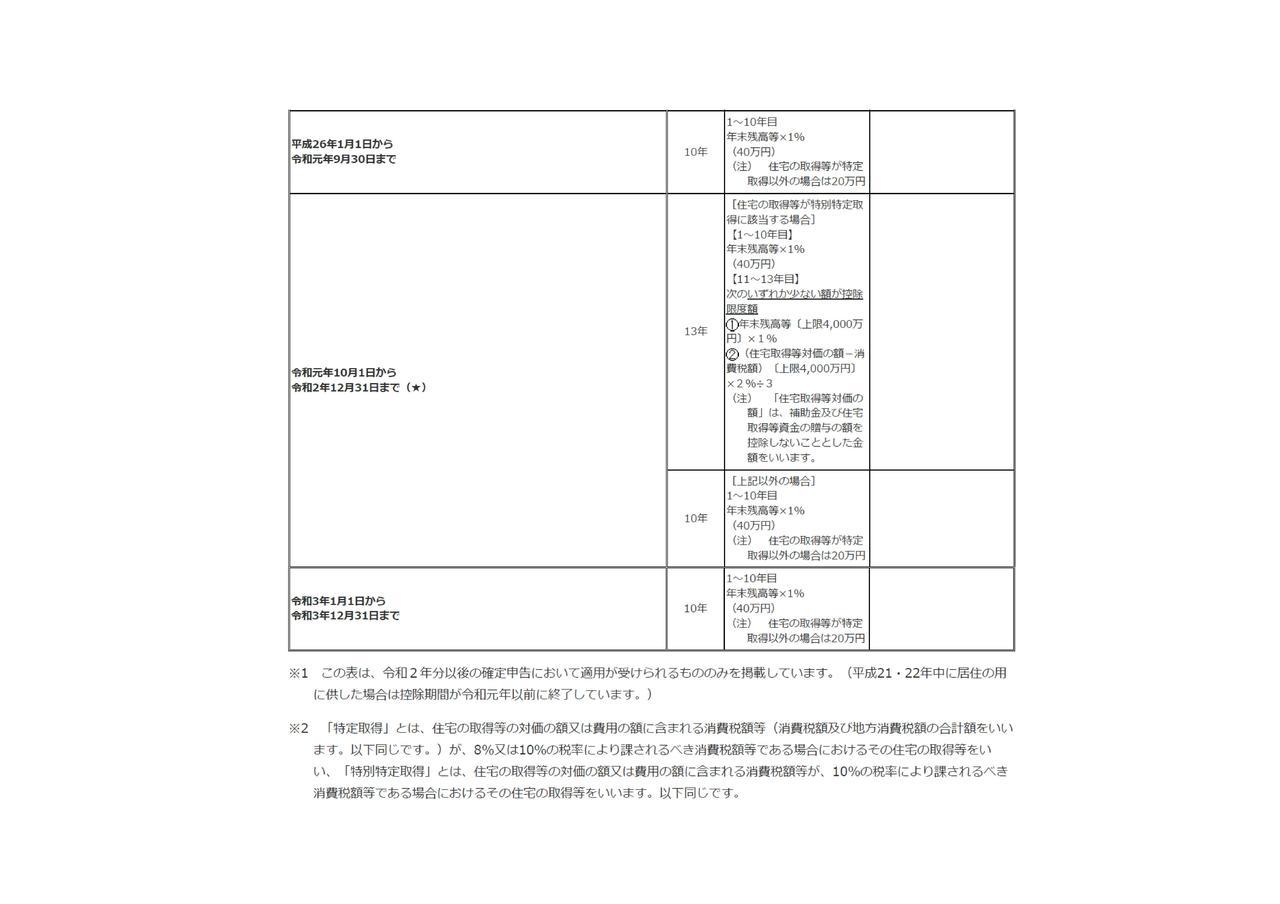

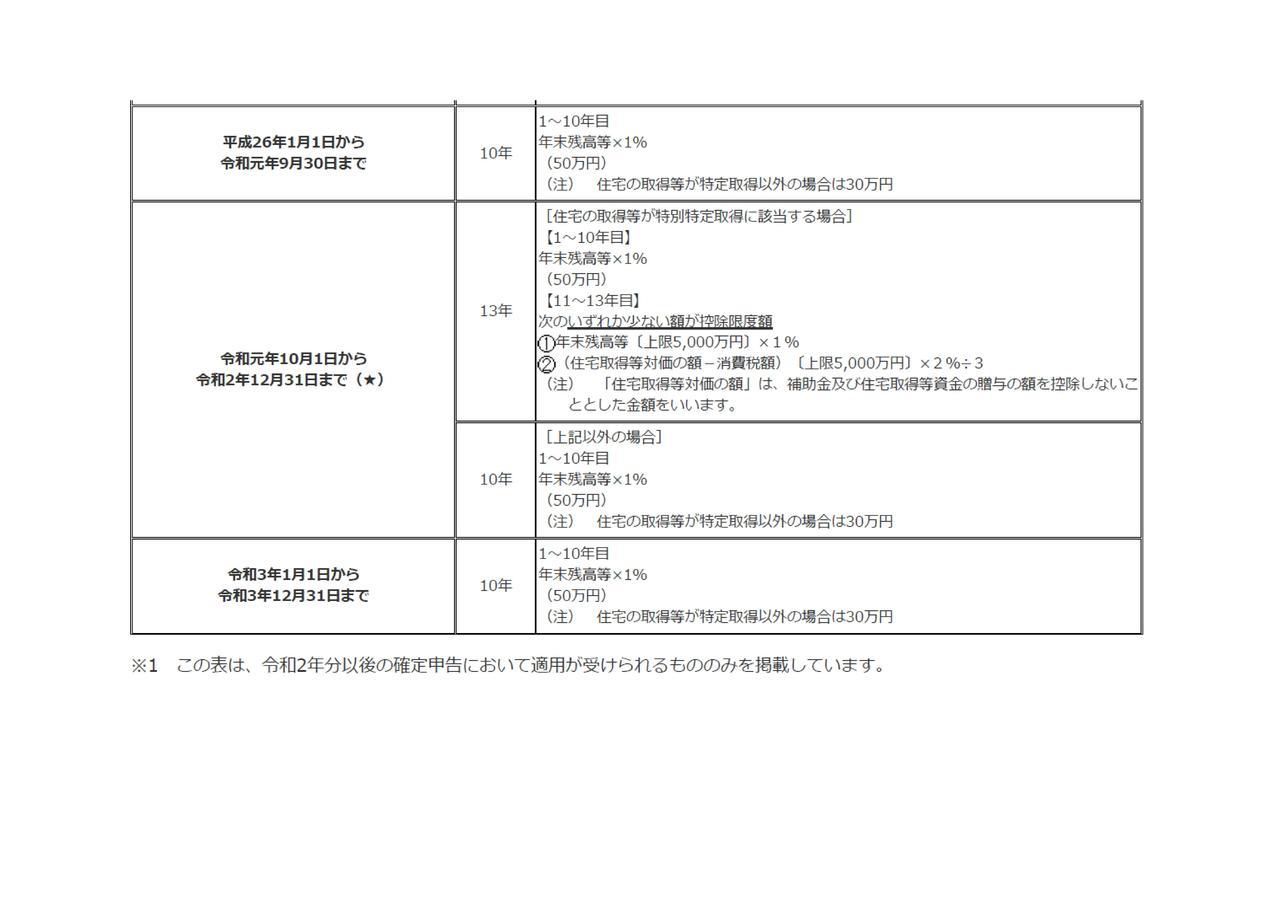

また、所得税等から控除できる一定の金額については、マイホームを購入・建築した年や住宅ローンの年末時点での残高により異なります。詳しくは、次の図をご覧ください(文字が小さい場合は図の下に出典元のURLを記載しておりますので、リンク先をご確認ください)

出典:タックスアンサーN0.1213「住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

出典:タックスアンサーN0.1213「住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」

国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

住宅ローン控除を受けるためには、初回は必ず確定申告が必要になり、基本的には2年目以降も確定申告をすることになります。ただ、会社員の方であれば、2年目以降は年末調整で控除を受けることができますので、年末調整で完了する(確定申告をしない)ケースの方が多いでしょう。

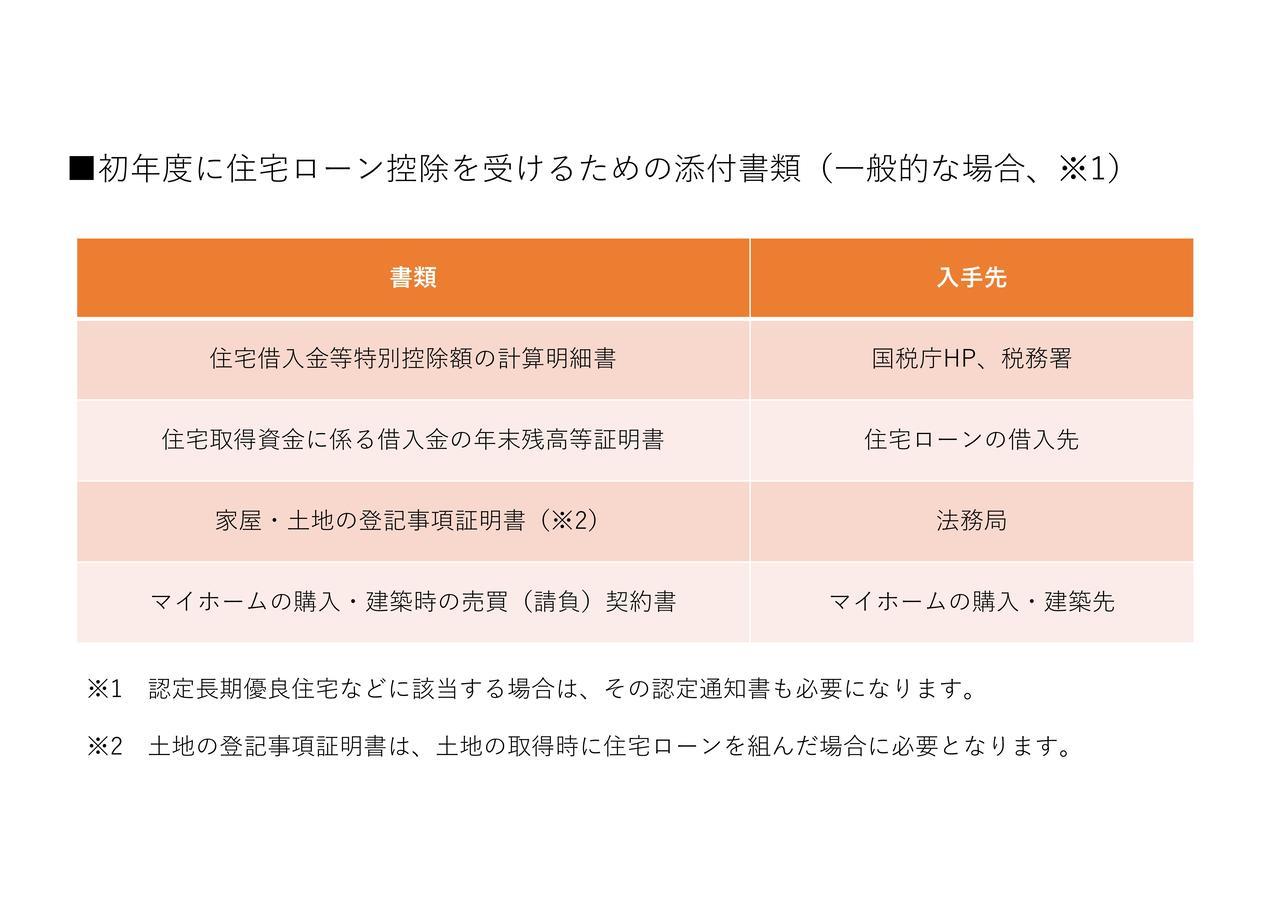

なお、初回に確定申告を行う際に、申告書に添付する書類は以下のものが挙げられます。

住宅ローン控除は、居住要件にあるとおり取得・建築したマイホームに12月31日まで引き続き住んでいることが適用の条件の一つとなります。

2019年(令和元年)10月から2020年(令和2年)12月までの間にマイホームを取得・建築された方(特に令和2年中に取得・建築された方)であれば、令和2年12月31日までにマイホームに住んでいなければ、住宅ローンの控除期間が13年となりません(※)

(※)家屋の消費税が10%である場合のみ。8%である場合や、個人間の売買で消費税が発生していない場合は対象外です。

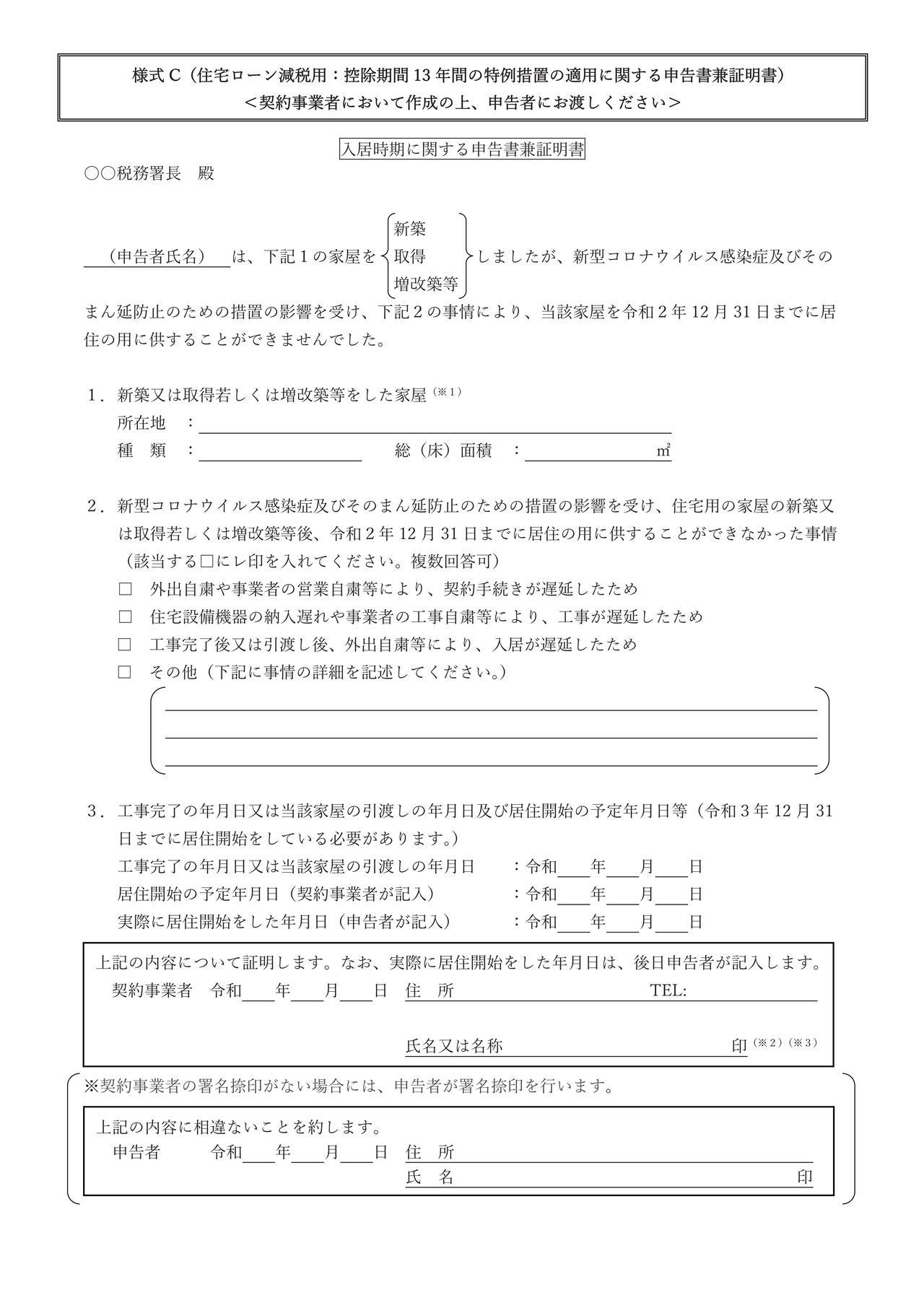

ただ、新型コロナによる影響で令和2年12月31日までに入居できなかった場合でも、次の条件を満たす場合は、特例として13年間の控除期間を利用できます。

- マイホームが新築である場合は令和2年9月末、中古や増改築の場合は令和2年11月末までにマイホームの購入や請負の契約を締結していること

- 令和3年12月31日までにマイホームに住んでいること

この場合は、入居時期が遅れることについての証明書を確定申告書と併せて、税務署に提出する必要がありますのでご注意ください。

次の図は証明書の様式です。

出典:国土交通省「新型コロナウイルス感染症の影響を踏まえた住宅取得支援策について」

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_fr2_000044.html

そのほかに、中古住宅を取得してから、住む前に増改築をする場合についても入居期限が緩和されています。詳しくは、リンク先の国土交通省のページをご覧ください。

- 住宅取得資金贈与、住宅ローン控除ともに、新型コロナの影響に伴い、住宅の取得要件や居住要件が緩和されています。

- 要件の緩和を受けるためには確定申告書に一定の証明書等の添付が必要になります。

確定申告や贈与についての関連記事はこちらになります。よろしければご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。