相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

相続税における基礎控除の考え方(2021年4月29日)

今回は相続税計算の中で登場する基礎控除について解説します。

基礎控除を上回る財産を所有している方がお亡くなりになった場合は基本的に相続税が発生し、基礎控除以下の財産を所有している方がお亡くなりになった場合は相続税が発生しません。

したがって、基礎控除は相続税が発生する・しないを判断するための金額といってもよいかもしれません。

相続税が発生するかどうかは、相続における大きな関心事の一つだと思います。本記事では事例を中心にわかりやすさを重視して基礎控除の考え方を解説していますので、よろしければご覧ください。

目次

まずは、基礎控除とは?という話からスタートです。

まずは基礎控除の基本からです。基礎控除の金額は「3,000万円+法定相続人の数×600万円」という計算式で計算されます。

したがって、被相続人の法定相続人が3人であれば4,800万円(3,000万円+3×600万円)と計算されます。

被相続人の相続財産が6,000万円であれば、基礎控除4,800万円を差し引いた1,200万円に対して相続税が発生することになります。

一方で、被相続人の相続財産が4,000万円であれば、基礎控除4,800万円を差し引くとゼロ以下になりますので相続税が発生しないことになります。

このように基礎控除の金額の計算自体はそこまで難しいものではありませんが、相続人の数を判定する際にややこしいケースがあります。

そこで、次からはパターン別にみた相続人の数と基礎控除の金額を解説していきます。

パターン別の事例を紹介します。

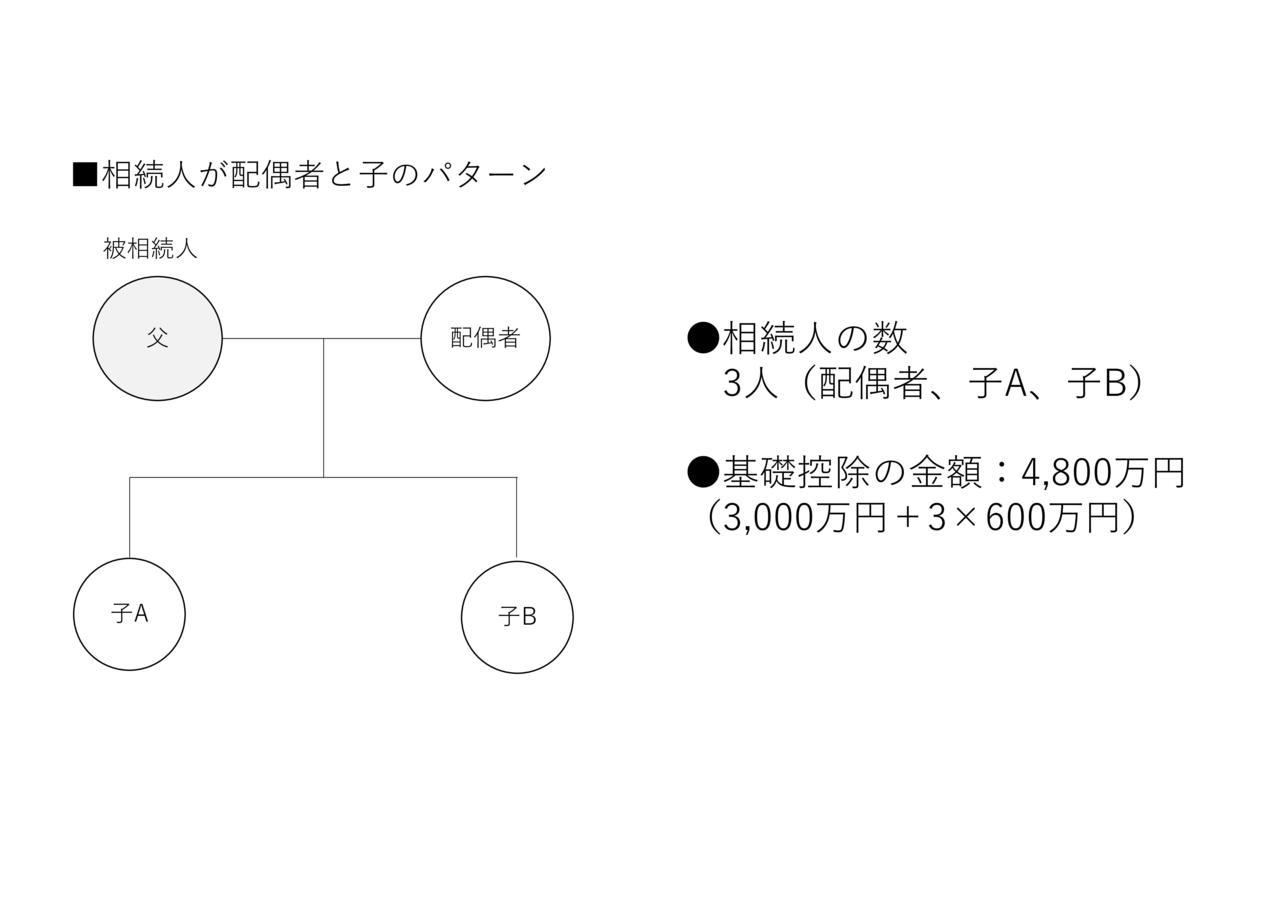

最も多いパターンと思われる相続人が配偶者と子のケースです。次の図の場合、法定相続人は配偶者、子A、子Bの3人なので、基礎控除は4,800万円となります。

なお、図とは異なりますが配偶者がすでに他界している場合、相続人は子供のみとなります(図の場合は子Aと子Bが相続人となり、基礎控除は4,200万円となります)

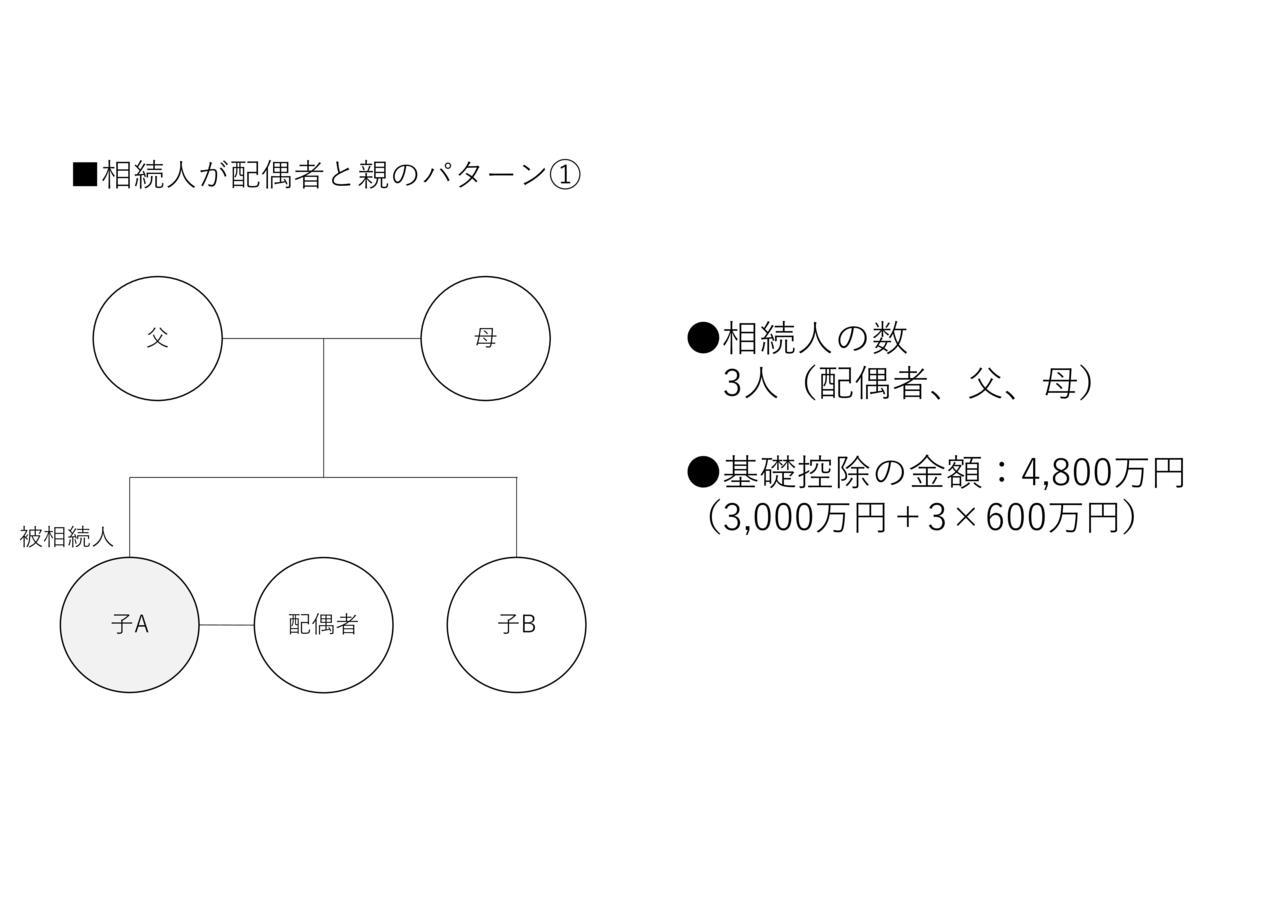

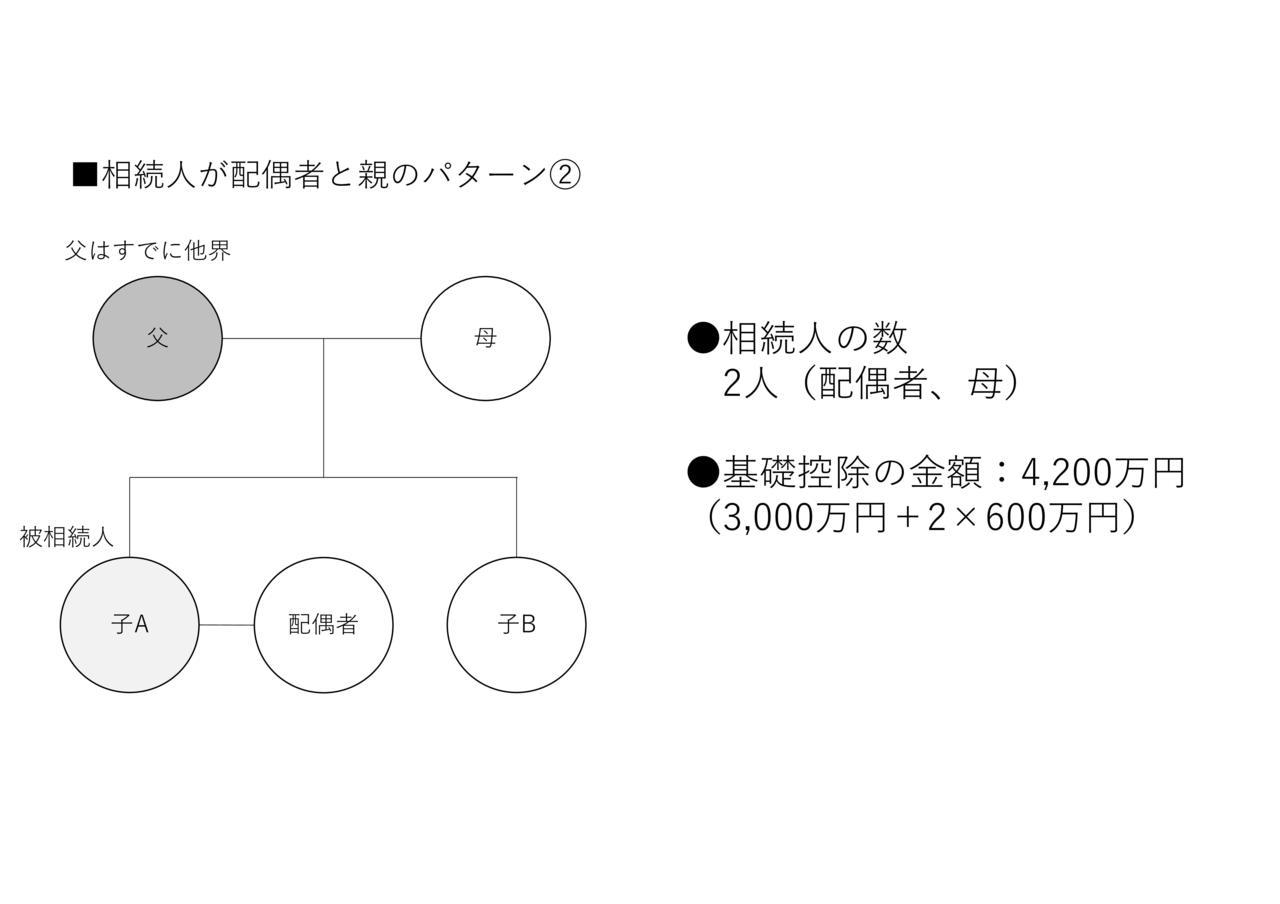

被相続人に子供がいない場合は、次の図のように相続人は配偶者と親になります。したがって、相続人は3人、基礎控除は4,800万円となります。

また、両親のうち例えば父がすでに他界している場合、相続人は配偶者と母の2人になり、基礎控除は4,200万円となります。

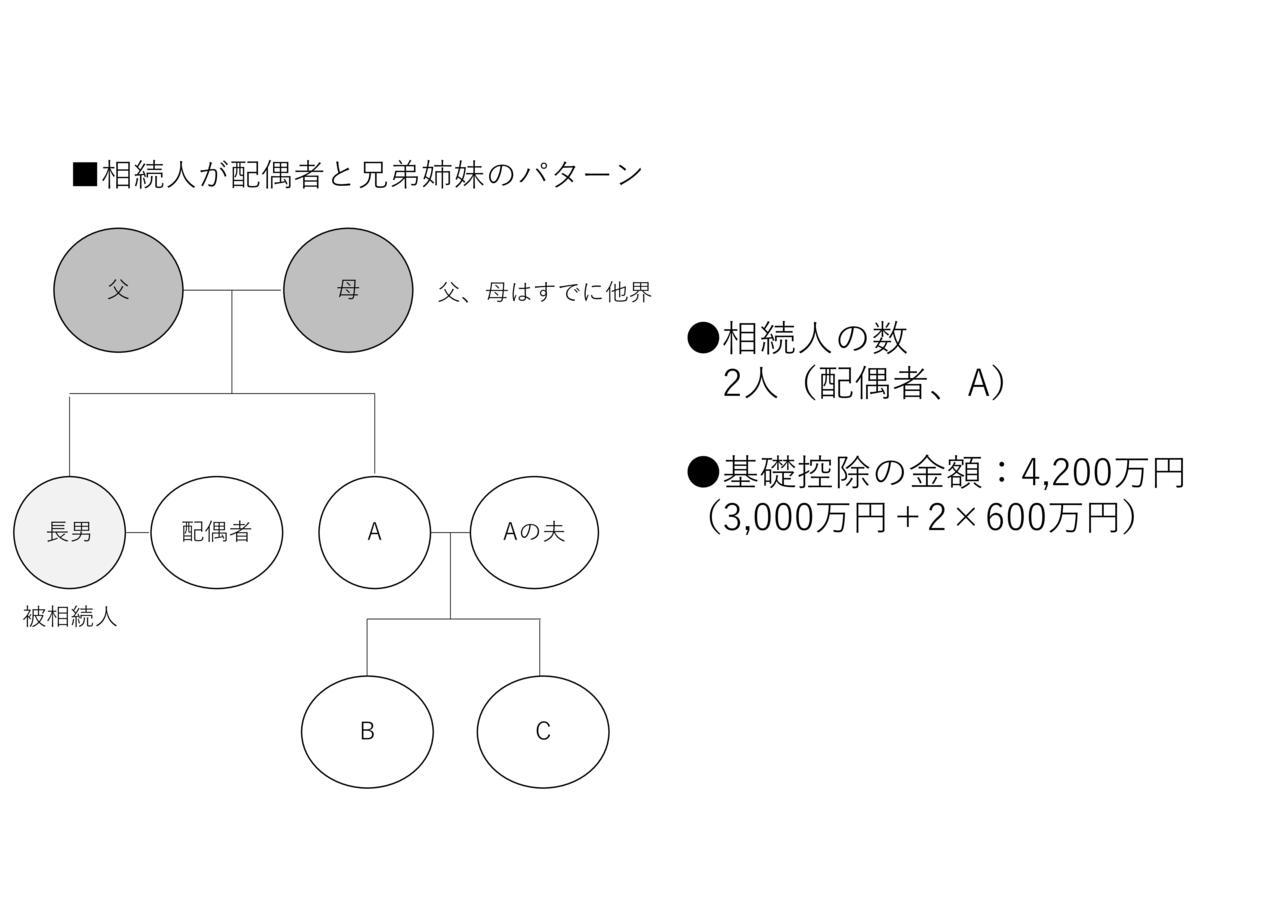

被相続人に子供がおらず、被相続人の両親もすでに他界している場合、相続人は配偶者と兄弟姉妹となります。したがって、次の図のケースでは相続人は配偶者とAの2人であり、基礎控除は4,200万円となります。

なお、図のケースで仮に配偶者が被相続人よりも先に他界している場合は、相続人はAのみとなり、基礎控除は3,600万円となります。

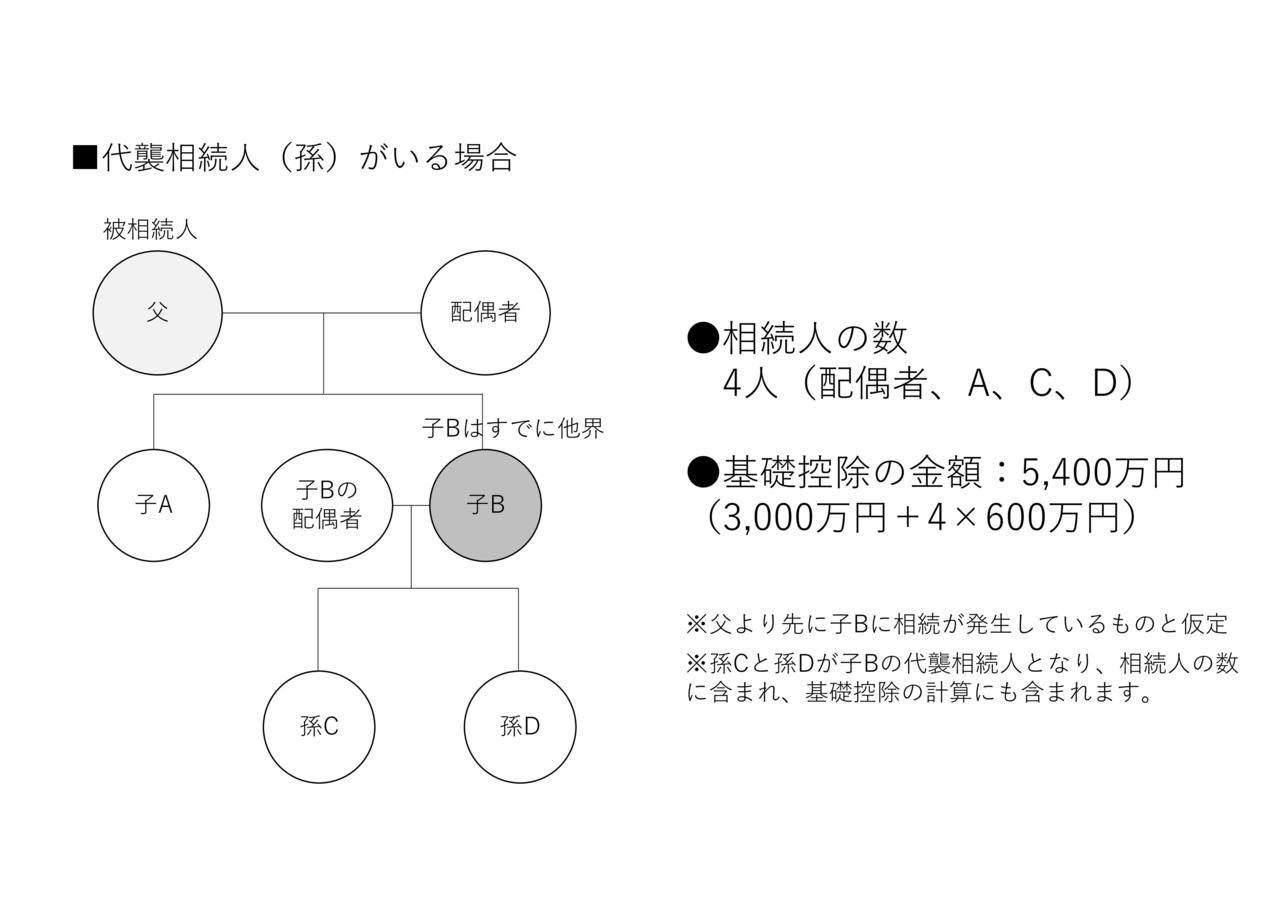

相続人に代襲相続人がいる場合は少し複雑になります。代襲相続人とは、本来相続人となるべき方がお亡くなりになっているなどの理由により、代わりに相続人となる方のことです。

次の図のようなケースでは、相続人は配偶者、子A、孫C、孫Dの4人で基礎控除は5,400万円となります。孫C、孫Dは子Bの代襲相続人です。

仮に子Bがご健在であれば、相続人は配偶者、子A、子Bの3人で基礎控除は4,800万円ですが、子Bが今回の被相続人である父よりも先に他界していたために、被相続人である父の相続人は4人、基礎控除は5,400万円となります。

基礎控除を4,800万円として誤って考えやすい例ですのでご注意ください。

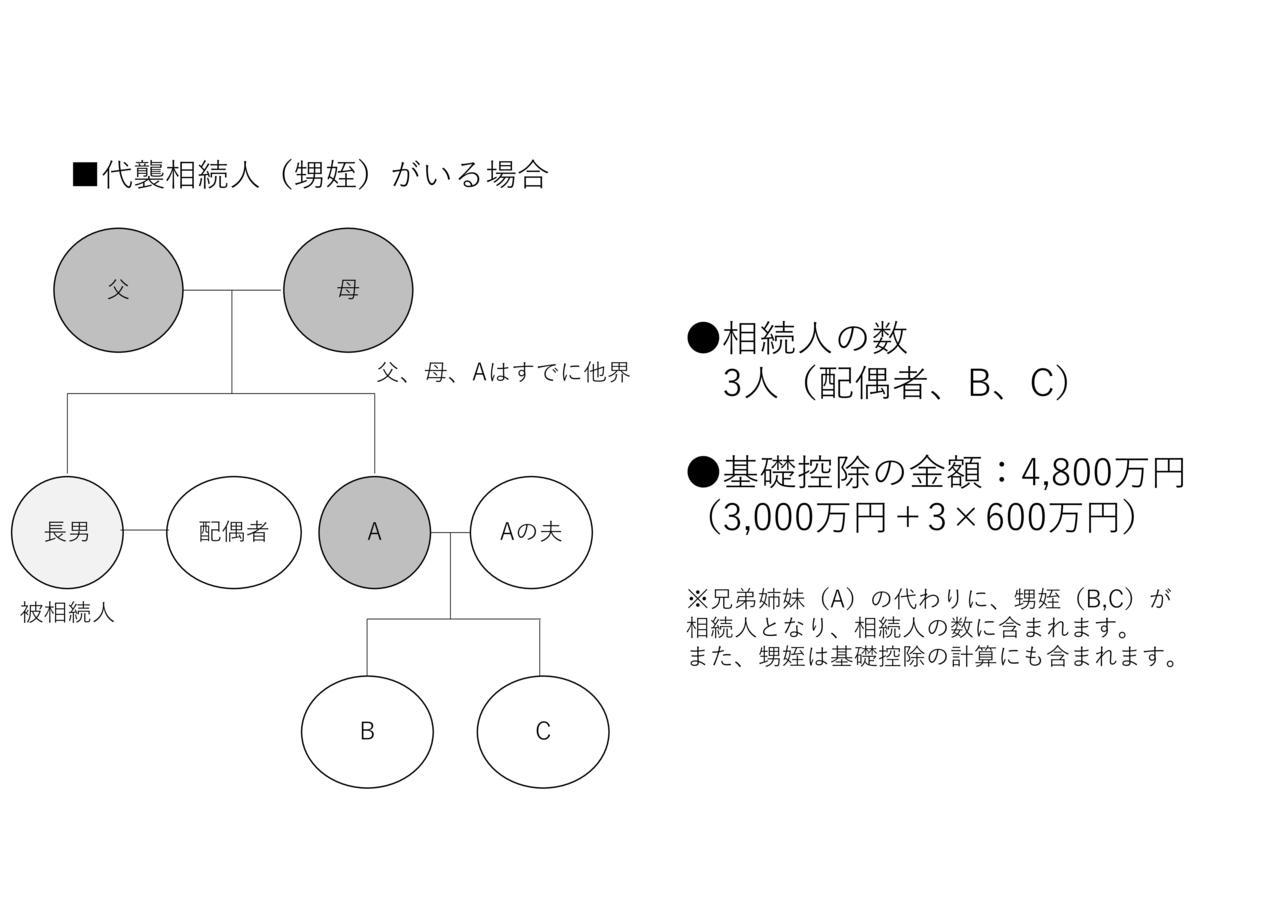

甥姪が代襲相続人になる場合もあります。次の図では相続人は配偶者、甥姪であるB、Cの3人です。また、基礎控除は4,800万円となります。

仮に兄弟姉妹であるAがご健在の場合は、相続人は配偶者とAの2人で基礎控除は4,200万円ですが、Aが被相続人である長男より先に他界しているため、代襲相続により相続人は3人、基礎控除は4,800万円となります。

代襲相続が発生している場合は基礎控除の計算に注意しましょう。

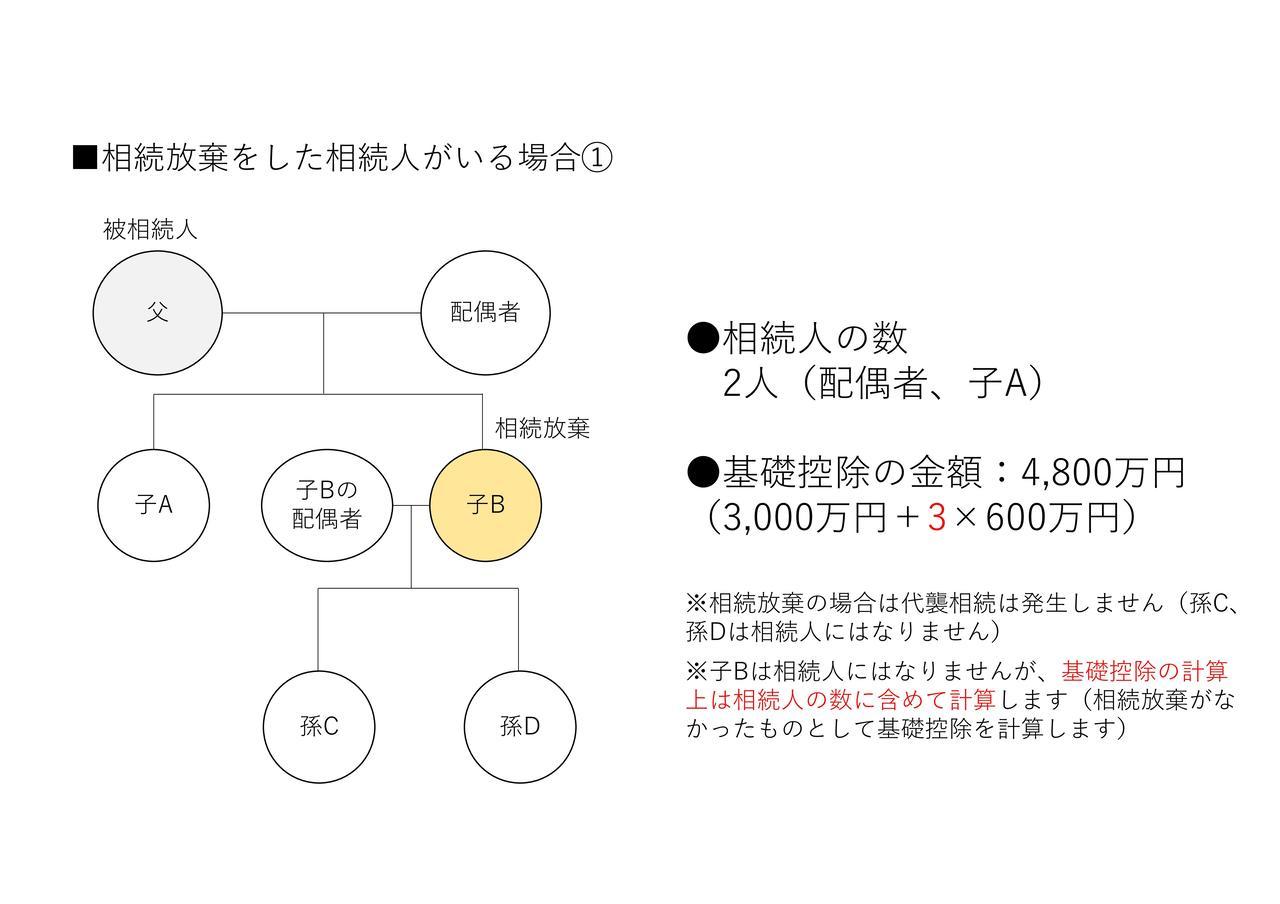

続いて相続放棄をした相続人がいる場合の考え方です。次の図のように、法定相続人が配偶者、子A、子Bの3人であるときに子Bが相続放棄をした場合はどうでしょうか?

相続放棄があった場合、放棄した相続人は初めから相続人でなかったものとみなされます。したがって、図のケースでは相続人は配偶者と子Aの2名となります。相続放棄を行った場合は、相続放棄を行った方の代襲相続も発生しないので、孫Cや孫Dが代襲相続人となることもありません。

ただし、これは民法の話であり、基礎控除を計算する際には相続税法の考え方にしたがって、相続放棄がなかったものとして相続人の数をカウントします。つまり、基礎控除を計算する際には、相続人の数は3人(配偶者、子A、子B)、基礎控除は4,800万円となります。

子Bは相続人ではないけれども、相続税を計算する際の基礎控除の計算には含まれるということになります。非常にややこしい点ですので間違えないように注意が必要です。

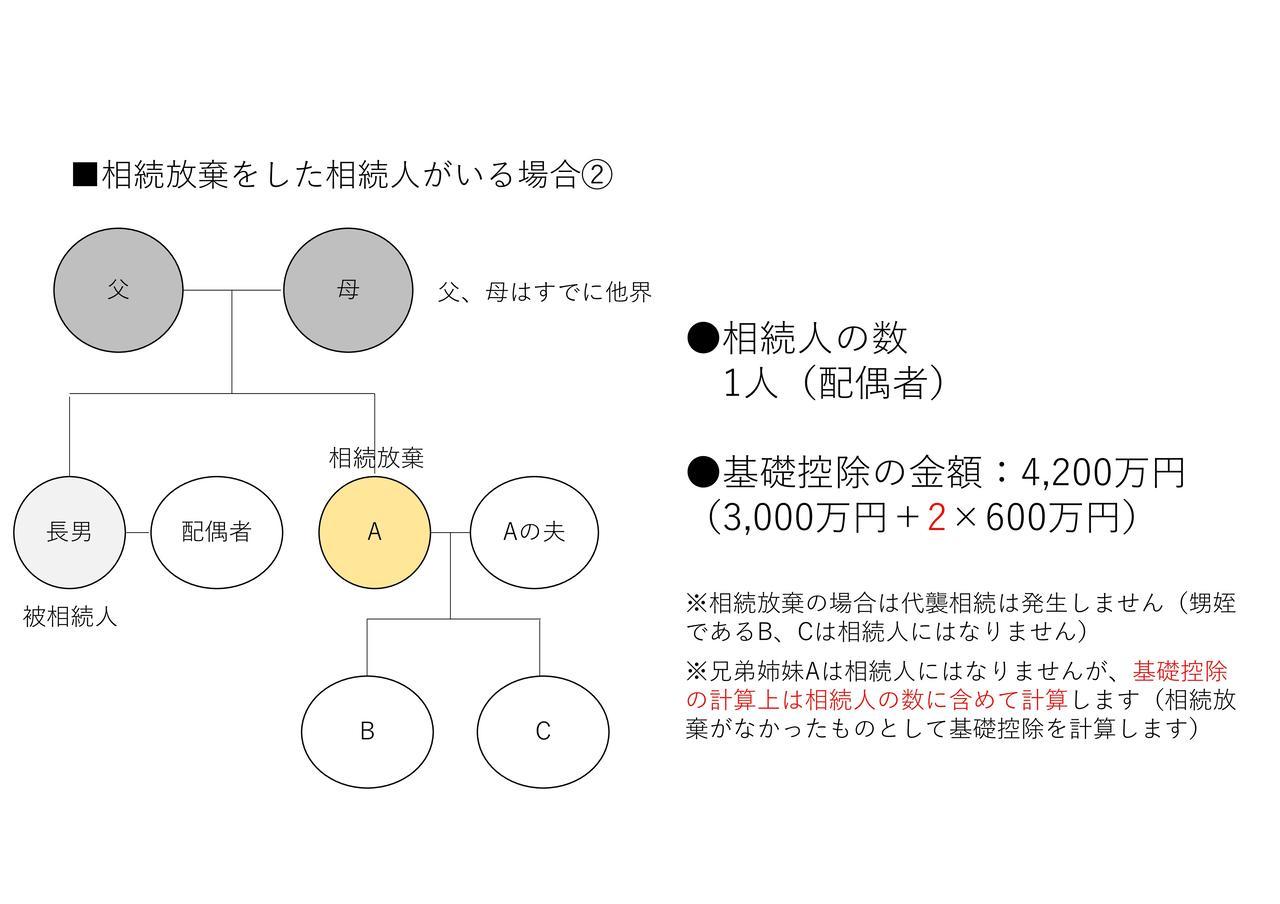

次の図のように、兄弟姉妹が相続放棄を行った場合も参考として掲載します。詳細は図中の説明箇所をご覧ください。

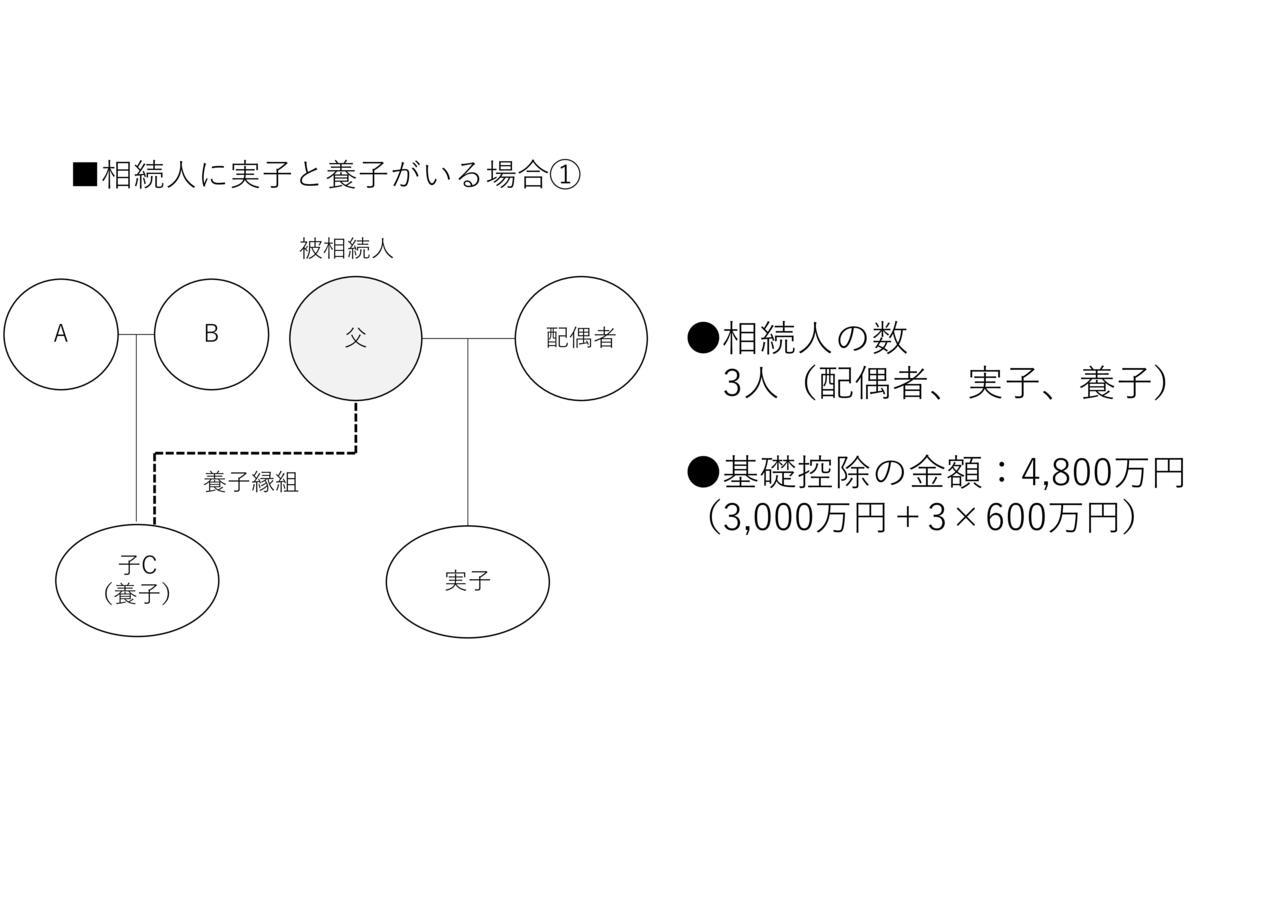

相続人に実子と養子がいる場合の基礎控除の考え方はどのようになるのでしょうか?

次の図をみていきましょう。

被相続人である父の相続人は配偶者、実子、養子の3人であり、基礎控除は4,800万円です。養子も実子と同じく子という立場ですので、実子と同様に相続人となります。

ただ、相続税計算上は注意が必要な点もあり、そのうちの一つが基礎控除を計算する際の取扱いです。被相続人に実子がいる場合は、基礎控除の計算上、養子は1人までしかカウントできません(養子縁組が特別養子縁組である場合は考え方が変わりますのでご注意ください。以下同様です)

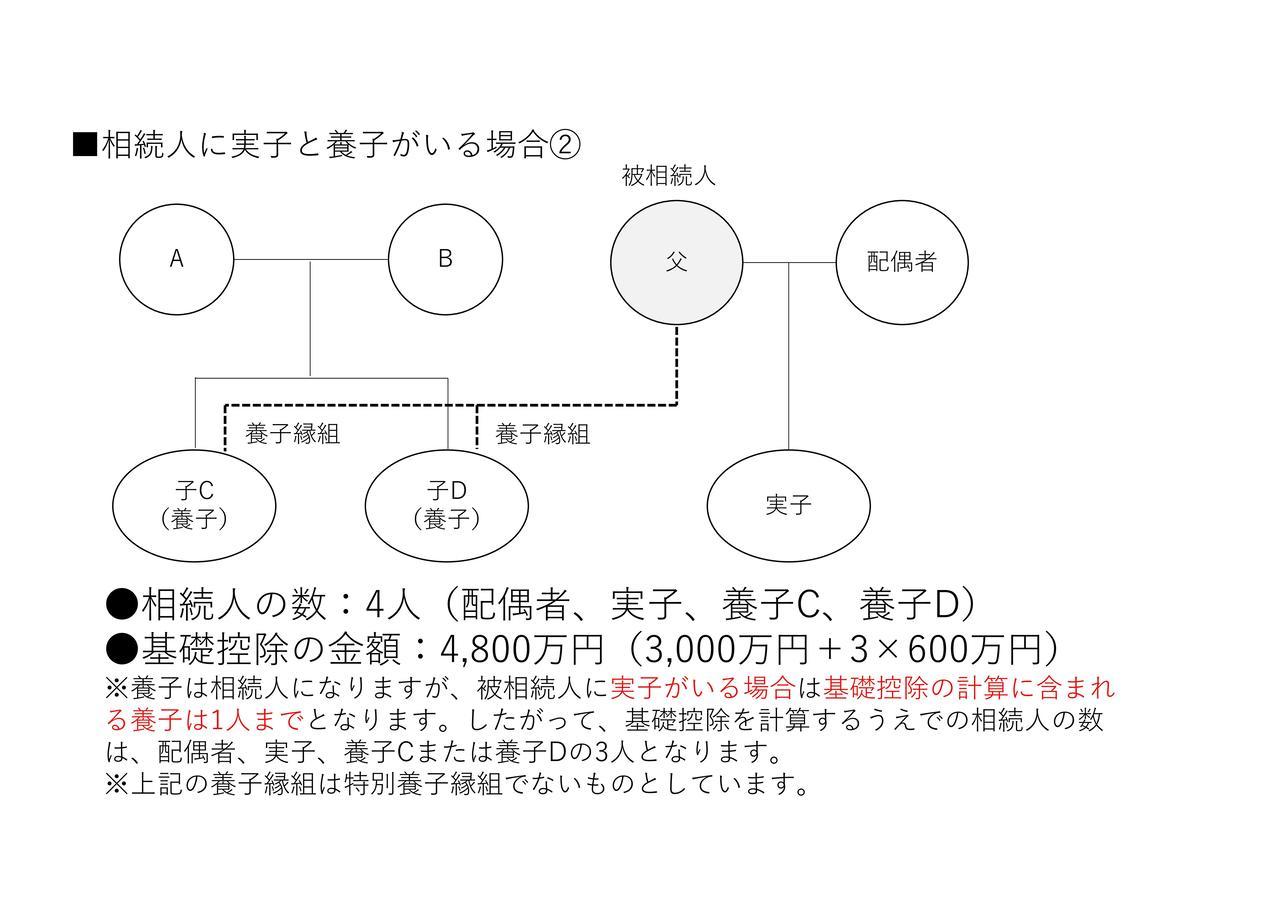

上の図であれば、養子は1人ですから、基礎控除の計算上カウントして問題ないのですが、次の図の場合はどうでしょうか?

今度は相続人が配偶者、実子、養子C、養子Dの4人です。民法上の相続人は4人なのですが、相続税の基礎控除を考える際は、相続人の数を3人として計算するため、基礎控除は4,800万円となります。

先ほど説明したとおり、相続税の基礎控除を計算するうえで、被相続人に実子がいる場合、養子は基本的に1人までしかカウントできないためです。

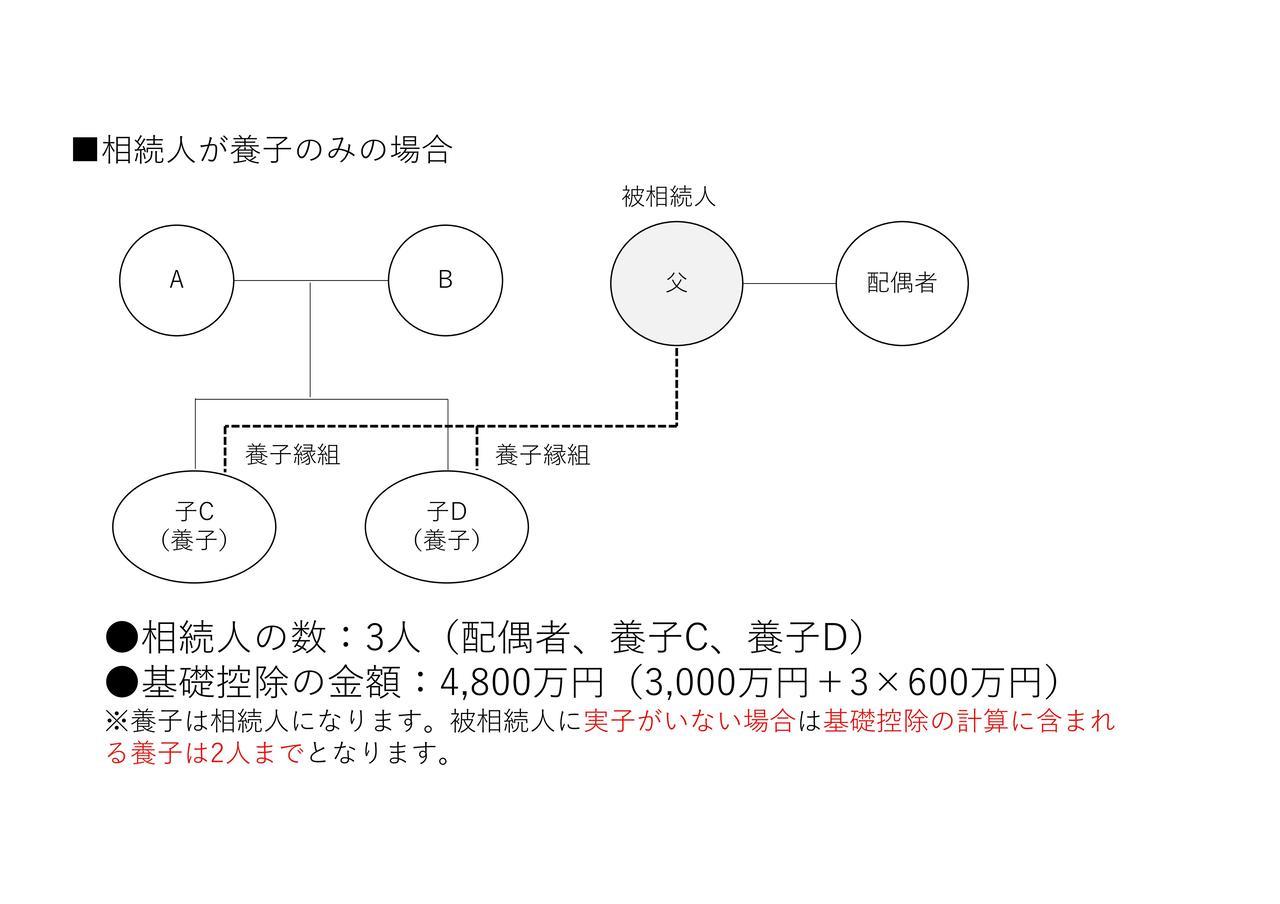

それでは相続人が養子のみの場合はどうでしょうか?

被相続人に実子がおらず養子のみの場合は、基礎控除の計算上、養子は基本的に2人までカウントできます(養子が1人しかいない場合は、当然1人分のみカウントします)

例えば次の図の場合は、相続人は配偶者、養子C、養子Dの3人となり、基礎控除は4,800万円となります。仮にC、D以外の養子がいた場合でも、相続税の基礎控除を計算するうえではカウントされないのでご注意ください。

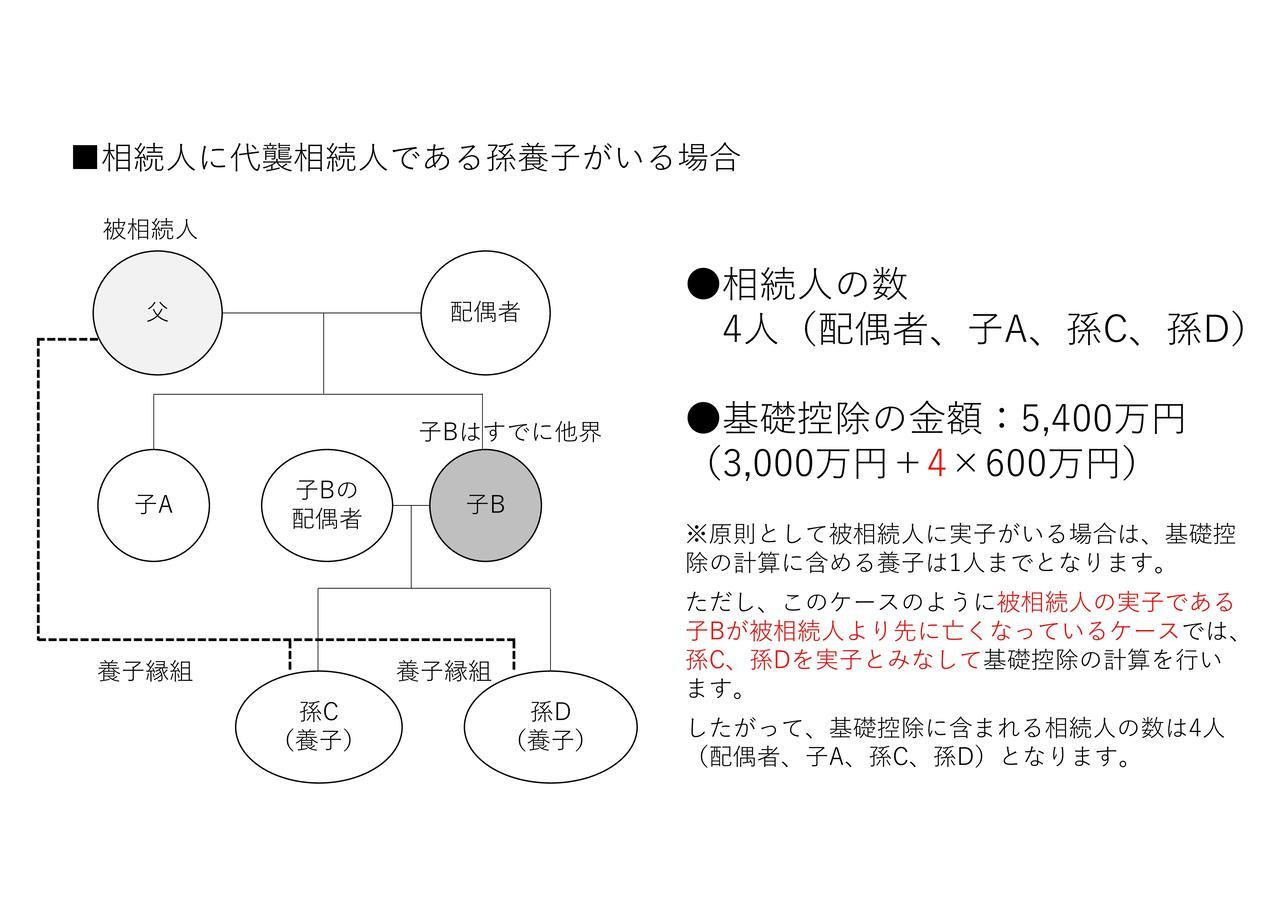

最後に孫を養子にしており、かつその孫が代襲相続人になるケースを確認します。

上の図では、相続人は配偶者、子A、孫C、孫Dの4人です。子Bは被相続人よりも先に他界しているため、孫Cと孫Dは代襲相続人でもあり養子でもあります。

先ほど、被相続人に実子がいる場合は、相続税の基礎控除の計算上、養子は基本的に1人までしかカウントできないことを解説しました。ただ、例外があり代襲相続により相続人となった孫は、たとえ被相続人の養子となっていても実子とみなすという規定があります(既定の内容は大ざっぱに解説しています)

この規定により、孫C、孫Dは実子とみなして基礎控除を計算するため、相続人は4人、基礎控除は5,400万円となります。

他にも、特別養子縁組をしている養子や配偶者の連れ子を養子にしているケースなどは、同様に養子を実子とみなして計算する場合があります。

相続税における基礎控除の計算事例を解説してきました。相続は民法の考え方と税法の考え方が異なる点がいくつかあり、基礎控除の計算における相続人の数の考え方はそのうちの一つです。

この記事でご紹介したように、代襲相続、相続放棄、養子がいる場合などは注意すべきケースです。基礎控除の計算方法もそうですが、相続関係が複雑になるほど遺産分割などの相続人の相続手続きの負担が重くなることも想定されます。

事前に対策を取ることで、相続人の負担が軽減できる可能性もありますので、専門家(弁護士、司法書士、税理士 等)に相談してみてはいかがでしょうか?

関連するその他の記事はこちらになります。よろしければご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。