相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

配偶者居住権の概要と評価方法について(2020年12月30日)

今回は2020年4月から始まった配偶者居住権についての内容です。

まずは、配偶者居住権の概要をお伝えし、続いて配偶者居住権の評価方法を解説します。最後に、配偶者居住権を利用することが想定される方をご紹介します。

目次

配偶者居住権は夫婦のうち相続で残された方の生活を守るためのものです。

配偶者居住権は民法の改正により2020年4月から始まった新たな制度です。

配偶者居住権という名前のとおり、配偶者が自宅に住む権利のことを指します。ただ、通常の場面で配偶者居住権が登場することはなく、実際に登場するのは相続の場面です。

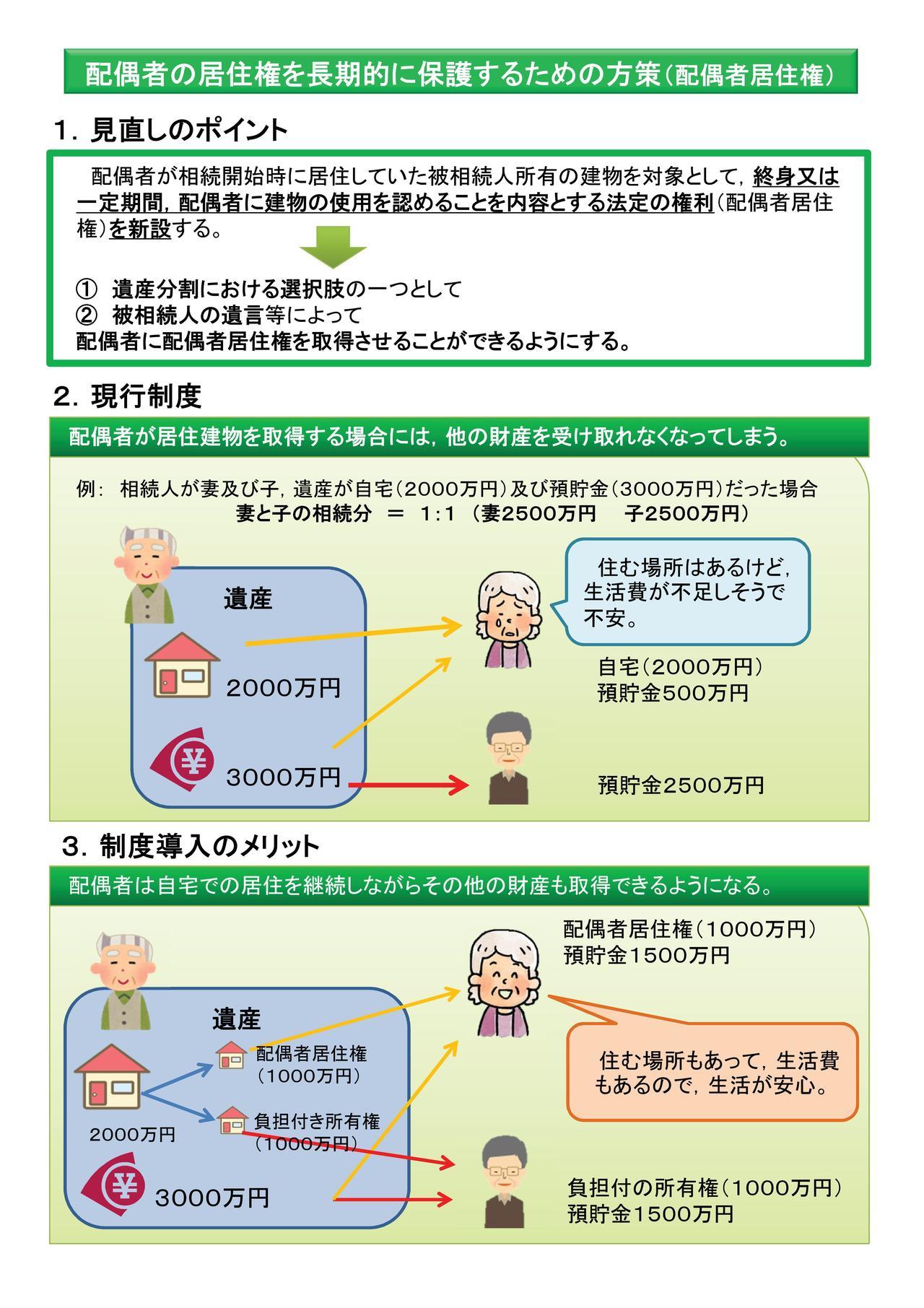

例えば、父・母・長男の3人家族を想定します。父母は父の持家に夫婦で住んでおり、長男は家を出て別の場所で暮らしています。あるとき父に相続が発生し、父の相続財産を確認したところ、自宅が2,000万円、預貯金が3,000万円の合計5,000万円でした。

母と長男は法定相続分である2分の1ずつの取り分で財産を分ける予定でおり、自宅は今後も母が住み続ける予定なので、自宅は母が取得することにしました。ところが、自宅2,000万円を母が取得した場合は、法定相続分となる取り分は2,500万円ですから、預貯金は500万円しか取得できないことになります(法定相続分2,500万円-自宅2,000万円)

次の図の「2.現行制度」にあるとおり、母の今後の生活費に不安が残ります。

このような場合に配偶者居住権を利用することが考えられます。

図の「3.制度導入のメリット」にもありますが、相続で取得する自宅を「配偶者居住権」と「(負担付)所有権」という2つの権利に分けます。自宅を2つの権利に分けることで、自宅の評価2,000万円が「配偶者居住権」の評価と「(負担付)所有権」の評価に分かれます。

評価方法は次の項目で解説していますが、仮に「配偶者居住権」が1,000万円、「(負担付)所有権」が1,000万円であると仮定すると、配偶者は今後も自宅に住み続けるために配偶者居住権1,000万円を取得し、さらに預貯金を1,500万円取得できることになります(法定相続分2,500万円-配偶者居住権1,000万円)

このように配偶者居住権は、配偶者の老後の生活基盤を確保する目的で導入された制度です。

「配偶者居住権」は配偶者が今後も自宅に住み続けることができる権利であり、一生涯住み続けられるとするか、期間を決めて住み続けられるとするかを相続人の合意や遺言書により指定することができます。

また、配偶者居住権という名前のとおり、この権利は配偶者にしか認められていませんので、長男など配偶者以外の方が配偶者居住権を取得することはできません。

一方の「(負担付)所有権」は自宅そのものを所有する権利ですが、(負担付)となっているとおり、配偶者が住み続けますので完全な所有権ではありません。実際に(負担付)所有権を第三者に売却をするなどの処分は難しいことが多いでしょう(所有者と配偶者の間での売買は可能とされています)

複雑な計算式になりますので、まずは概要を抑えましょう。

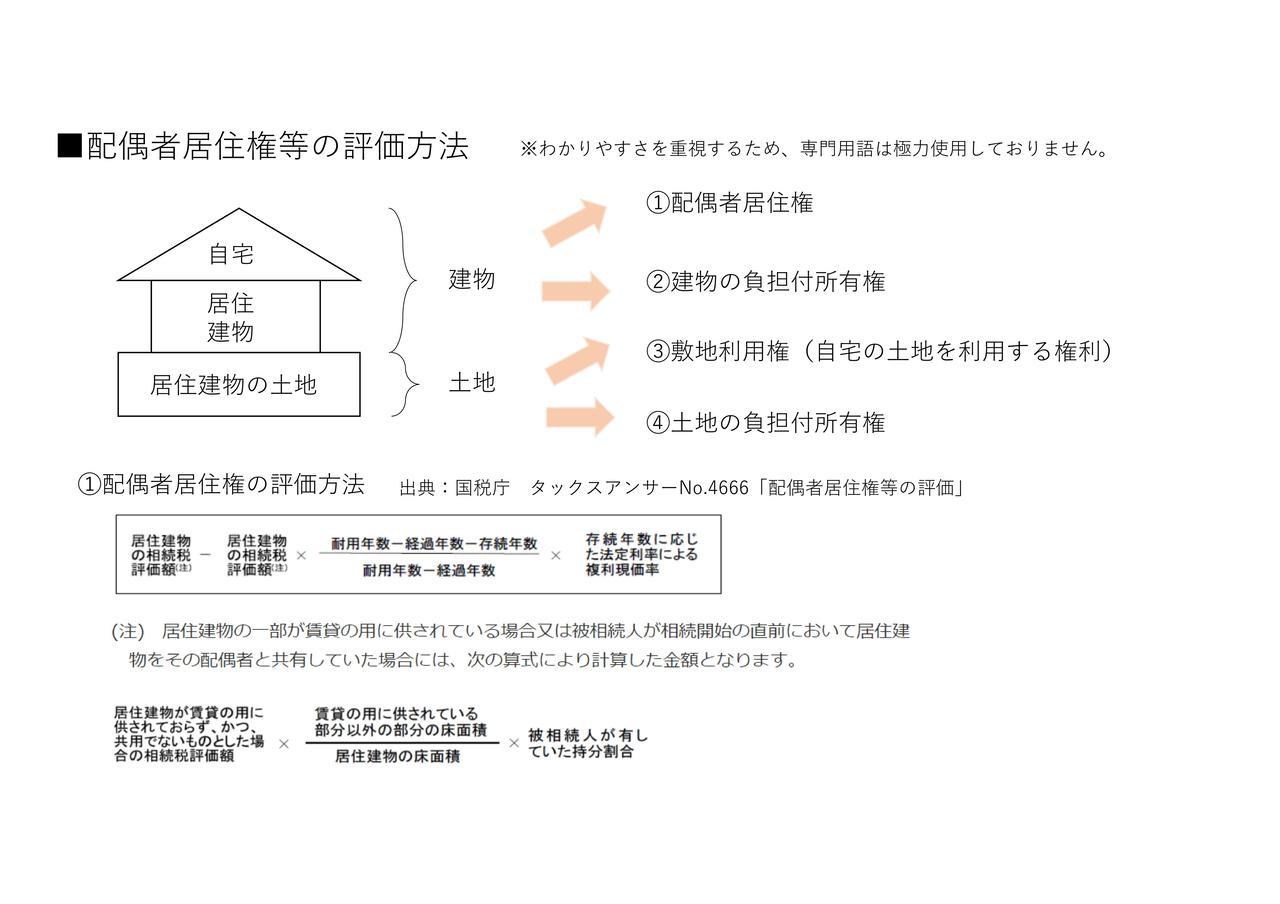

続いて、相続時に配偶者居住権がどのように評価されるのかですが、詳細は次の図のようになります。

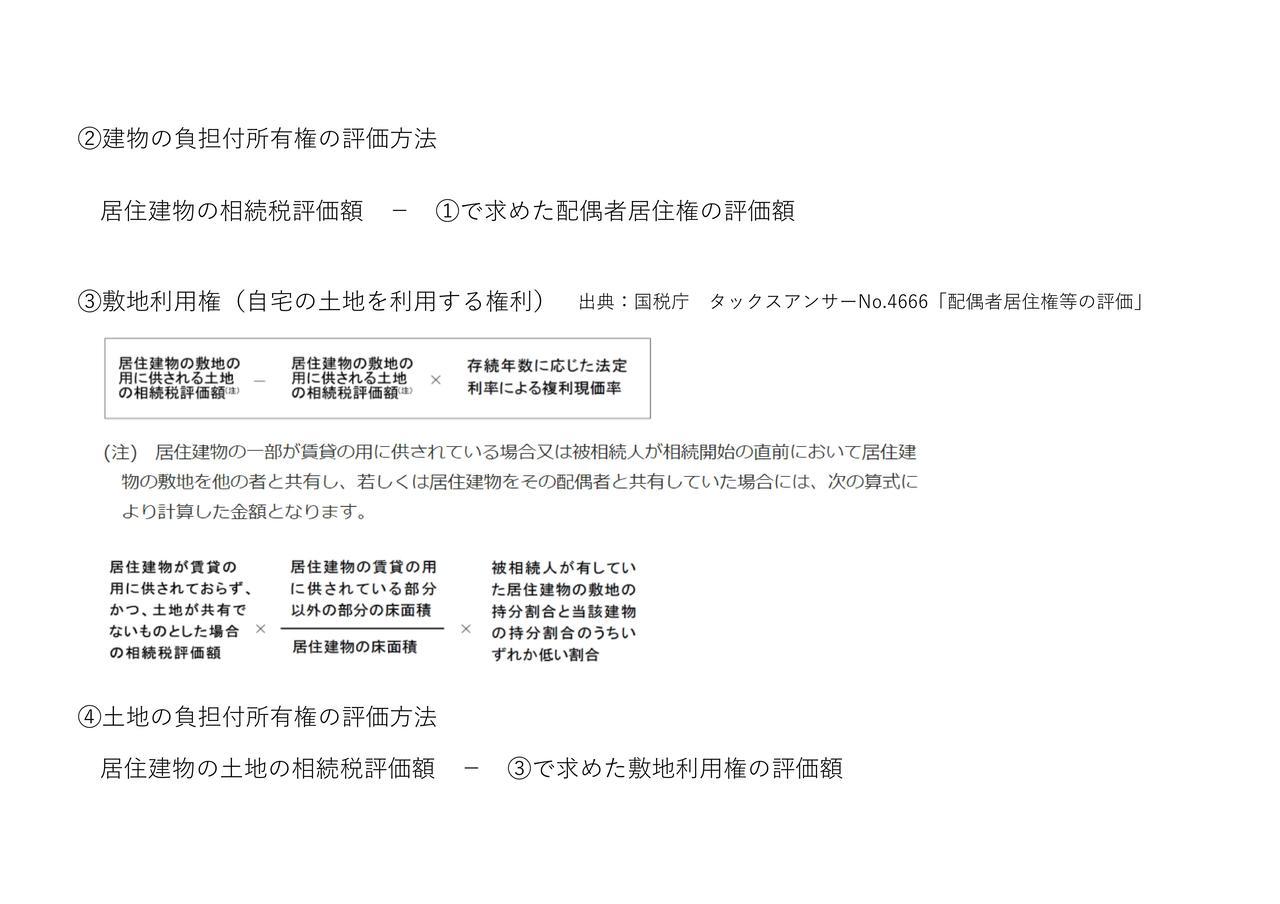

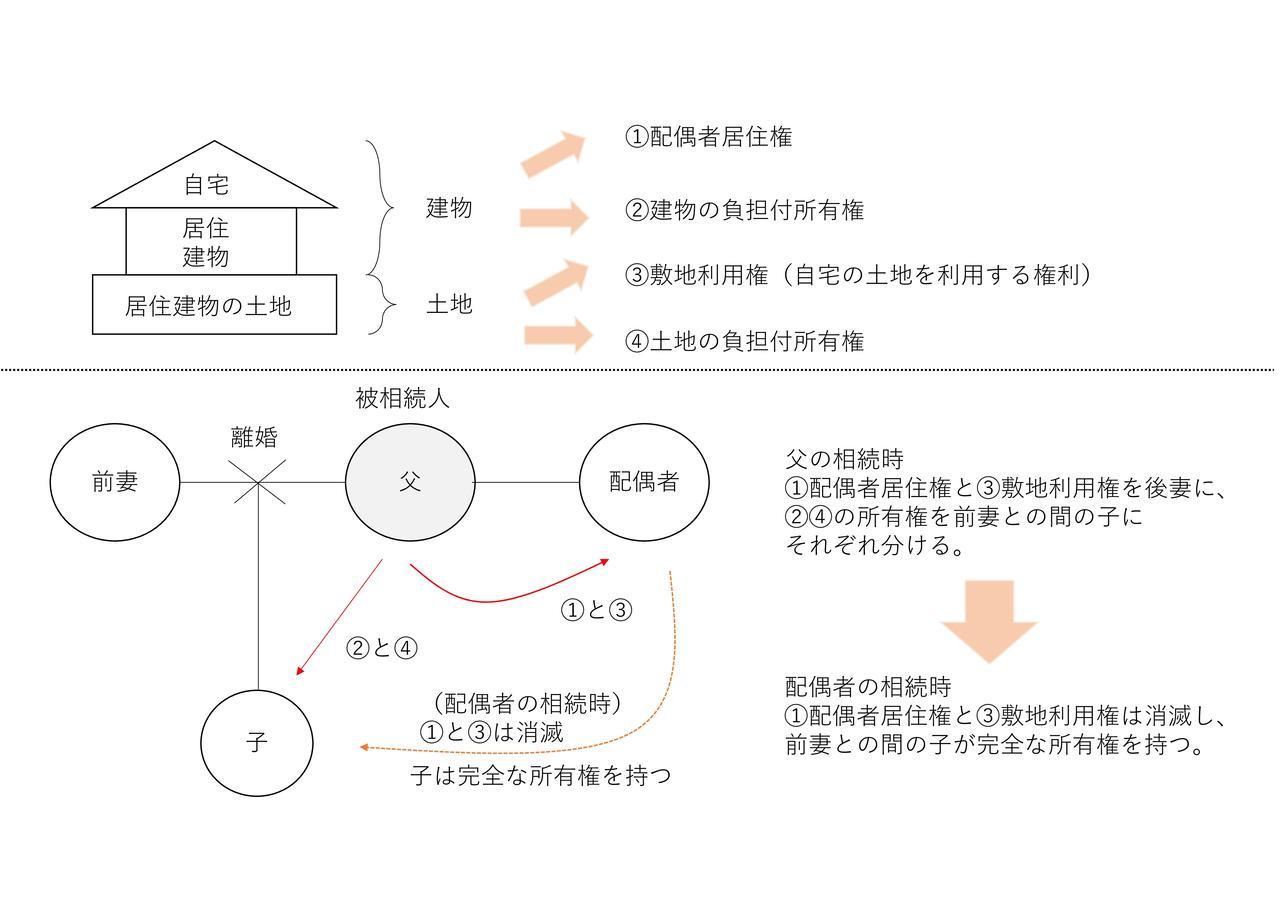

ポイントは、①配偶者居住権と②建物の負担付所有権は足すと建物そのものの評価額になり、③敷地利用権と④土地の負担付所有権は足すと土地そのものの評価額になるということです。

また、それぞれ評価方法が定められているので、自宅建物2,000万円のうち、500万円を配偶者居住権、1,500万円を負担付所有権に勝手に割り振るといったことはできません。

①の配偶者居住権の評価方法が最も複雑ですが、大ざっぱに言えば、自宅建物が古ければ古いほど、そして配偶者の年齢が若ければ若いほど、配偶者居住権の評価額が上がるような算式になっています。

直感的には、自宅建物が古くなれば建物そのもの(所有権)の時価よりは、古くてもその建物に住み続けられるという利用する権利(配偶者居住権)の方が重要であると考えられます。また、配偶者の年齢が若ければ、その自宅建物に今後住み続ける期間が長くなると考えられますので、利用する権利である配偶者居住権の評価が高くなりやすいと考えることができます。

したがって、建物が古ければ古いほど、配偶者の年齢が若ければ若いほど、配偶者居住権の評価額は高くなる傾向があります。

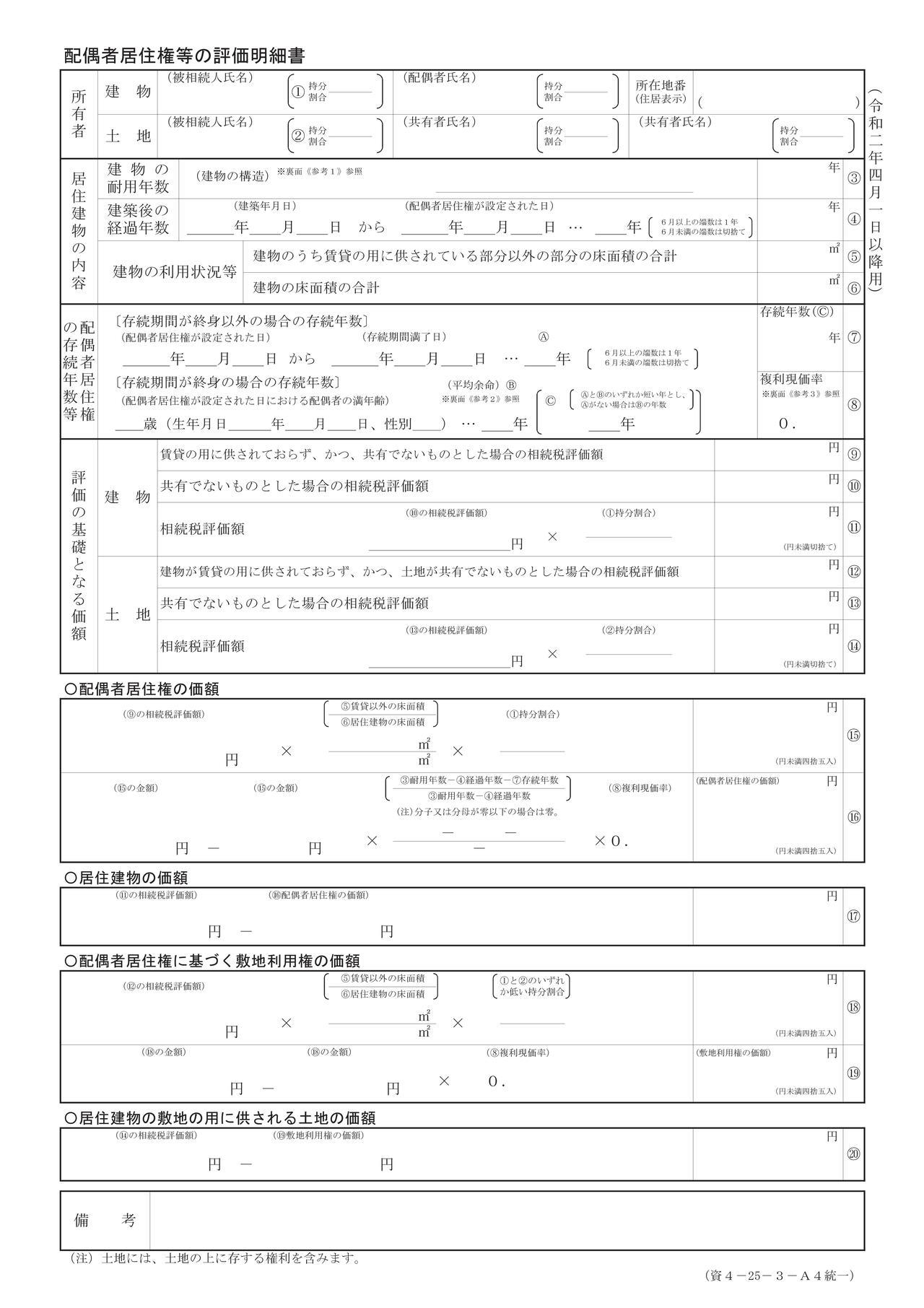

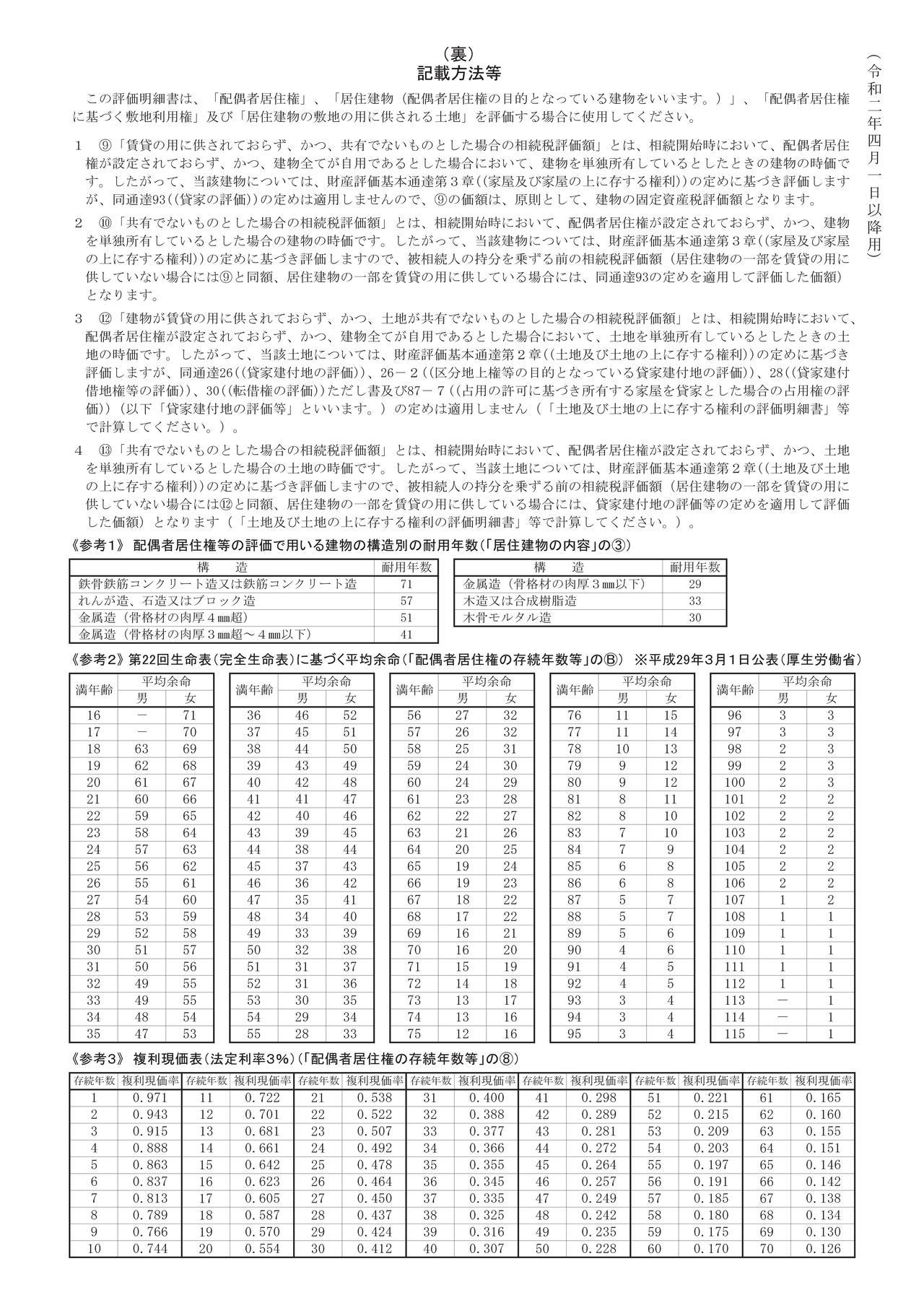

ちなみに、算式中の耐用年数は自宅建物の構造により変わります。存続年数や複利現価率は配偶者居住権等の評価明細書で確認ができますが、数字は定期的に見直されますので常に最新の評価明細書を確認するようにしましょう。

配偶者居住権は、一般のご家庭向けの制度ではないと考えていますので、この記事のようなケースに当てはまるかを確認しましょう。

配偶者居住権の利用が想定される方ですが、まずは最初の事例で確認したように、配偶者の老後の生活基盤を確保するために、預貯金など自宅以外の財産を多めに配偶者に確保させたいという場合です。

ただ、最初の事例はあくまで法定相続分をベースに考えているので、配偶者居住権を登場させ、預貯金を多く配偶者に残せるようにしたという事例です。

遺産分割では法定相続分はあくまで目安なので、配偶者にすべてを相続させることに相続人間で異論がなければ、わざわざ配偶者居住権を登場させる必要はないかもしれません。

次に、法定相続人が前妻(夫)の子と後妻(夫)となる場合です。この場合は、例えば遺言書で配偶者居住権を後妻(夫)、負担付所有権を前妻(夫)の子が取得するものとして、分け方を指定しておくことで、相続でもめて後妻(夫)の生活基盤が確保できないという心配がなくなります。

なお、後妻(夫)に相続が発生した後は配偶者居住権が消滅して、前妻(夫)の子が完全な所有権(負担のない所有権)を持つことになります。

最後に、二次相続対策を考えたい場合です。配偶者居住権と敷地利用権は、基本的には配偶者の相続発生時(二次相続時)に消滅します。消滅するので、二次相続時の相続財産となりません。したがって、相続税の対象になりません(配偶者が生存中に配偶者居住権を消滅させる場合は贈与税の対象になる場合があります)

ただし、配偶者居住権はもともと配偶者の老後の生活基盤の確保が目的ですから、二次相続対策としてあからさまな租税回避目的の利用が散見される場合は、何らかの税制改正が行われることも否定できません。2020年4月から始まった制度ですので、このあたりは今後の利用状況次第と言えます。

配偶者居住権は二次相続時には消滅するので、相続財産とはなりません。

【利用が想定される方】

- 老後の生活のために、預貯金など自宅以外の財産を配偶者に多めに確保させたい方

- 法定相続人が前妻(夫)の子と後妻(夫)となる方

- 二次相続対策をお考えの方

利用が想定される方でも触れましたが、一般のご家庭で配偶者居住権を利用するケースはあまり多くないかもしれません。

加えて、配偶者居住権は新たな制度ですから、急に利用が増えるというよりは徐々に増えていくものと思われます。制度にも今後修正が入る可能性もありますので、引き続き動向を確認していきたいと思います。

相続に関するその他の記事はこちらになります。よろしければご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは別途ご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。