相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

贈与に関するよくある質問(暦年贈与)(2023年12月24日更新)

今回は生前贈与(暦年贈与)に関して、お客様からよくいただく質問とその回答をまとめました。

なお、暦年贈与とは、年間110万円までであれば贈与税を発生させずに行える贈与のことです。

目次(よくいただくご質問)

年間110万円以下の贈与であれば贈与税は発生しませんが、このときの年間というのは1月1日から12月31日までの1年間を指します。

例えば、令和2年12月20日に100万円を長男に贈与をした後に、令和3年1月10日にさらに100万円を長男に贈与したと仮定しましょう(令和2年、令和3年に他に贈与はなかったものとします)

この場合は、令和2年1月1日から令和2年12月31日までの贈与額は100万円、令和3年1月1日から令和3年12月31日までの贈与額も100万円であり、それぞれの年の贈与額は年110万円以下ですから、贈与税は発生しません。

最初の贈与(この例の場合は令和2年12月20日)から1年間の累計で110万円というわけではないのでご注意ください。

贈与の対象は子供や孫に限りません。誰に対しても贈与を行うことができます。

また、誰に対する贈与でも年間110万円の非課税枠は利用できます。

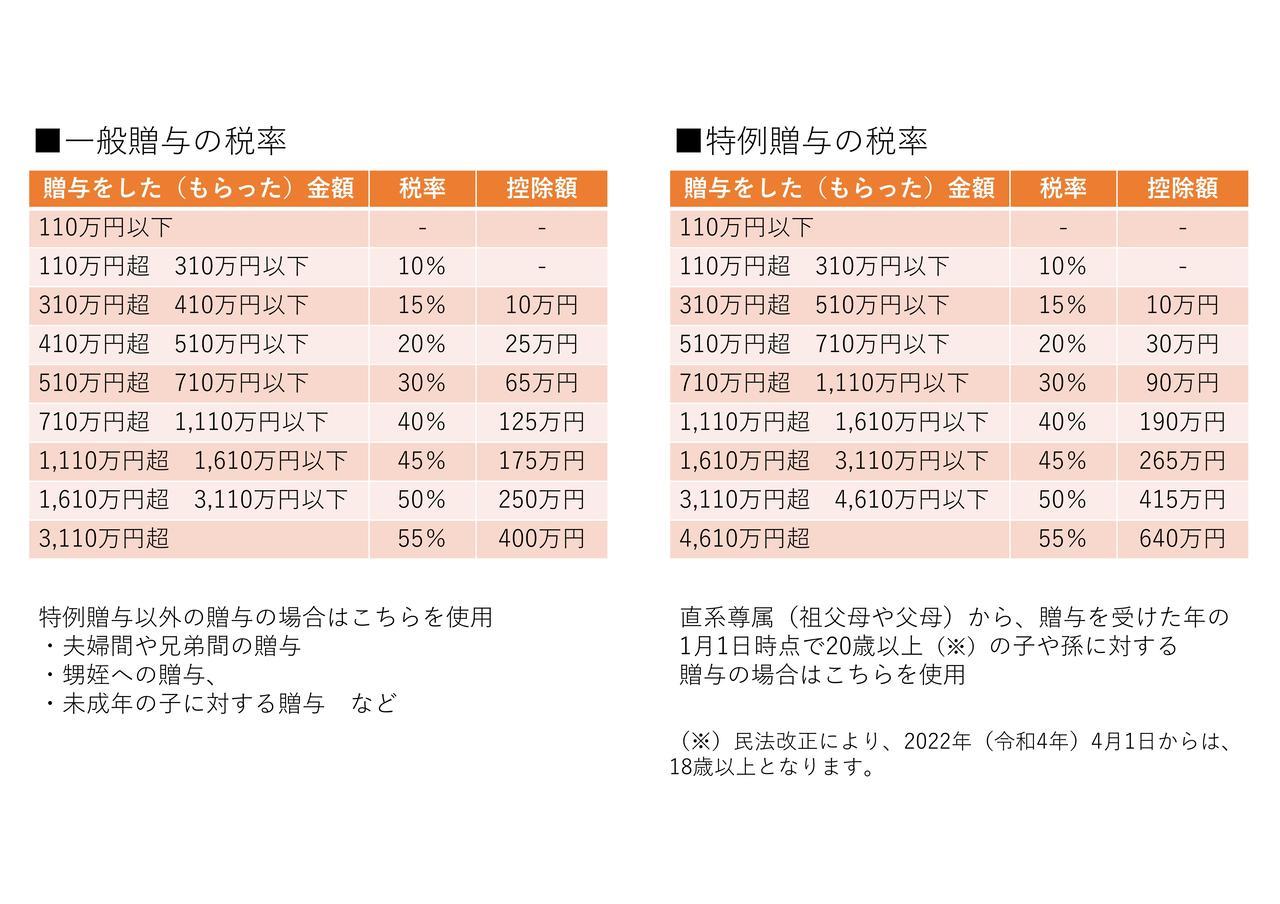

なお、一定の子供や孫に対する贈与税率とそれ以外の方への贈与税率は異なります。詳しくは次の図のとおりとなりますが、一定の子供や孫に対する贈与税率(特例贈与の税率)の方が優遇されています。

贈与税が発生します。年間110万円までの贈与であれば贈与税は発生しませんが、この110万円はもらった人1人当たりの金額です。

ご質問のケースでは、父・母ともにあげた金額は100万円ですが、長男は同じ年に合計200万円をもらっています。したがって、もらった人1人当たりで見れば110万円を超えていますので贈与税が発生します。

なお、ご質問の場合の贈与税は以下の計算式により9万円となります。

(200万円-110万円)×10%

贈与税が発生する場合の申告と納税はもらった人が行います。すぐ前の事例であれば、金銭をもらった人は長男ですから、長男が税務署に贈与税の申告と納税を行います。

一定額以上の贈与を行った場合は贈与税申告書のほかに、もらった人の戸籍謄本を税務署に提出する必要がある場合があります。

なお、贈与を受けた額が年間110万円以下であれば贈与税は発生しませんし、税務署に対して申告を行う必要もありません。

扶養義務者が被扶養者(子供や孫など)に通常必要と認められる教育費や生活費をわたした場合は、贈与税の対象となりません(贈与額に含まれません)

扶養義務者とは、配偶者、直系血族、兄弟姉妹、三親等内の親族で一定の者をいいます。「通常必要と認められる」という表現にあるとおり、社会通念上一般的な範囲での教育費や生活費であるかがポイントとなります。

また、教育費や生活費は必要な都度わたすものであれば、贈与税の対象となりませんが、数年間分を一括してわたす場合は、そのときに必要であった金額を超える部分が発生することになり、超える部分は贈与税の対象となります。

例えば、大学1年生の子供に大学4年間分の学費をまとめてわたした場合は、1年間分の学費は都度必要なものになりますが、2年生から4年生までの学費についてはそのときに必要なものとは言えないでしょう(学費が年払いであると仮定しています)

この場合は、2年生から4年生までの分の学費は贈与税の対象になると考えられます。まとめてわたした場合に、そのときに必要な分を超える金額は嗜好品の購入や趣味に充てることもできますので、その分まで贈与税の対象から外すことはないという趣旨でしょう。

この場合も社会通念上一般的な金額であれば贈与税の対象にはなりません。

この場合も社会通念上一般的な金額であれば贈与税の対象にはなりません。

また、子供や孫が結婚後の生活を営むために一般的に必要な家具等の購入代をわたした場合も、そのわたした金銭が家具等の購入費に利用されている場合は贈与税の対象になりません。新生児のベビー用品を購入するための金銭をわたした場合も同様です。

贈与があったことを明確にするために証拠を残すことです。どのように証拠を残すかについては、次のリンク先の記事で解説していますのでよろしければご覧ください。

金銭以外でも贈与は可能です。例えば、不動産、上場株式、未上場株式などを贈与される方もいらっしゃいます。

なお、不動産を贈与する場合は、贈与税のほかに、登録免許税、不動産取得税などが発生しますので注意が必要です。

まずは贈与をする財産、贈与をする金額、贈与対象者、贈与の時期を決めましょう。

それらが決まった後は、贈与契約書を作成し文面にしっかりと残すことをおすすめしています。贈与契約書は決まった書式があるわけではないので、インターネット等で検索し、贈与契約書のサンプルをいくつか確認してみるとよいと思います。

また、贈与する財産が金銭であれば、振込などにより贈与の履歴をしっかりと残しましょう。贈与する財産が不動産や株式の場合はもらった人に名義を変更しておきましょう。

贈与をした後は、贈与税が発生する場合は贈与税の申告と納税を忘れずに行いましょう。贈与があった年の翌年2月1日から3月15日までが贈与税の申告と納税の期限となります。

贈与をした方が贈与後3年以内にお亡くなりになった場合は、贈与をした財産のうち一定のものは相続財産に加算され、相続税の対象となります(※)

(※)令和5年度税制改正により、令和6年(2024年)以降の贈与からは、贈与後7年以内にお亡くなりになった場合に一定のものが段階的に相続財産に加算されるように扱いが変わります。

一定のものが対象であり、すべてではありません。この点に関しては次のリンク先の記事で解説していますのでよろしければご覧ください。

必ずしもそうとは言い切れません。贈与をする方の相続税と贈与税を総合的に考えると、年110万円以下にこだわらずに、年300万円や年500万円など110万円を超えて贈与を行った方が、税務上のメリットが得られる場合があります。

この点については、次のリンク先の記事で解説していますのでよろしければご覧ください。

※できる限りわかりやすくお伝えすることを優先し、あえて詳細な説明は省略しております。そのため、実際の取扱いなどは必ず事前に専門家にご確認くださいますようよろしくお願い致します。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。