相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

空き家の譲渡所得の特例と取得費加算の特例の利用事例

2つの特例を同時に利用した事例となります。

お客様からのご相談の概要

相続で引き継いだ自宅のご売却を検討されているお客様から税金のご相談を受けました。具体的には、空き家の譲渡所得の特例(3,000万円控除)の適用が受けられるかというご相談でした。

なお、空き家となった自宅の家屋は取り壊して更地にした状態で売却する予定でした。

※本記事にある空き家の譲渡所得の特例、取得費加算の特例の概要についてはリンク先の記事をご覧ください。

私からのご提案内容

お客様へのヒアリングや書類の確認により、自宅のご売却について、空き家の譲渡所得の特例が利用できそうでしたので、具体的な適用条件をお伝えしました。ただし、ご自宅には母屋のほかに車庫もありました。

空き家の譲渡所得の特例は母屋と母屋に対応する土地の部分のみに利用できる特例です。

そのため、今回のお客様のケースでは取り壊す車庫に対応する土地の部分については、空き家の譲渡所得の特例は利用できません。

そこで、空き家の譲渡所得の特例が利用できない部分(車庫に対応する土地)については、別の特例である取得費加算の特例を利用することをご提案しました(※)

(※)空き家の譲渡所得の特例と取得費加算の特例は、通常であれば同時に利用することはできないのですが、今回のケースのように空き家の譲渡所得の特例の対象にならない部分(車庫に対応する土地)は、取得費加算の特例が利用できることが国税庁の質疑応答事例に示されています。

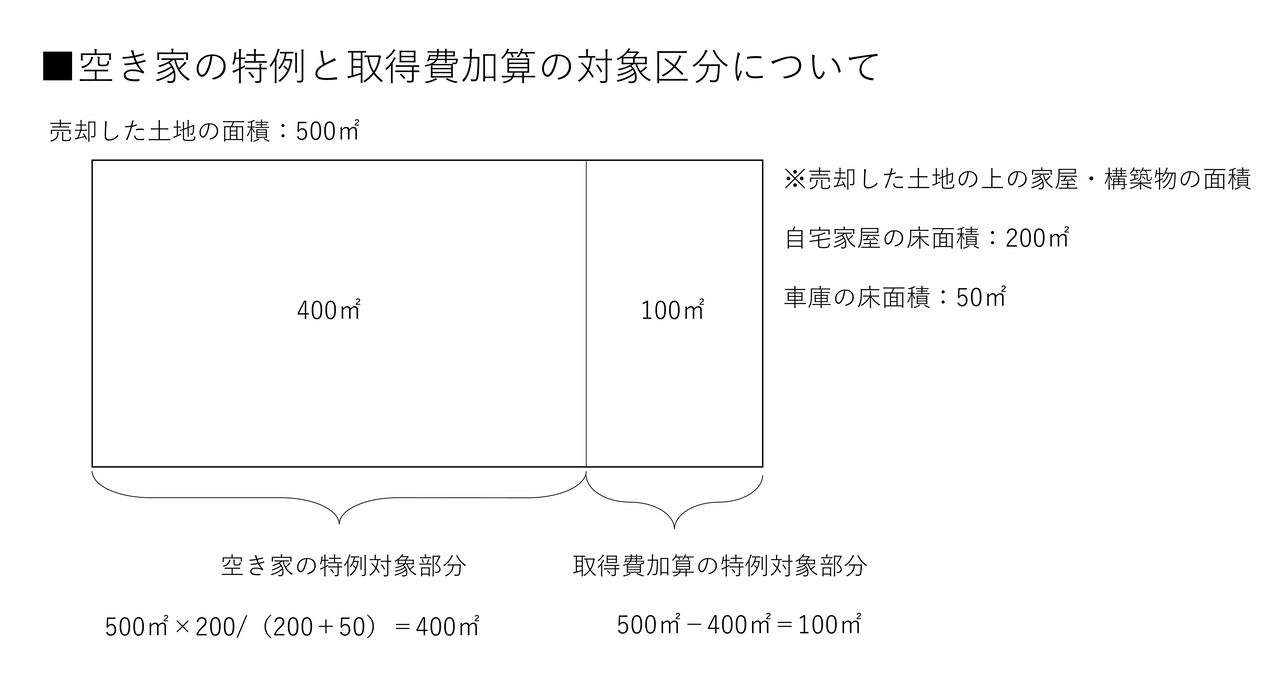

したがって、土地の譲渡所得税を計算するうえでは、空き家の譲渡所得の特例が利用できる部分と利用できない部分(取得費加算の特例が利用できる部分)に分けて考える必要があります。具体的な考え方は次の図のとおりです。

売却価格や譲渡費用などを図のそれぞれの面積のとおりに按分します。そのうえで、図の400㎡の部分には空き家の譲渡所得の特例を利用し、100㎡の部分には取得費加算の特例を利用することになります。

実際の計算過程では按分計算が多く出てきて非常にややこしいので、そのあたりは税理士に任せるとして、まずは考え方を抑えておきましょう。

解決に至るまで

先ほどの図はホームページ掲載用に数字を変えておりますが、実際にお客様への説明の際にも同じ図を用いて考え方と計算過程をご説明しました。

空き家の譲渡所得の特例を利用するためには、税務署への申告前に市区町村から所定の確認書を取得する必要があります。そのため、申告までのスケジュール管理、書類の準備が非常に重要です。

確定申告時期にまとめて対応しようとすると非常に慌ただしくなるため、不動産売却後にできること(市区町村からの確認書の取得、売却した不動産に関する売買契約書や領収書の整理など)は売却後から少しずつ対応しておくことをおすすめしています。

対応についてご不明な点がある場合は、ぜひ当事務所にお問合せください。

ポイント

-

空き家の譲渡所得の特例は、母屋に対応する分のみ利用可能

-

空き家の譲渡所得の特例が利用できない部分(離れ、倉庫、車庫など)でも、取得費加算の特例が利用可能な場合あり

関連するその他の記事もよろしければご覧ください。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。