相模原市周辺を中心に神奈川県や東京都で活動しています。

受付時間 | 平日8:00~18:00 ※土日祝日、夜間も可能(要事前予約) ※初回面談無料(1時間まで、オンライン・TELのみ) |

|---|

ZOOM等によるWEB面談も対応可能です。

節税に効果的な生前贈与の事例

税金の観点からの効果的な贈与の事例です。

お客様からの相談内容

金融資産を億単位で保有しているお客様から、「相続税対策として、甥と姪への生前贈与を考えているが、具体的な手続きについて教えてほしい」とのご相談をいただきました。

私からのご提案内容

手続きとしては、まずは贈与の証拠をしっかりと残すために、贈与契約書の作成、手渡しではなく振込での金銭の贈与、贈与税の申告を行うことなどについてお伝えしました。

贈与税の申告は贈与を受けた側(もらった側)が行う必要があり、贈与を受けた金額が年間110万円を超える場合にのみ必要になることをお伝えしたうえで、お客様の財産規模によっては年間110万円以内にこだわらずに、金額を増やして贈与を行うことも相続税対策の一つの方法としてご提案をしました。

解決に至るまで

相続税も贈与税も、どちらも財産の移転に伴い発生する税金なので、ある意味では非常に似ている税金です。違いは税金が発生するタイミングで、相続税は相続時に被相続人が所有していた財産に対してかけられます。一方で、贈与税は生前に贈与者(あげる人)から受贈者(もらう人)へ財産が移転したタイミングで発生します。

生前贈与がなぜ相続税対策になるかというと、生前に財産を贈与をすれば、その分将来の相続財産は減ります。それに伴い、将来発生しうる相続税を減らせるためです。

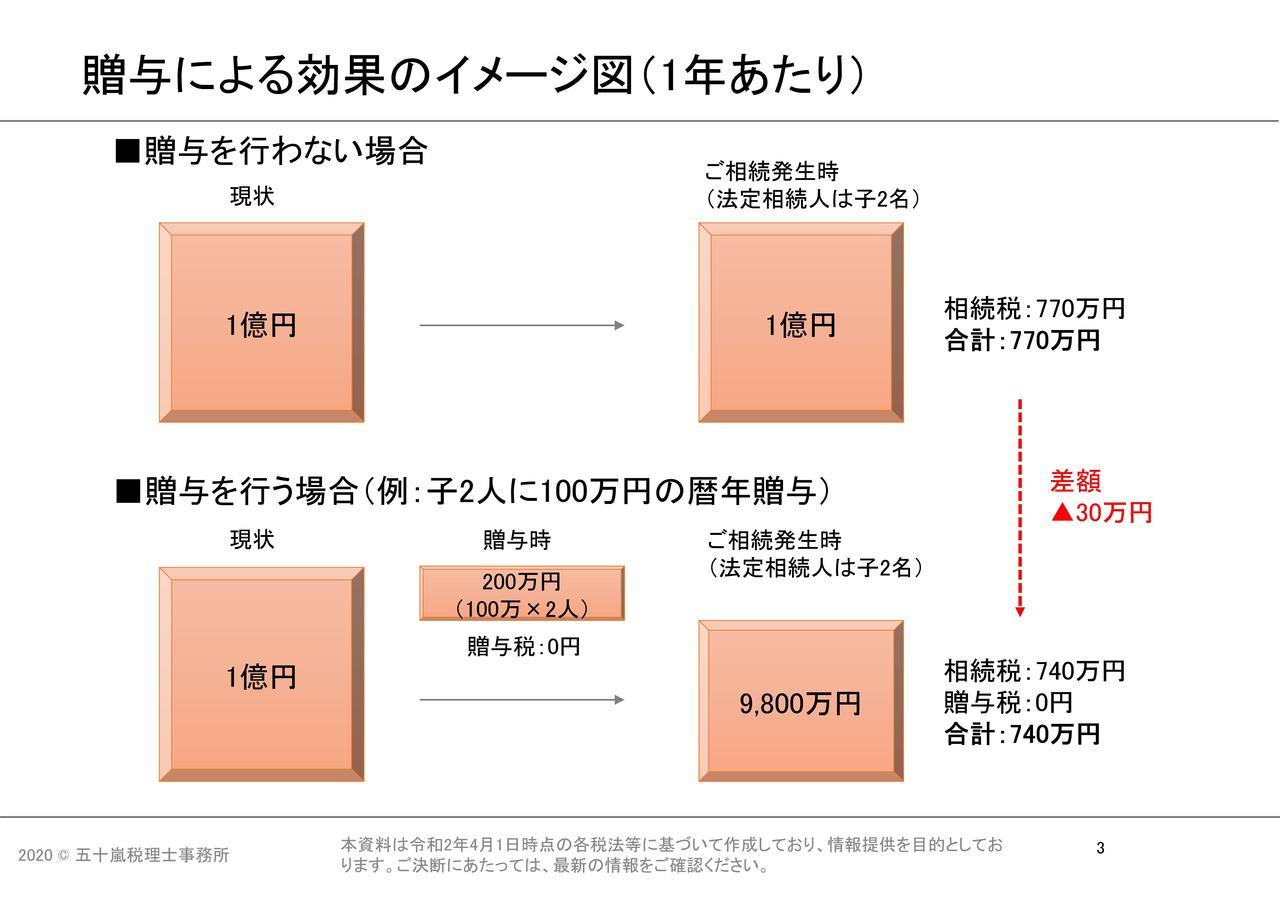

具体的には、次の図をご覧ください。200万円(1人当たり100万円)の生前贈与により、将来の相続財産が200万円減少しているため、贈与を行わなかった場合に比べ相続税が30万円減少していることがわかります。

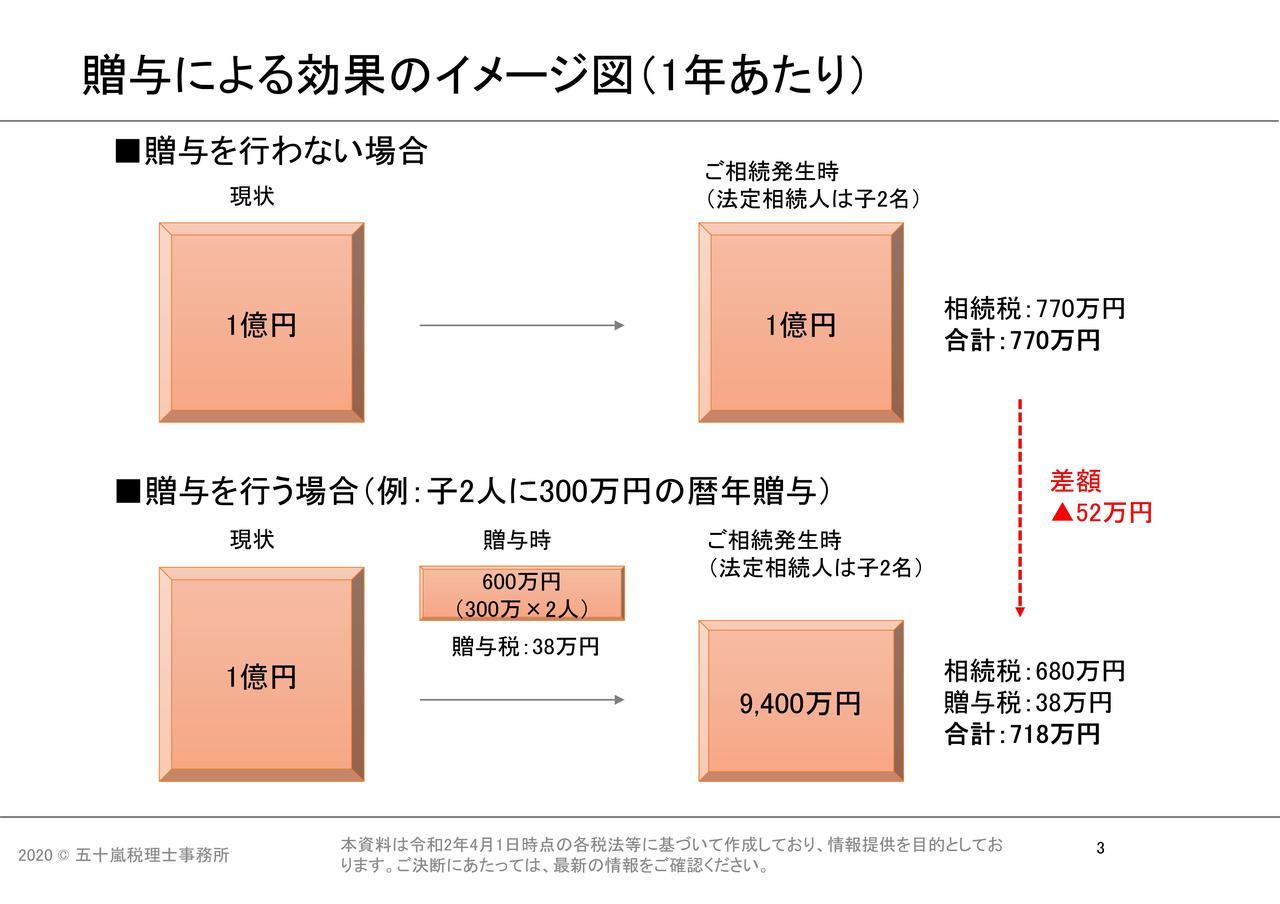

上の図は贈与金額が1人当たり100万円でしたので贈与税は発生していませんでしたが、贈与金額を増やした場合はどうでしょうか?

次の図では1人当たりの贈与金額を300万円とした場合のものです。贈与金額が年間110万円を超えるので贈与税は38万円(1人当たり19万円)発生していますが、将来の相続税は贈与をしなかった場合と比べて90万円減少しています(770万円-680万円)

相続税と贈与税の合計額で考えると、贈与を行わなかった場合は770万円、贈与を行った場合は718万円(贈与税38万円+相続税680万円)となり、差額が52万円生じています。贈与金額が1人当たり100万円の場合の差額は30万円でしたので、効果が大きくなっていることがわかります。

ご相談いただいたお客様の場合は、相続税率が50%(表面税率)でしたので、贈与税率が50%未満となる範囲で贈与を行えば、生前の財産移転により、最終的に相続の際に50%の税金がかけられる財産は減ります。

とはいえ、贈与を行いすぎてお客様の手元に金銭が残らなければ、お客様の将来の生活に支障をきたす可能性があります。

お客様のお手元に確保しておきたい金額や、将来の相続税負担の減少とのバランスを考えて、年間にどのくらいの金額の贈与を行うことが望ましいかをシミュレーションし、お客様とお打合せを重ねました。

結果として、年間1,000万円前後の贈与を甥と姪に行うことでご納得いただき、3年ほど前から贈与を始めています。

ポイント

-

年間110万円の贈与も一つの考え方だが、110万円にこだわらずに相続税の税率よりも低い税率で贈与を行うという考え方もある。

-

相続税の試算を行うことで、相続税の税率を把握できる。

相続税の試算は簡易なものであれば無料で対応できます。試算結果にもとづくアドバイスも口頭によるものであれば無料で対応できますので、ご興味のある方はぜひ当事務所までご相談ください。

なお、政府税制調査会では相続税と贈与税をより一体的に課税すべきではないかという議論も出ており、今回の記事のような贈与が今後も活用できるとは限りません。令和3年度の税制改正大綱が参考になりますので、リンク先の記事もぜひご覧ください。

併せて関連する他の記事もぜひご覧ください。

お気軽にお問合せ・ご相談ください

| 受付時間 | 8:00~18:00 |

|---|

フォームでのお問合せ・相談予約は24時間受け付けております。

お気軽にお問合せください

お電話でのお問合せ・相談予約

受付時間:平日8:00~18:00

※土日祝日、夜間も可能

(要事前予約)

※初回面談無料(原則1時間まで、オンライン・TELのみ)

フォームでのお問合せ・相談予約は24時間受け付けております。お気軽にご連絡ください。